Ca măsură de ordin prudenţial în materie de creditare, BNR a modificat Regulamentul 17/2012 în sensul instituirii de la 1 ianuarie 2019 a unui prag de îndatorare calculat în raport cu venitul net de 40% la creditele în lei şi 20% la cele acordate în valută, plus alte cinci procente în cazul în care este vorba despre achiziţionarea unei locuinţe.

Ca măsură de ordin prudenţial în materie de creditare, BNR a modificat Regulamentul 17/2012 în sensul instituirii de la 1 ianuarie 2019 a unui prag de îndatorare calculat în raport cu venitul net de 40% la creditele în lei şi 20% la cele acordate în valută, plus alte cinci procente în cazul în care este vorba despre achiziţionarea unei locuinţe.

Aparent, este o scădere semnificativă faţă de cele maxim 70% acceptate anterior de instituţiile de creditare (bancare sau nebancare) doar că s-a schimbat în mod fundamental baza de raportare. Mai precis, în noile condiţii, se simplifică analiza şi se face abstracţie de nivelurile estimate pentru cheltuielile de subzistenţă, ajustările pe tipuri de venituri şi ajustările de şocuri privind cursul de schimb, rata dobânzii sau venitul disponibil.

BNR a precizat, luînd în considerare noile condiţii, diminuarea pentru o persoană cu venit net de 3.000 de lei şi scăderea de la începutul anului viitor a ratei maxime lunare care poate fi accesată de la 1.413 lei la 1.200 lei. Hai să vedem, simplificat, ce se va întâmpla în practică şi care vor fi efectele pentru o persoană în lei (ca să nu complicăm expunerea cu valută şi situaţia familială).

Prima observaţie este că nivelul de cost de viaţă obligatoriu ( deja prezumat a fi dat „no matter what” în fiecare lună) acceptat la analiza bancară care rezultă din datele prezentate oficial ar fi de 981 de lei. Hai să nu dezbatem cu ce sumă se poate trăi în România şi să-l rotunjim la 1.000 de lei (+2% ar fi şi inflaţia ideală pe an) pentru a menţine claritatea concluziilor.

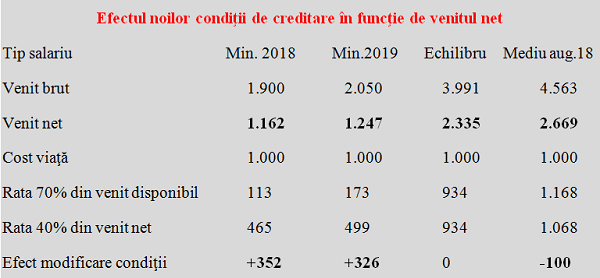

Dacă avem curiozitatea să luăm câteva repere salariale din mie în mie de lei şi să utilizăm calculatoarele de salarii disponibile pe Internet, rezultă că situaţia clamată de unii, cum că s-ar restricţiona creditarea, pur şi simplu nu este adevărată, conform matematicii elementare. Mai mult, persoanele cu venituri relativ mici vor fi avantajate în noul sistem de evaluare.

Astfel, la un venit net de 2.000 de lei lunar, se poate angaja o rată mai mare cu 100 de lei pentru un credit de consum şi cu 200 de lei mai mare pentru o casă proprietate personală. Nivelul de echilibru pentru condiţia de 40% se atinge la valoarea de 2.335 lei (la care nu contează modificarea condiţiilor de creditare, rata maximă este identică, respectiv 934 lei sau cam 200 de euro).

Astfel, la un venit net de 2.000 de lei lunar, se poate angaja o rată mai mare cu 100 de lei pentru un credit de consum şi cu 200 de lei mai mare pentru o casă proprietate personală. Nivelul de echilibru pentru condiţia de 40% se atinge la valoarea de 2.335 lei (la care nu contează modificarea condiţiilor de creditare, rata maximă este identică, respectiv 934 lei sau cam 200 de euro).

Pentru cele 45% permise la prima casă, punctul de echilibru urcă la 2.800 de lei ( rată de 1.260 lei sau 270 de euro lunar la cursul actual). Iar asta în condiţiile în care venitul salarial mediu net pe luna august 2018 a fost de 2.669 de lei iar în ultimele şase luni s-a situat uşor peste 2.700 de lei. Cu alte cuvinte, noile condiţii sunt puţin mai permisive la nivelul salariului mediu din România.

Dacă ar fi să ne ducem în zona salariilor minime pe economie, cel din prezent ( 1.162 lei net din 1.900 lei brut) şi cel programat pentru anul viitor (1.247 lei din 2.050 lei brut), la acelaşi cost obligatoriu al vieţii, rezultă chiar o majorare spectaculoasă a capacităţii de a lua credite, de circa patru ori mai mare dacă s-ar fi aplicat instant noul regulament, şi de aproape trei ori mai mare de la 1 ianuarie 2019.

Dacă ar fi să ne ducem în zona salariilor minime pe economie, cel din prezent ( 1.162 lei net din 1.900 lei brut) şi cel programat pentru anul viitor (1.247 lei din 2.050 lei brut), la acelaşi cost obligatoriu al vieţii, rezultă chiar o majorare spectaculoasă a capacităţii de a lua credite, de circa patru ori mai mare dacă s-ar fi aplicat instant noul regulament, şi de aproape trei ori mai mare de la 1 ianuarie 2019.

Atenţie mare, aplicarea cotei de 40% la venitul net va trimite două salarii minime pe economie acolo unde nu au fost până acum, în zona de minim confort rezonabil pentru achiziţionarea unei locuinţe (undeva la 215 euro/lună). Ceea ce s-ar putea dovedi de ajutor pentru un cuplu tânăr, la început de viaţă de familie şi de avansare în profesie.

Depunerea actelor este momentul de referinţă pentru cei care s-ar grăbi acum să mai beneficieze de condiţiile din prezent (în treacăt fie spus, nu este nicio grabă pentru o eventuală refinanţare a creditelor mai vechi, la care nu se va face analiza în noile condiţii de creditare). Cei cu venituri sub media pe economie, adică majoritatea angajaţilor ar face bine să analizeze dacă nu cumva le-ar fi mai util să aştepte aplicarea noilor condiţii de creditare, care au şi avantajul de a fi mult mai puţin birocratice.

Este şi motivul pentru care Banca Naţională a apreciat că aplicarea noilor norme de creditare va avea un impact nesemnificativ asupra creşterii economice. Scăderea ratei maxime ar fi de 9% pentru salariul mediu din august 2018 în cazul creditelor de consum iar în cazul creditelor pentru locuinţă rezultă o creştere de 3% a capacităţii de împrumut.

Doar persoanele care obţin venituri peste media pe economie vor avea posibilitatea de a accesa credite într-o măsură ajustată. Astfel, la 4.000 de lei pe lună net ( peste 6.800 lei brut, pe contractul de muncă), reducerea ratei maxime apare ca fiind de 14% ( cam de la 450 de euro la 390 de euro lunar, la cursul actual).

La 5.000 de lei net (peste 8.500 lei brut), se ajunge spre 20% scădere de rată maximă, adică undeva de la cam 600 de euro pe lună la „doar” 480 de euro pe lună. Iar diminuările ar putea continua pe măsură ce se majorează venitul. Doar că nu mulţi angajaţi ajung în această zonă iar diminuarea ratei maxime are două funcţii importante.

Prima, se asigură o protecţie implicită la creşterea ulterioară a dobânzilor şi/sau a costului vieţii ( cota de 70% din venitul disponibil este foarte sensibilă la acest aspect, pe când cea de 40% din venitul net este complet insensibilă). A doua, se atenuează atât tendinţa de a plăti valori exagerate pentru metrul pătrat ( destul de clare în prezent, pe fondul reducerii volumului fizic de construcţii de noi locuinţe, -30% în august 2018 faţă de august 2017), cât şi eventuale şocuri venite din evoluţia cursului de schimb, preţurile caselor fiind exprimate în euro.

Una peste alta, luaţi valorile prezentate ca orientative dar ilustrative pentru ce se va întâmpla în practică, observaţi strădania de a păstra un echilibru de ansamblu la nivelul economiei ( inclusiv cu protejarea categoriilor mai defavorizate) şi, esenţial, nu luaţi o decizie cu impact financiar pe foarte mulţi ani după impresiile livrate de unii sau alţii ci în funcţie de cazul concret, de calculele matematice comparative şi de riscurile ulterioare asumate.