Cei mai importanți indici bursieri ai lumii și-au corectat, în ultimele săptămâni, creșterile anterioare, pentru că marii operatori de pe piețe așteaptă motive mai convingătoare ca să reia cumpărările.

Cei mai importanți indici bursieri ai lumii și-au corectat, în ultimele săptămâni, creșterile anterioare, pentru că marii operatori de pe piețe așteaptă motive mai convingătoare ca să reia cumpărările.

Scăderile din ultimele săptămâni au fost suficient de considerabile ca să pună problema unei eventuale tendinţe de retragere din zona maximelor istorice, ceea ce ar pune problema atingerii maximului de creştere al actualului ciclu economic.

Totuşi, marile pieţe au doar nevoie de stimulente concrete pentru reluarea creşterii, potrivit analiștilor consultați de cursdeguvernare.ro.

Pentru continuarea raliurilor, pieţele au nevoie, din punct de vedere fundamental, de consolidarea rezultatelor economiei Zonei Euro, ca urmare a politicii Băncii Centrale Europene (BCE) de infuzie de lichidități, ca și de concretizarea planurilor de relaxare fiscală ale Administrației Trump.

Cele două tipuri de semnale așteptate de piețe, ca și piața petrolului sunt decisive pentru restul economiei globale și va mai dura până când vor apărea. Proiectul de relaxare fiscală american ar putea fi clar abia în vară.

„Entuziasmul investitorilor la adresa Administrației Trump s-a mai diminuat, pe măsură ce republicanii au dezamăgit în privința reformei medicale și au întârziat mult-așteptatele reforme fiscale și pachetele de investiții în infrastructură”, spune Ovidiu Dumitrescu, directorul general adjunct al casei de investiții Tradeville.

Pe de altă parte, nici conjunctura nu inspiră „intrarea la cumpărare”, respectiv realizarea de noi creșteri, ci dimpotrivă: abia peste două săptămâni va fi cunoscut următorul președinte al Franței, de a cărui orientare politică depinde însuși viitorul Uniunii Europene.

Totuşi, vineri pieţele aşteptau calme să treacă ultimul weekend înaintea prezidenţialelor franceze, pariind pe înfrângerea candidatului de extremă drapta, care ameninţă cu un Frexit devastator – eventualul nume de cod al ipoteticei ieşiri a Franţei din UE, potrivit Reuters şi Bloomberg.

Repere tehnice

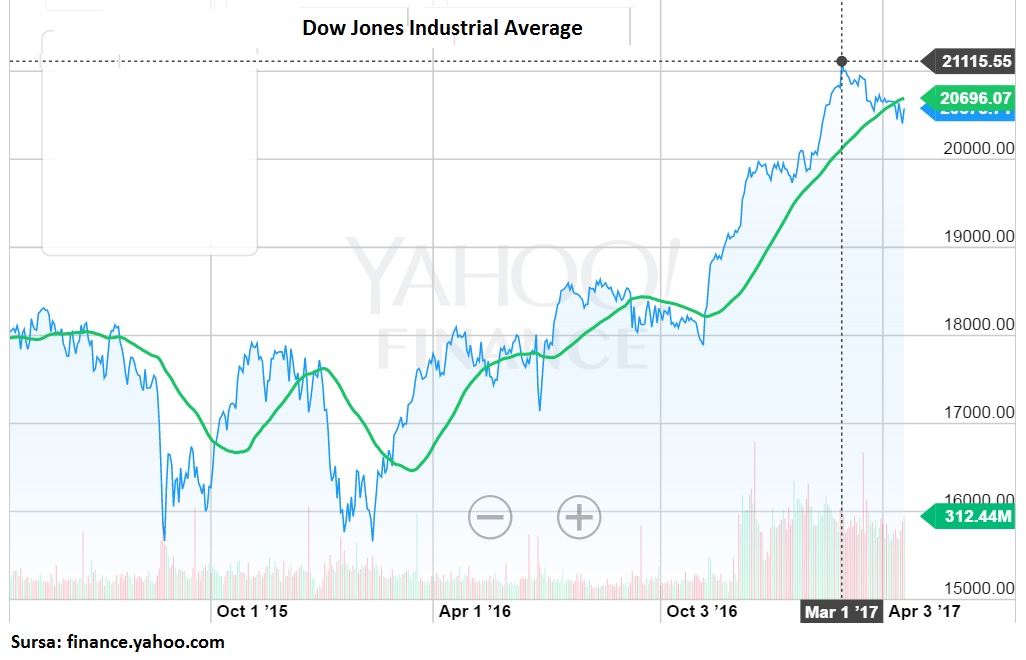

Una peste alta, la New York, indicele Dow Jones Industrial (DJIA) a pierdut joi seara 2,78% față de maximul istoric din 1 martie, până la 20.578 de puncte, și a dat semnalul negativ al depășirii mediei mobile a cotațiilor ultimelor 50 de zile (curba verde pe grafic).

„Faza corectivă începe să se contureze. Aşteptăm acum să vedem în ce măsură preţurile vor reuşi să treacă peste rezistenţa de la 20.900 puncte. Dacă o vor face, avem semnalul continuării trendului de creştere. În caz contrar, rămânem, practic în faza corectivă, care poate să mai consume timp sau chiar să ia o formă mai abruptă şi să ducă DJIA spre 20.000”. Altfel, tendinţa de creştere pe termen lung este robustă, potrivit celui mai recent buletin de trezorerie al Băncii Transilvania.

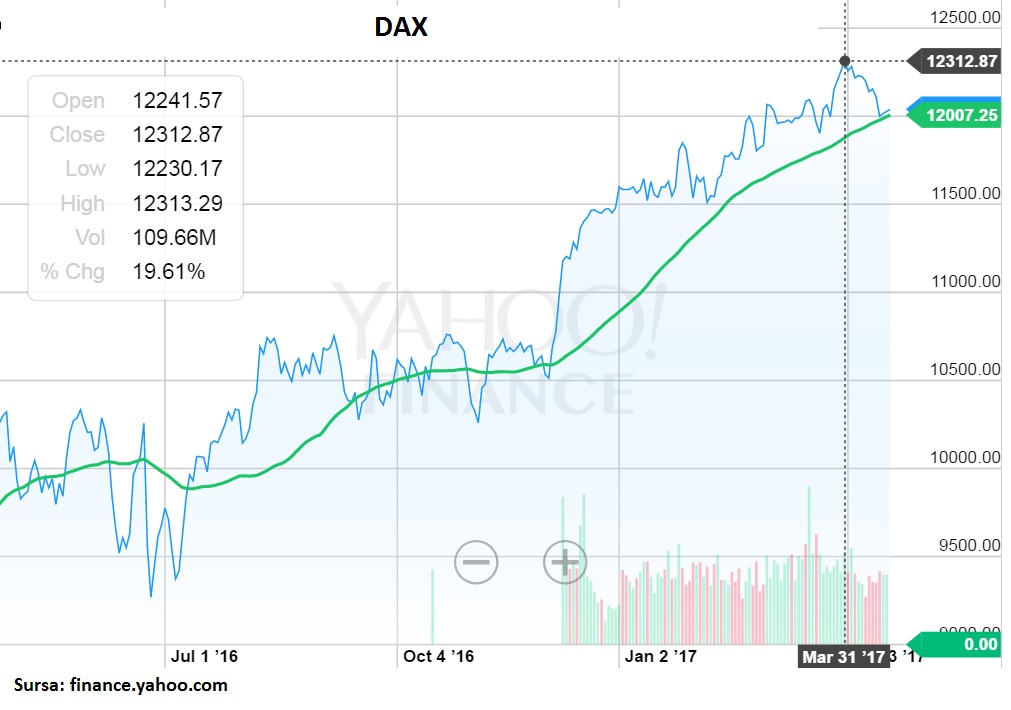

La Frankfurt, indicele DAX scădea, vineri după amiază, cu 4,4% față de maximul istoric, până la 12.049 puncte, după ce s-a oprit în media mobilă.

„Cât timp indicele evoluează deasupra mediei mobile, există încă potenţial de apreciere până la 12.700 de puncte”, spun analiştii Băncii Transilvania, care recomandă, însă, precauţie.

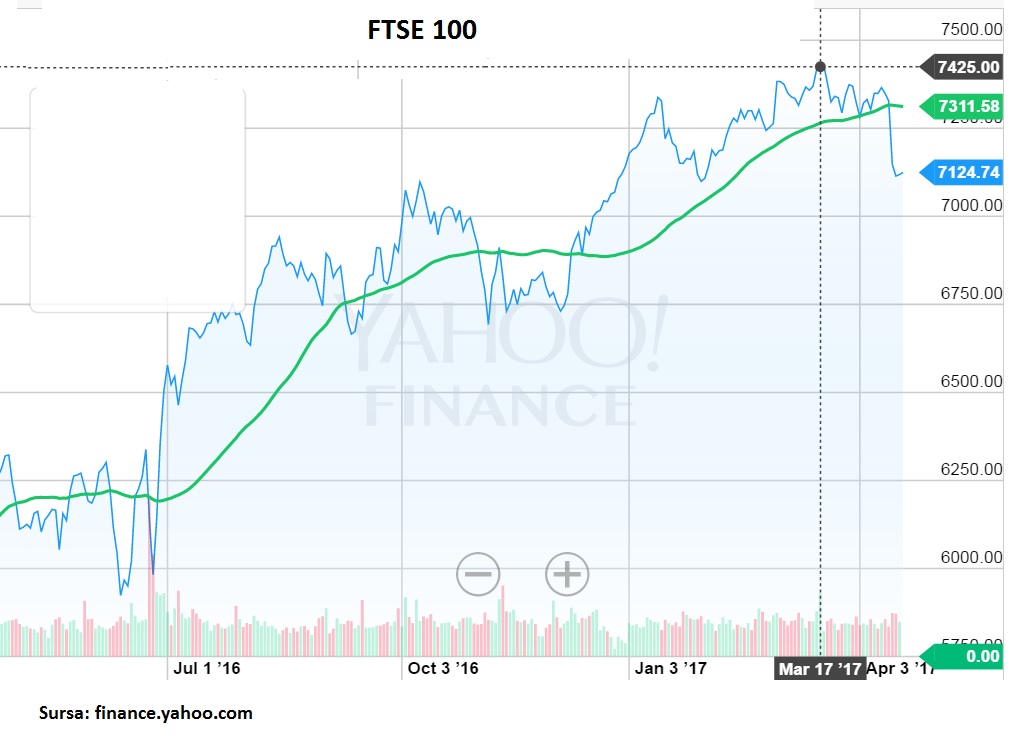

În fine, indicele londonez FTSE 100 a fost puternic influențat de știrile despre Brexit, iar cea mai recentă, a convocării alegerilor anticipate, a aruncat indicele cu 4,1% mai jos față de maximul istoric, până la 7.125 puncte.

FTSE 100 este de câteva zile sub reperul mediei mobile ale ultimelor 50 de zile.

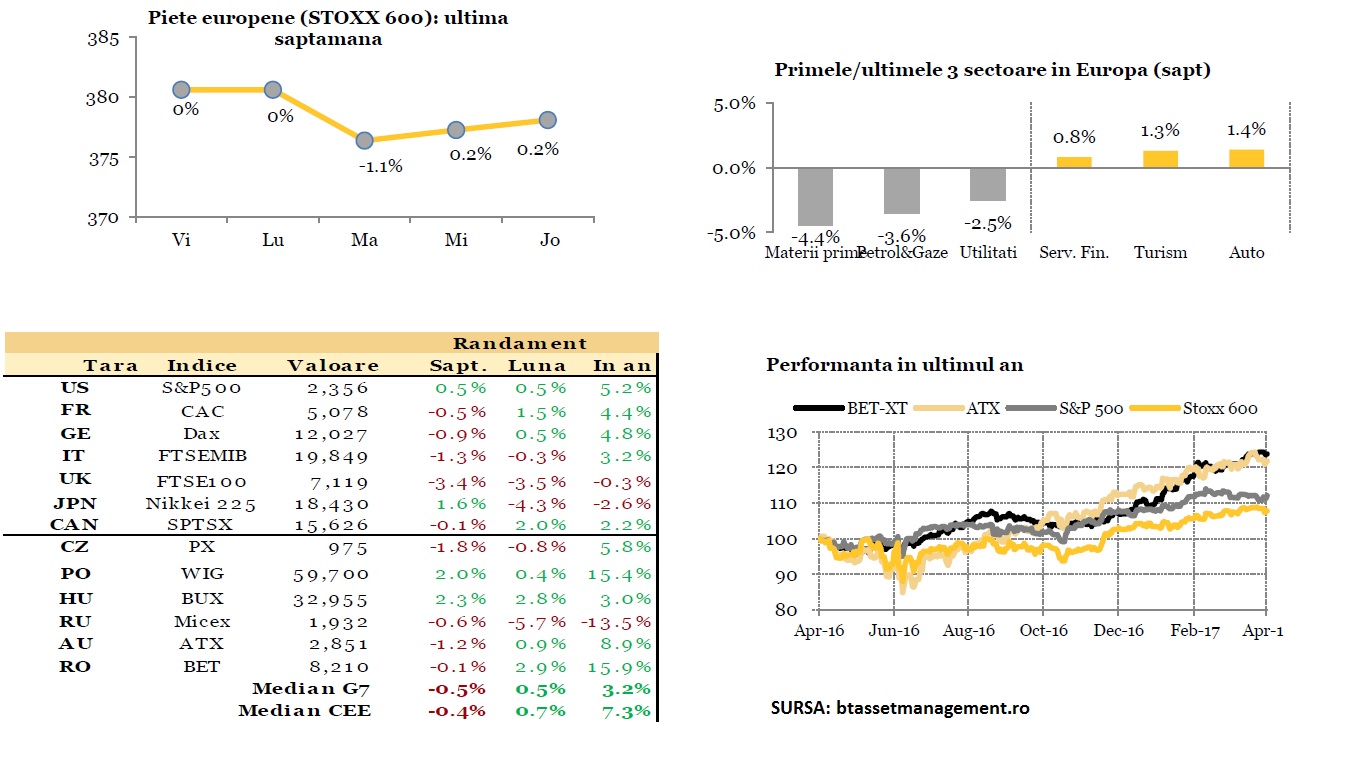

În concluzie, avem de a face cu o „perioadă mixtă pe majoritatea indicilor externi”, spune cel mai recent raport săptămânal al cel mai recent raport săptămânal al BT Asset Management (BTAM).

„În cadrul indicelui pan-european STOXX600, 90% din sectoare sunt pe plus în acest an (bunurile personale&casnice +13%, tehnologia +11%, serviciile financiare +11% YTD), iar avansul mediu, neponderat cu marimea sectoarelor, este de peste 4,5%. Doar sectoarele de petrol & gaze(-4%) şi retail (-1%) nu sunt pozitive în acest an, din cadrul STOXX600.

„Sectorul american de energie consemnează un regres de 10% în acest an, reprezentând cea mai slabă evoluţie din cadrul indicelui S&P”, potrivit raportului citat.

Reperele fundamentale

Economiile Zonei Euro şi SUA transmit burselor „semnale de accelerare”, potrivit raportului BTDaily din 21 aprilie al Băncii Transilvania. De ce nu sunt suficiente?

În Zona Euro, „încrederea consumatorilor s-a ameliorat în aprilie, indicatorul Comisiei Europene urcând cu 1.4 puncte lună/lună la -3.6 puncte (maximul din 2007). Evoluția exprimă premise de accelerare pentru consumul privat (principala componentă a PIB) pe termen scurt”, spune raportul citat.

Cresc „aşteptările privind activitatea economică pe sectoarele de producţie şi servicii, în debut de trimestru II, cu un optimism mai moderat pe aria de servicii din economia germană. Creşterea economică din Zona Euro pe primele două trimestre este aşteptată la 1,6 – 1,7% anualizat”, spune raportul BTAM.

În SUA, „indicatorii economici avansați au continuat să crească în martie, cu un ritm lunar de 0,4%, evoluție care exprimă premise de consolidare a ciclului economic post-criză și de accelerare graduală pe termen scurt”, potrivit sursei citate.

Totuși, este nevoie de mai mult. „Persistenţa unor date temperate pe inflaţie ar putea diminua necesitatea ca FED să mai acţioneze mult pe dobânzi (în direcţia creşterii ratei de referinţă, n.r.)”, spune raportul BTAM.

„O serie de date macro despre economia americană, cum ar fi inflația sau vânzările cu amănuntul, s-au cifrat sub așteptari, scăzând estimările de creștere pentru primul trimestru. În plus, mărfurile industriale s-au corectat puternic după creșterile de anul trecut, iar petrolul a alunecat în contextul creșterii producției din SUA, astfel încât așteptările inflaționiste și dobânzile la titlurile de stat au scăzut la minimele ultimelor cinci luni”, spune Ovidiu Dumitrescu, directorul de la Tradeville.

În concluzie, „piețele sunt în așteptare, pe de o parte din motive conjucturale (dar care pot avea efecte majore şi imprevizibile), aşa cum sunt rezultatele alegerilor din Franţa şi, pe de altă parte, din motive fundamentale, cel mai important fiind reducerile fiscale ale Administraţiei Trump, proiect care ar putea fi finalizat în august, potrivit celor mai recente informaţii”, a declarat Dan Popovici, directorul general al societăţii de administrare a investiţiilor OTP Asset Management România, pentru Cursdeguvernare.ro.

Cât despre „turbulențele geopolitice (Siria, Coreea de Nord) și apropierea alegerilor din Franța, acestea au crescut predilecția pentru active de refugiu (aur, titluri de stat, yeni japonezi), în defavoarea celor de risc (acțiuni, îndeosebi sectoarele ciclice care au condus avansul puternic de la finele anului trecut)”, adaugă Ovidiu Dumitrescu, directorul Tradeville.

Cât despre Bursa de la Bucureşti, este de notorietate faptul că aceasta evoluează mai degrabă în siajul marilor pieţe, mai degrabă decât în funcţie de reperele locale.