Românii ar fi „mai bine protejaţi, dacă ar solicita băncilor credite cu dobândă fixă, pe termen mediu și lung”, a recomandat luni Liviu Voinea, viceguvernator al Băncii Naționale a României (BNR), cu ocazia prezentării celui de-al doilea raport asupra stabilității financiare din acest an al băncii centrale.

Românii ar fi „mai bine protejaţi, dacă ar solicita băncilor credite cu dobândă fixă, pe termen mediu și lung”, a recomandat luni Liviu Voinea, viceguvernator al Băncii Naționale a României (BNR), cu ocazia prezentării celui de-al doilea raport asupra stabilității financiare din acest an al băncii centrale.

Oficialul BNR lansează astfel un semnal privind probabilitatea mare a creșterii în continuare a dobânzilor.

De altfel, supraîndatorarea populaţiei, pe fondul creșterii dobânzilor, este unul dintre cele cinci riscuri importante asupra stabilităţii financiare a României, alături de tensiunile macroeconomice apărute pe fondul creşterii PIB peste potenţial.

Oficialul BNR a mai avertizat asupra necesităţii ca România să revină la respectarea obiectivului deficitului structural pe termen mediu (celebrul MTO), în contextul în care proiectul de buget pe 2018 publicat de Ministerul Finanţelor tocmai a ignorat recomandările Comisiei Europene.

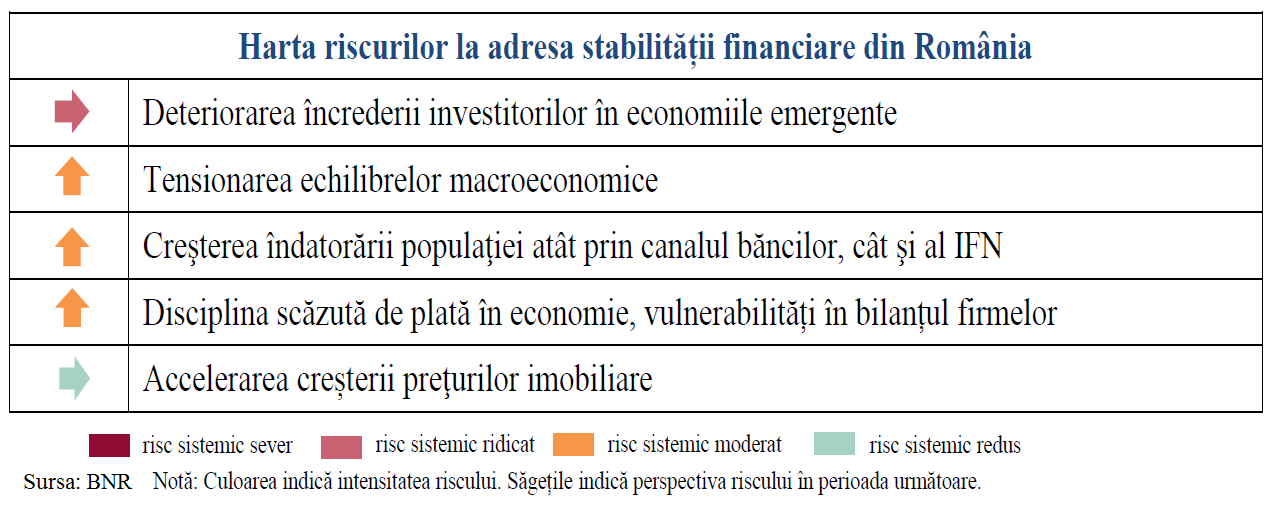

„Harta riscurilor”

Raportul BNR asupra stabilităţii financiare a identificat cinci riscuri privind aceasta, dintre care un risc sistemic ridicat: deteriorarea încrederii investitorilor în economiile emergente.

Dintre aceste cinci, trei riscuri sunt moderate, dar în creştere:

Dintre aceste cinci, trei riscuri sunt moderate, dar în creştere:

- tensionarea echilibrelor macroeconomice interne, „prin derapaje şi incertitudini în politica fiscal bugetară”, potrivit viceguvernatorului BNR.

- creşterea îndatorării populaţiei, atât prin canalul băncilor cât şi al IFN-urilor şi

- disciplina scăzută de plată în economie, care semnalează „probleme structurale” și vulnerabilităţi în bilanţul firmelor, în condiţiile în care bilanţul băncilor s-a curăţat, potrivit lui Liviu Voinea.

Există și un risc sistemic redus: accelerarea creşterii preţurilor imobiliare.

„Nu am identificat nici un risc sistemic sever, dar o combinație între riscurile identificate poate induce un risc sever, în condiții de piață nefavorabile”, potrivit viceguvernatorului BNR, Liviu Voinea (foto).

„Nu am identificat nici un risc sistemic sever, dar o combinație între riscurile identificate poate induce un risc sever, în condiții de piață nefavorabile”, potrivit viceguvernatorului BNR, Liviu Voinea (foto).

Derapajele fiscale şi creşterea peste potenţial

Viceguvernatorul BNR a insistat asupra adoptării „unui mix prudent de politici economice” şi că „politica monetară nu poate asigura echilibrele macrofinanciare singură”, în condiţiile politicii fiscale „expasioniste” a Guvernului.

Creșterea peste potențial a economiei adânceşte deficitele gemene (cel fiscal şi cel de cont curent), iar politicile fiscale expansioniste, au „epuizat spaţiul fiscal în 2017”, a explicat Liviu Voinea.

„Când se înregistrează creștere economică peste potențial este recomandat să se realizeze economii, în sensul consolidării fiscale. Veniturile suplimentare obținute din creșterea economică peste potențial permit doar pe termen scurt finanțarea unor cheltuieli suplimentare”.

Dar, în România, „cheltuielile sunt permanente, în timp ce veniturile sunt temporare, întrucât vor scădea, ceteris paribus, când economia va reveni la ritmul de creștere normal (potențial). Așadar, creșterea economică peste potențial ascunde un deficit structural mai mare decât deficitul cash. Însă deficitul structural de astăzi este deficitul cash de mâine, care va trebui finanțat în condiții care pot deveni adverse pentru economiile emergente”, a explicat Liviu Voinea.

Ca urmare, „pentru întărirea rezistenţei la şocuri interne, este nevoie de un mix prudent şi echilibrat de politici economice, care să urmărească revenirea la obiectivele MTO şi o disciplină de plată mai mare între companii şi în relaţiile acestora cu statul”, a mai spus viceguvernatorul BNR.

Totodată, „este îngrijorătoare evoluția deficitelor gemene (deficitul fiscal si cel de cont curent), care semnalizează tocmai caracterul peste potențial al creșterii economice actuale, ceea ce poate periclita stabilitatea financiară pe termen mediu”, a spus Liviu Voinea, prezentând Raportul BNR asupra stabilităţii finaniare a României.

Costul finanţării

„Riscul deteriorării rapide a încrederii investitorilor în economiile emergente se situează la un nivel ridicat, în contextul în care incertitudinile privind consolidarea ratei de creştere a economiei globale şi a comerţului internaţional rămân semnificative, pe fondul riscurilor din politicile economice și monetare, acumulării unor dezechilibre structurale la nivelul economiilor emergente şi intensificării tensiunilor geopolitice”, spune Liviu Voinea.

O ajustare „abruptă a primei de risc aferentă ţărilor emergente poate avea efecte negative importante asupra mediului intern”.

Este vorba, în fapt, de „riscul de credit, sau riscul creșterii ratei dobânzii, declanșat de politicile monetare ale economiilor dezvoltate, de incertitudinile externe și de modul în care piața reacționează la acestea. În context, riscul de credit se referă la creșterea costului finanțării externe – atât pentru statul român , cât și pentru sectorul bancar și pentru firme.

„Economiile emergente sunt de obicei afectate când cresc dobânzile în economiile dezvoltate, și este esențial ca astfel de episoade să le găsească în bună ordine internă”, pe cele dintâi, potrivit viceguvernatorului BNR.

Îndatorarea populației și Prima Casă

Dezechilibrele din economie influenţează rata dobânzilor, cursul valutar şi inflaţia, care nu oferă cel mai bun mediu pentru creşterea îndatorării populaţiei. Aceasta devine, pe fondul creşterii dobânzilor, unul dintre riscurile semnalate de BNR la adresa stabilităţii financiare, potrivit lui Liviu Voinea.

Supraîndatorarea populaţiei se manifestă în condiţiile în care majoritatea creditelor acordate în ultimii ani sunt cu dobândă variabilă, ceea ce reprezintă un „factor agravant”. În acest context a venit recomandarea oficialului BNR pentru alegerea creditelor cu dobândă fixă.

„Pentru a fi mai bine protejați, noii debitori pot solicita băncilor credite pe termen mediu cu dobândă fixă”, a declarat, luni, Liviu Voinea, preciyând că BNR nu se amestecă în politica băncilor.

Oficialul BNR consideră că este necesară „nu limitarea creditării populaţiei, ci asigurarea unei creditări sustenabile, pentru reducerea vulnarabilitatii acestui sector”.

În context a fost evocată propunerea ca programul Prima Casă să abordeze diferenţiat diferitele segmente de debitori, astfel încât cei cu venituri mai mic să nu ajungă la servicii ale datoriei insuportabile.

Programul Prima Casă ar trebui să ţintească către anumite segmente de populaţie şi, de exemplu, „să fie scăzut nivelul avansului pentru cei cărora le este dificil să strangă avansul necesar”, a spus viceguvernatorul BNR, care a sesizat faptul că, dimpotrivă, programul „s-a deschis poate un pic mai mult pentru locuințe mai scumpe, pe care persoanele doritoare și le pot permite oricum,… un fel de arbiraj de reglementare”.

La rândul său, Eugen Rădulescu (foto), directorul Direcţiei de stabilitate financiară din BNR, a spus că o creştere cu doar două puncte procentuale a ratei dobânzii la creditele ipotecare ar mări gradul de îndatorare a debitorilor cu venituri mici de la 65% la 75% din acestea, ceea ce „devine greu de suportat”.

La rândul său, Eugen Rădulescu (foto), directorul Direcţiei de stabilitate financiară din BNR, a spus că o creştere cu doar două puncte procentuale a ratei dobânzii la creditele ipotecare ar mări gradul de îndatorare a debitorilor cu venituri mici de la 65% la 75% din acestea, ceea ce „devine greu de suportat”.

În această perioadă „au loc discuţii la nivelul BNR, pentru a limita raportul dintre rata lunară şi veniturile debitorilor, astfel încât să nu devină insuportabil”, a precizat Eugen Rădulescu.

„Serviciul datoriei pentru creditele noi acordate persoanelor cu venituri între nivelul minim reglementat și cel mediu a crescut cu 2 puncte procentuale în ultimele 12 luni. Având în vedere faptul că aproape 30 % din debitorii cu credite ipotecare au venituri între salariul minim și cel mediu, o proporție semnificativă a populației înregistrează niveluri de îndatorare îngrijorătoare în cazul unor evoluții adverse”, consideră Liviu Voinea.

„Stabilitatea financiară este un bun public, care nu se referă doar la bănci, ci la ansamblul economiei. Stabilitatea financiară este influențată de calitatea mixului de politici publice”, a mai spus viceguvernatorul Liviu Voinea.