Diferențele mari dintre dobânzile la credite şi cele la depozitele bancare „au rămas o trăsătură definitorie a modelului de funcționare a sectorului bancar autohton” şi în 2016, iar Banca Naţională a României (BNR) pune fenomenul „în special” pe seama riscului de credit, potrivit raportului annual al băncii centrale publicat marţi.

Diferențele mari dintre dobânzile la credite şi cele la depozitele bancare „au rămas o trăsătură definitorie a modelului de funcționare a sectorului bancar autohton” şi în 2016, iar Banca Naţională a României (BNR) pune fenomenul „în special” pe seama riscului de credit, potrivit raportului annual al băncii centrale publicat marţi.

Pe de altă parte, firmele „nou-intrate în insolvenţă (…) sunt responsabile pentru aproximativ 44% din creditele neperformante aflate în portofoliul băncilor autohtone în decembrie 2016, respectiv pentru 72% din totalul împrumuturilor care au o întârziere la plată mai mare de 90 de zile”.

Altfel, nivelurile principalilor indicatori de profitabilitate sunt superioare mediilor europene, iar profitul net înregistrat de băncile din România a fost de 4,2 miliarde lei în 2016, chiar dacă influențat în bună parte de vânzarea participaţiilor la Visa Europe – remarcă raportul anual al BNR.

Marjele ridicate

„Marjele ridicate, datorate în special riscului de credit, au rămas însă o trăsătură definitorie a modelului de funcționare a sectorului bancar autohton”, spune raportul anual al BNR. Marja medie de dobândă este calculată ca diferență între rata medie ponderată a dobânzii pentru creditele și cea pentru depozitele în sold ale companiilor nefinanciare și populației.

Nu este prima dată când BNR semnalează marjele mari practicate de băncile din România. Cel mai recent raport privind stabililitatea financiară spunea, în mai, că marjele de dobândă din România sunt printre cele mai ridicate din Europa, deși au scăzut. Băncile preferă să câștige din diferențele mari dintre dobânda la credite și dobând la depozite.

Creditarea bancară a populației este relativ echivalentă cu cea a companiilor și contează cam cât 14 – 15% din PIB. Băncile au dat credite în total cât 29% din PIB, dar îndatorarea populației și companiilor este de 41% din PIB.

Băncile se bazează pe creşterea disponibilităților în sold atrase de bănci, „deși ratele dobânzilor oferite au fost în scădere.

„Explicația rezidă în factori precum:

- elasticitatea scăzută a depozitelor la reducerea ratei dobânzii;

- aversiunea deponenților la risc și

- imperfecțiunea produselor alternative de substituire a depozitelor din punctul de vedere al lichidității, al garantării și al serviciilor de plată”, potrivit raportului anual al BNR.

Reducerea consistentă a cheltuielilor cu dobânzile aferente depozitelor atrase de la populație și companii nefinanciare a determinat creșterea profitului operațional, precum și a principalului său component, veniturile nete din dobânzi (56,3% din totalul veniturilor operaționale).

Insolvenţa şi creditele neperformante

Rata creditelor neperformante la finele anului 2016 a scăzut la 9,6%, față de 13,5 la sută în decembrie 2015, „relevând avansul considerabil al procesului de asanare a bilanțurilor.

Totuşi, „existenţa unui număr important de companii subcapitalizate reprezintă o vulnerabilitate, în contextul în care aceste întreprinderi pot translata dificultăţile cu care se confruntă atât către instituţiile de credit, cât şi celorlalţi parteneri comerciali, ele fiind responsabile în mod consecvent de o proporţie semnificativă atât din creditele neperformante ale băncilor, cât şi din restanţele generate celorlalţi agenţi din economie. În plus, materializarea unui potenţial scenariu economic advers va reduce substanţial şansele de supravieţuire a acestor firme, având în vedere situaţia precară în care se află”, spune raportul BNR.

Companiile intrate în insolvenţă sunt responsabile de 44% din creditele neperformante aflate în portofoliul băncilor în decembrie 2016, respectiv pentru 72% din totalul împrumuturilor care au o întârziere la plată mai mare de 90 de zile.

„Fenomenul insolvenţei a continuat să se amelioreze în anul 2016 (în special din punct de vedere al numărului de firme nou-intrate în insolvenţă), însă acesta deţine un rol semnificativ atât în deteriorarea disciplinei la plată în raport cu partenerii comerciali, cât şi în ceea ce priveşte pierderile generate sectorului bancar”, potrivit raportului citat.

Cota de piaţă a băncilor care au înregistrat pierderi s-a diminuat la 7,7% (faţă de 14,3% la finele anului 2015).

Alte statistici

- Volatilitatea istorică anualizată a cursului de schimb leu-euro a fost de circa 2,5 la sută, semnificativ inferioară celei observate pe alte piețe valutare din regiune (4,8 la sută în Ungaria, 7,2 la sută în Polonia).

- Creditul acordat sectorului privat a crescut în anul 2016 cu 1,8% în termeni reali (decembrie/decembrie), „principala susținere în acest sens fiind oferită de prelungirea ritmului rapid de majorare a împrumuturilor noi acordate populației, în condițiile în care modelul de afaceri al băncilor a rămas orientat în bună măsură către retail, iar veniturile populației au înregistrat creșteri consistente”.

- Ponderea împrumuturilor în monedă națională acordate sectorului privat a crescut până la maximul ultimelor două decenii (57,2 % în decembrie 2016), ca urmare a creşterii cu 15% a creditului în lei în termeni reali și a restrângerii creditului în valută cu 12,5% la sută (pe baza valorilor exprimate în euro).

- Nivelurile principalilor indicatori de profitabilitate ale băncilor sunt superioare mediilor europene: rentabilitatea activelor – ROA (1,1%), iar rentabilitatea financiară – ROE (10,4%)

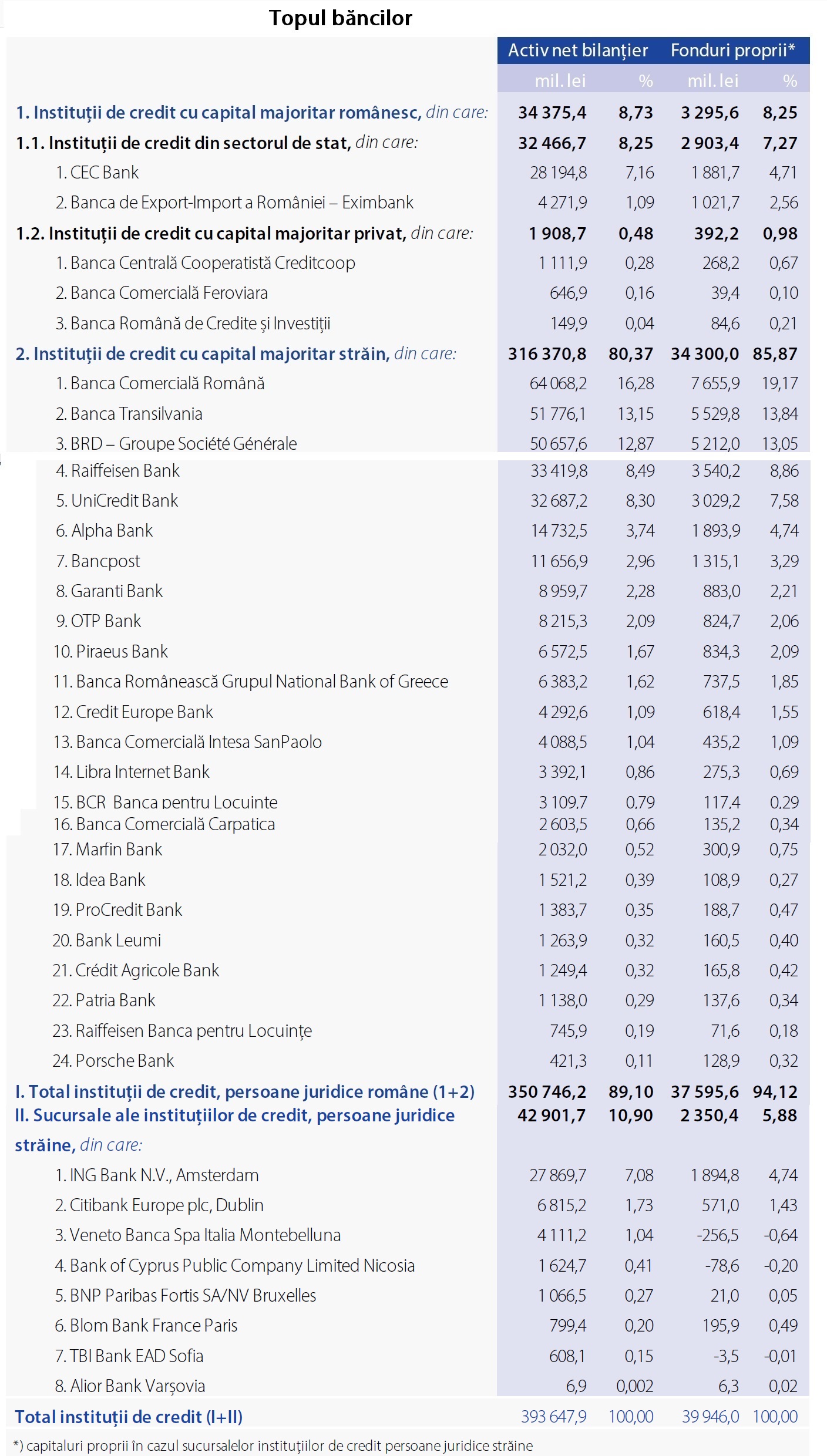

- Cele 37 de instituții de credit dețineau împreună active nete bilanțiere în sumă de peste 393,6 miliarde de lei la finele anului 2016, în creștere cu 4,4 la sută față de anul anterior.

Profitul net al BNR a fost de peste 124 de milioane lei, de 6,3 ori mai mic decât în 2015, ca urmare a pierderilor din diferențele nefavorabile din reevaluare, de 646 de milioane de lei, de 5,8 ori mai mari decât în 2015. Diferențele nefavorabile din reevaluarea pozițiilor valutare au fost de 82% din total.

BNR a transferat la bugetul statului 100,2 milioane de lei.