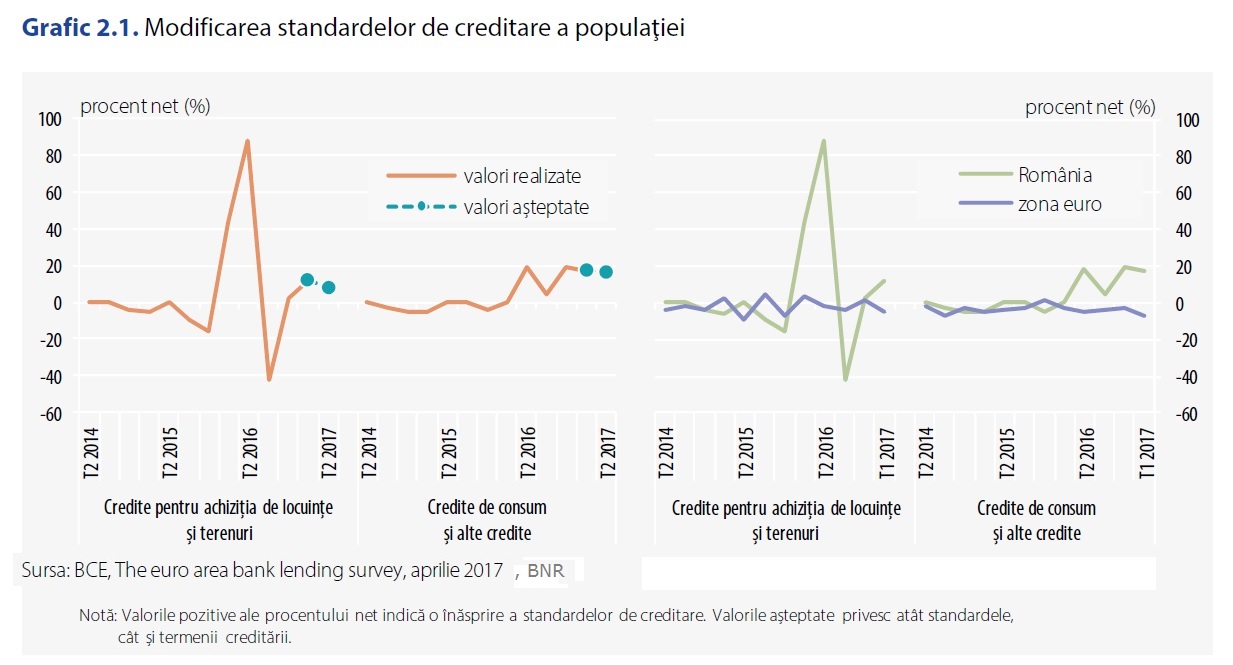

Instituţiile de credit au înăsprit standardele de creditare pentru populaţie, în primul trimestru din 2017 atât pentru creditele de consum acordate populaţiei, cât şi pentru creditele destinate achiziţiei de locuinţe şi terenuri (credite ipotecare), potrivit sondajului privind creditarea realizat de Banca Naţionale a României (BNR).

Instituţiile de credit au înăsprit standardele de creditare pentru populaţie, în primul trimestru din 2017 atât pentru creditele de consum acordate populaţiei, cât şi pentru creditele destinate achiziţiei de locuinţe şi terenuri (credite ipotecare), potrivit sondajului privind creditarea realizat de Banca Naţionale a României (BNR).

Pentru companii, condiţiile de creditare s-au menţinut la un nivel constant, cu excepţia făcând creditelor pe termen scurt companiilor mici şi mijlocii.

Creditele pentru populaţie

„Standardele de creditare s-au înăsprit moderat în T1/2017 atât pentru creditelor ipotecare, cât și pentru creditele de consum, această evoluție având la bază deciziile de politică monetară sau prudențială ale Băncii Naționale a României”, spune raportul BNR.

Pentru T2/2017, instituțiile de credit participante la sondaj „prognozează o înăsprire marginală a standardelor pentru creditele destinate achiziţiei de locuințe și terenuri și o înăsprire semnificativă în cazul creditelor de consum”, potrivit sursei citate.

Pe de altă parte, potrivit raportărilor băncilor din zona euro, standardele de creditare aferente atât creditelor ipotecare, cât și creditelor de consum s-au relaxat în T1/2017. „Previziunile pentru următorul trimestru arată că standardele de creditare pentru toate tipurile de credite destinate populației se vor menține constante”, adaugă BNR în raportul citat.

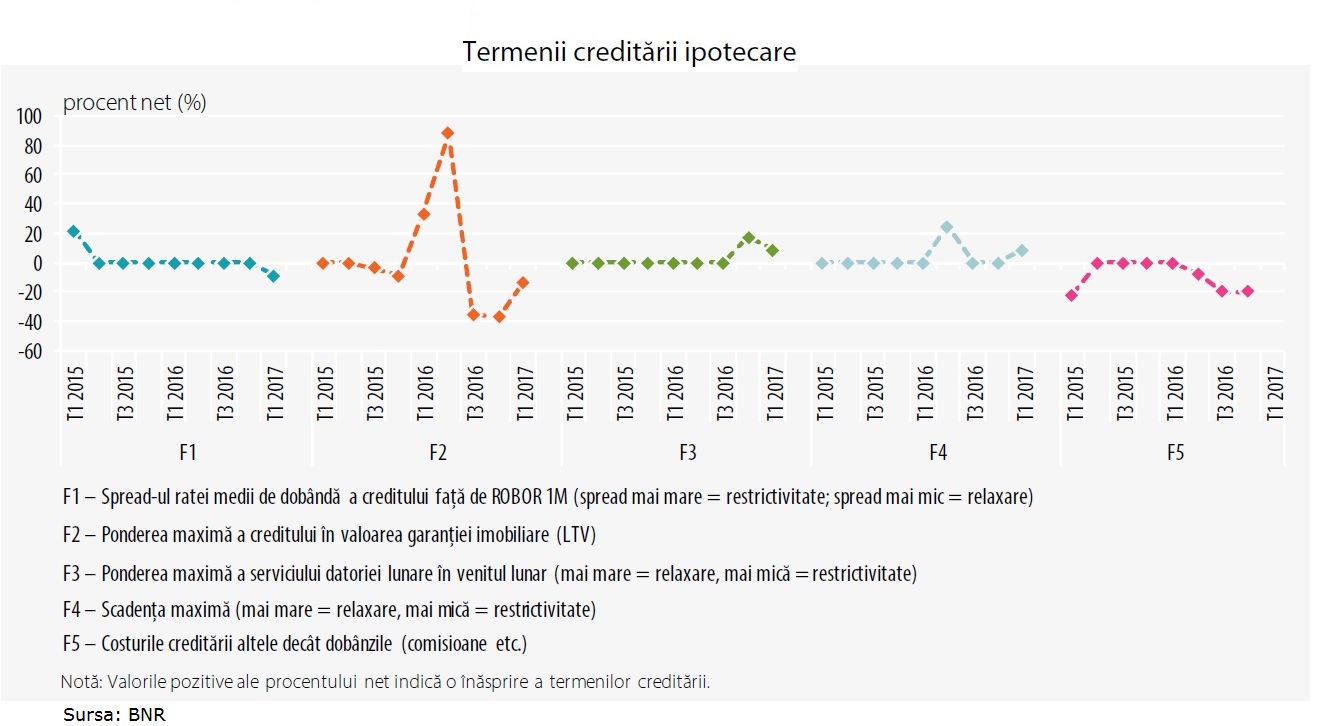

BNR a observat în T1/2017 „o evoluție mixtă a termenilor contractelor de credit pentru achiziția de locuințe și terenuri”.

Astfel, „cerințele cu privire la gradul de îndatorare și scadența maximă s-au înăsprit marginal, în timp ce condițiile privind ponderea maximă a creditului în valoarea garanției ipotecare (LTV) și spread-ul ratei medii de dobândă a creditului faţă de ROBOR la 1 lună s-au relaxat moderat, respectiv marginal”.

Preţurile imobilelor rezidenţiale s-au majorat în T1/2017, potrivit raportărilor instituţiilor de credit participante la sondaj. Băncile estimează că această tendinţă va continua în trimestrul II.

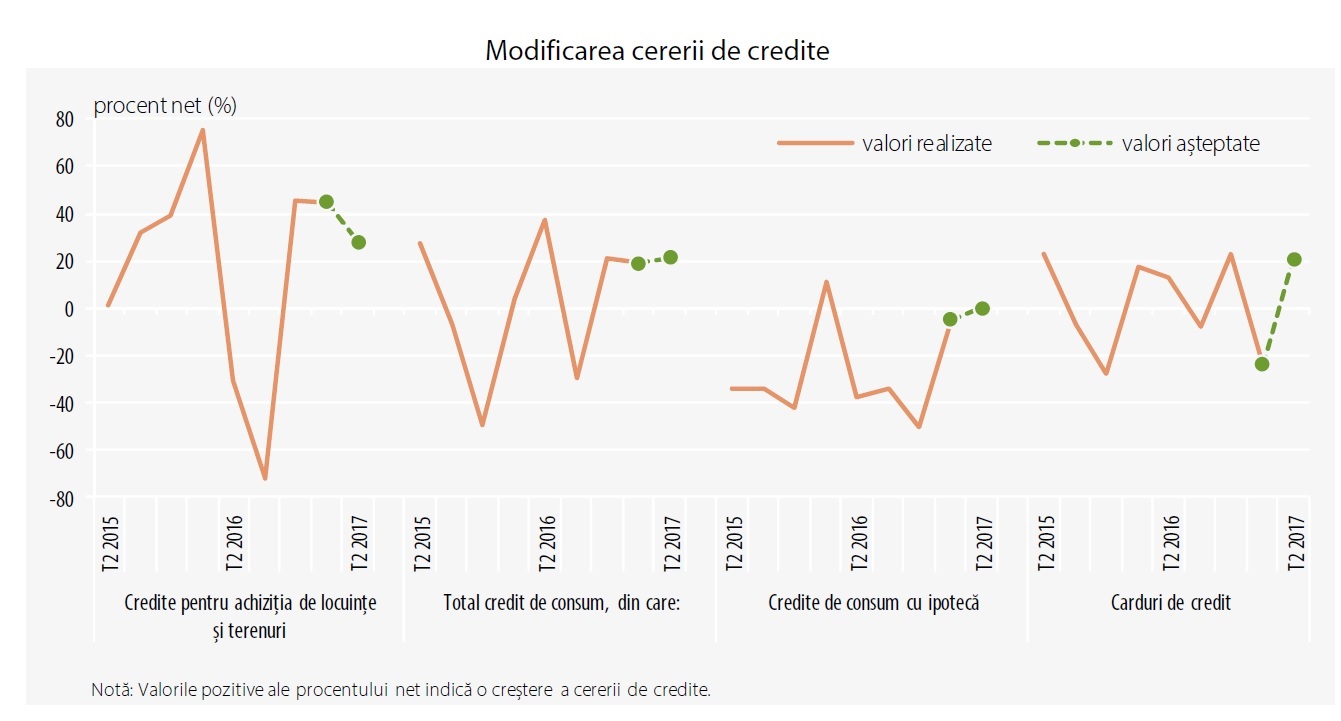

„Cererea pentru creditele de achiziţie de locuinţe şi terenuri a crescut semnificativ în T1/2017, iar instituţiile de credit prognozează că aceasta va cunoaşte un avans important şi în următoarele 3 luni. În T1/2017, rata solicitărilor respinse de către bănci a rămas relativ neschimbată în cazul creditelor ipotecare”, se spune în raport.

Raportul mai arată că în primul trimestru din 2017, cererea de credite s-a majorat semnificativ atât în cazul împrumuturilor de consum acordate populaţiei, cât şi pentru creditele destinate achiziţiei de locuinţe şi terenuri.

Factorul principal care a contribuit la această evoluție a fost reprezentat de deciziile de politică monetară sau prudențială ale BNR, „în special cerinţele privind evaluarea bonităţii debitorilor”.

Instituţiile de credit anticipează o înăsprire semnificativă a standardelor de creditare pentru creditele de consum şi, respectiv, marginală pentru împrumuturile ipotecare, în următoarele 3 luni. În ceea ce priveşte companiile nefinanciare, este de aşteptat ca „standardele de creditare să se menţină şi în T2/2017 la un nivel similar celui curent”, se spune în raport.

Creditele pentru companii

Pentru companiile nefinanciare, „condiţiile de creditare s-au menţinut la un nivel constant raportat la perioada anterioara, excepţie făcând creditele acordate pe termen scurt companiilor mici şi mijlocii, pentru care condiţiile s-au înăsprit moderat.

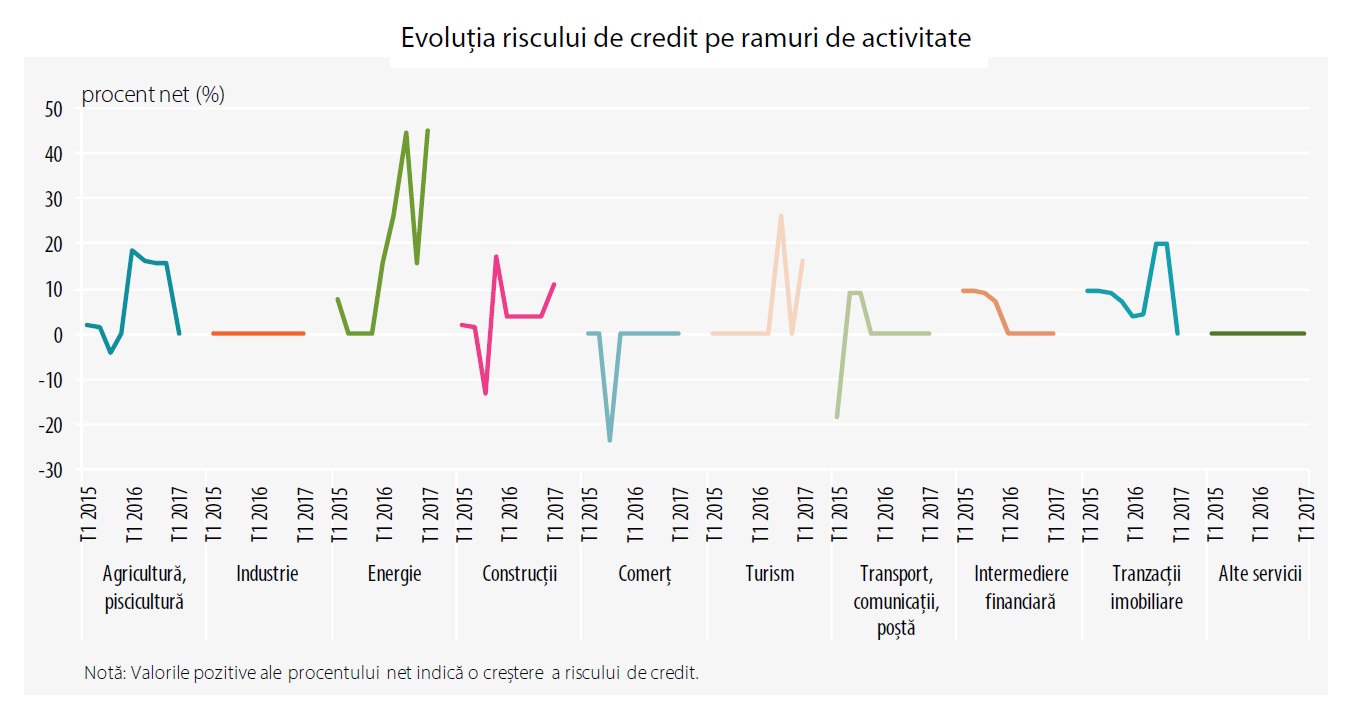

Riscul de credit asociat majorității sectoarelor de activitate s-a menținut relativ constant în T1/2017, cu excepția sectorului energie, unde acesta a înregistrat un avans semnificativ, precum și a sectoarelor construcții și turism, unde s-a majorat cu o amplitudine moderată.

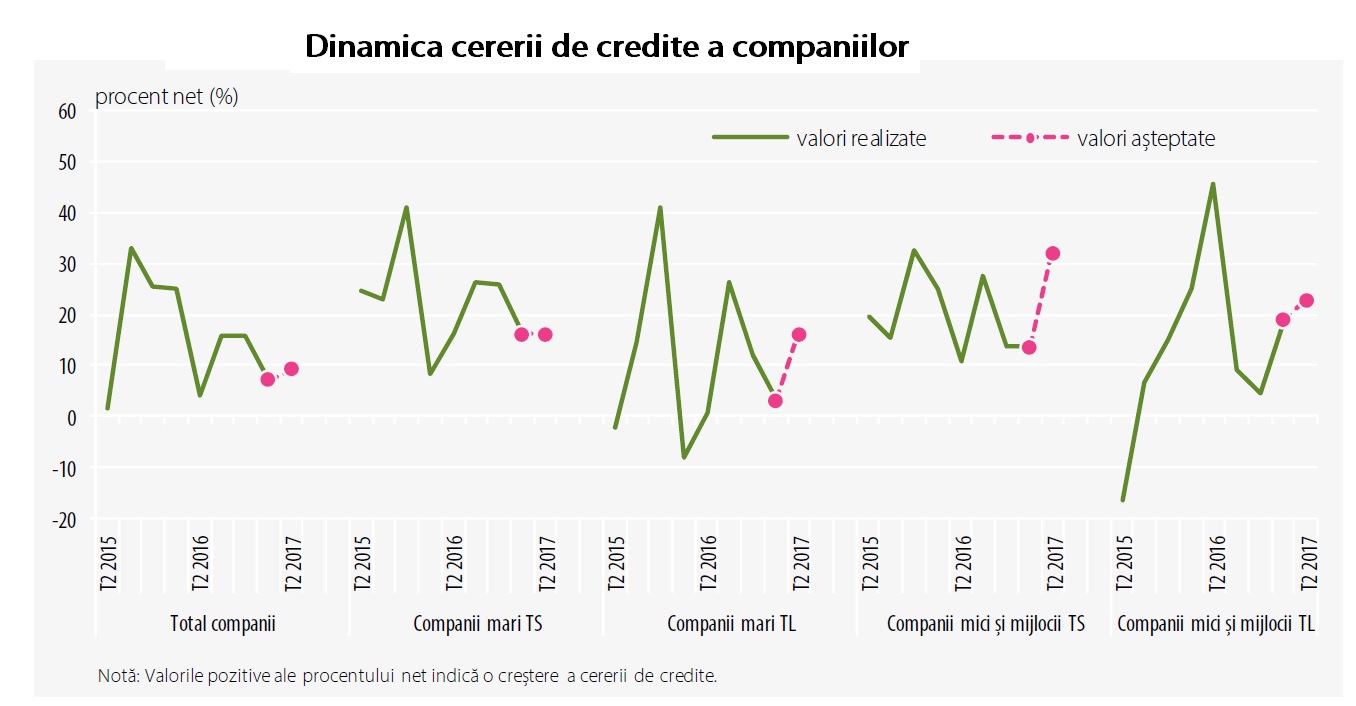

Cererea pentru credite destinate companiilor nefinanciare a înregistrat un avans marginal.

„În structură, nevoile de finanțare pe termen scurt au crescut moderat atât în rândul companiilor mari, cât și al celor mici și mijlocii. În cazul creditelor pe termen lung acordate companiilor mari nu s-au înregistrat modificări notabile”, spune raportul.

BNR precizează că sondajul este efectuat trimestrial de către instituţie în lunile ianuarie, aprilie, iulie şi octombrie. Acesta are la baza un chestionar (publicat în cadrul analizei din mai 2008) care este transmis primelor 10 bănci alese după cota de piaţă aferentă creditării companiilor şi populaţiei. Aceste instituţii deţin aproximativ 80% din creditarea acestor sectoare.