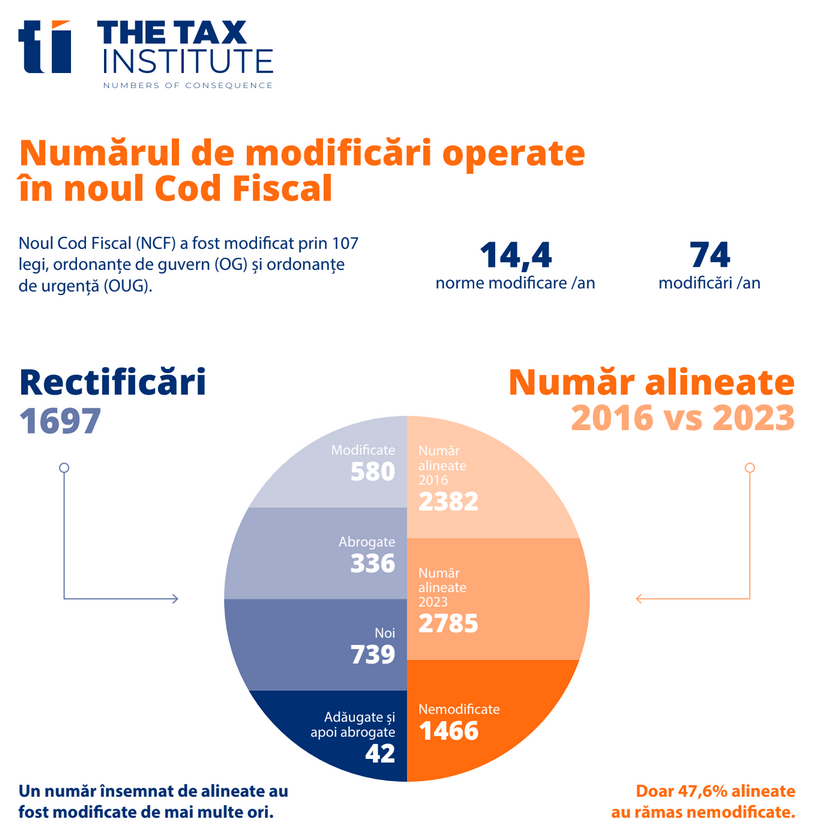

The Tax Institute a prezentat vineri, într-o conferință la BNR, primul studiu exhaustiv asupra modificărilor operate de către Ministerul de Finanțe asupra noului Cod fiscal, de la intrarea acestuia în vigoare (1 ianuarie 2016), până în prezent – nu numai sub aspect statistic, ci și din punct de vedere al efectelor, pozitive sau negative, asupra economiei.

Din studiu reiese că după șapte ani și jumătate, s-a ajuns ca doar 47,6 % din alineatele noului Cod fiscal să rămână în forma inițială.

Autorii studiului au realizat și o analiză calitativă a acestor modificări, considerând că, din totalul celor 554 de modificări operate asupra noului Cod fiscal în acești 7 ani și jumătate:

- 31,9% (177 modificări) au fost proaste și foarte proaste

- 25,8% (43 modificări) au fost neutre, adică în general au fost făcute degeaba

- 42,2% (234 modificări) au fost bune și foarte bune

”Din păcate însă” – spun autorii – ”o bună parte din măsurile considerate bune sau foarte bune nu au făcut altceva decât să corecteze măsuri proaste sau foarte proaste adoptate anterior.”

La realizarea studiului au colaborat fondatorii The Tax Institute și Roxana Voicu-Dorobanțu (conferențiar univ. dr., ASE), Paul Chichernea (avocat, consultant fiscal), Filip Cucu (consultant fiscal).

Top 8 cele mai bune măsuri

Precizarea autorilor: ”Am încercat să întocmim un Top 10, dar, din păcate, nu am putut identifica 10 modificări care să merite a fi incluse în acest top, rămânând relevante doar 8 amendamente.”

1, „Revoluția fiscală” (OUG nr. 79/2017)

Mutarea contribuțiilor de la angajat la angajator a dus la simplificarea administrării fiscale, prin

reducerea semnificativă a numărului de declarații depuse de angajator, precum și a numărului de

plăți la buget. În plus, introducerea Declarației unice a simplificat și ea semnificativ administrarea

fiscală, eliminând nevoia de emitere a sute de mii de decizii de impunere (decizii emise de multe

ori cu mare întârziere, sau pur și simplu emise după scurgerea perioadei de prescripție, precum în

cazul CASS). Cele două măsuri sunt esențiale pentru a se putea realiza în viitor reforma cu adevărat

a impozitării muncii, prin plafonarea bazei de calcul al CAS, CASS pe suma tuturor veniturilor,

indiferent de natura lor, măsură fără de care distorsiunile actuale din impozitarea muncii nu vor

putea fi eliminate. Din păcate, modul în care a fost implementată ne face să includem această

măsură și în topul măsurilor foarte proaste.

2, Noua definiție a cheltuielilor deductibile (NCF)

Trecerea de la conceptul de „cheltuieli efectuate în scopul obținerii de venituri impozabile” la

„cheltuieli în scopul desfășurării activității economice” a ajutat foarte mult companiile românești,

de multe ori supuse unor interpretări exagerate din partea ANAF în legătura cu deductibilitatea

cheltuielilor.

3, Regimul opțional pentru impozitul pe venitul microîntreprinderilor (OG nr. 16/2022)

Aplicarea obligatorie a acestui regim fiscal a creat probleme în special pentru investițiile

greenfield noi, care chiar au fost blocate prin modificările din 2017. Revenirea la sistemul opțional

a constituit o revenire la normalitate.

4, Consolidarea fiscală la impozitul pe profit (Legea nr. 296/ 2020)

Introducerea posibilității de a calcula impozitul pe profit consolidat la nivelul grupului (în anumite

condiții), putând compensa pierderea dintr-o companie cu profitul din altă companie din grup

constituie un real avantaj în ceea ce privește grupurile de companii românești. În plus, măsura

consolidează poziția din ce în ce mai bună a României ca jurisdicție pentru companii de tip

holding, chiar dacă mai sunt necesare unele clarificări în ceea ce privește aplicarea.

5, Introducerea taxării inverse pentru livrări de imobile (NCF), telefoane mobile și computere (Legea nr. 358/2015), pentru energie (OUG 168/2022)

Taxarea inversă este cea mai eficientă metodă de combatere a fraudei mari de TVA, iar revenirea

la taxarea inversă pentru imobile (terenuri construibile, clădiri), pe lângă efectul pozitiv în

reducerea evaziunii, a dus la reducerea costurilor pentru investitori (care nu au mai fost nevoiți să

pre-finanțeze TVA până la rambursare), dar și pentru ANAF, prin reducerea numărului de cereri de

rambursare.

6, Introducerea regimului special pentru agricultori la TVA (OUG nr. 87/2016)

Măsura a fost de un real folos, în special pentru agricultorii și crescătorii de animale tradiționali,

simplificând foarte mult obligațiile de raportare ale acestora, compensându-i în același timp

pentru TVA plătit de aceștia la achiziția de bunuri și servicii.

7, Eliminarea Registrului operatorilor intracomunitari – „ROI” (OUG nr. 87/2016)

Eliminarea acestei măsuri introduse în 2010, care practic dubla obligațiile de înregistrare în scop

de TVA pentru companiile românești și crea riscuri inutile pentru acestea, fără să aibă niciun

impact în ceea ce privește reducerea evaziunii la TVA, a fost de un real folos companiilor

românești.

Introducerea criteriilor de risc pentru înregistrarea în scop de TVA (Legea nr. 177/2017)

Urmare a acestei modificări, a fost eliminat și infamul formular D088, introdus cu scopul declarat

de a combate evaziunea, în realitate fiind însă folosit pentru a scoate efectiv din business mii de

companii românești, prin anularea codului de TVA.

Top 10 cele mai proaste măsuri

1. „Revoluția fiscală” (OUG nr. 79/2017)

Deschidem lista celor mai proaste măsuri cu aceeași cu care am deschis și lista celor mai bune

măsuri, motivul fiind modul în care a fost implementată. În loc să fie folosită pentru așezarea

sarcinii fiscale în funcție de mărimea și nu de tipul venitului, măsura a fost folosită pentru a

accentua discrepanțele existente. În plus, prin majorarea cotelor de CASS și CAS (în mod special)

și reducerea, în compensație, a impozitului pe venit de la 16% la 10%, a fost transferată o sumă de

aproximativ 12 miliarde de lei din BS în BASS, sumă ce ulterior a fost folosită pentru a justifica

creșterile complet nesustenabile de pensii și dezechilibrarea gravă a BC. În plus, OUG 79/2017 nu

a fost încă aprobată de către Parlament, ceea dă senzația că subiectul nu este închis, motiv de

incertitudine pentru întreg mediul de afaceri.

2. Spulberarea bazei de calcul al impozitului pe profit (Legea nr. 270/2016, OUG nr. 3/2017,

OUG nr. 79/2017)

Am reunit aici trei măsuri diferite, care – în plină luptă globală împotriva erodării bazei fiscale

(Planul ANTI-BEPS al OECD, Directiva ATAD) – au făcut ca, mai puțin de 10% din numărul total de

companii active în Romania, să mai datoreze impozit pe profit. Includem aici:

- eliminarea impozitului pe profit pentru companiile mari din HoReCa și înlocuirea lui cu un

derizoriu impozit specific;

- creșterea plafonului de venit până la care se poate aplica regimul fiscal al microîntreprinderilor

de la 100.000 euro/an la 500.000 euro/an (OUG 3/2017) și mai apoi la 1.000.000 euro/an (OUG

79/2017);

- eliminarea limitării aplicabilității regimului fiscal al companiilor care obțin venituri din

consultanță și management, erodând – în lipsa unei capacități de control adecvate a ANAF, și

baza de calcul al impozitului pe venit și, mai ales, al contribuțiilor sociale.

3. Eliminarea plafonării bazei de calcul al CAS, CASS individuale pentru veniturile din salarii (OUG nr. 3/2017)

Această măsură a crescut semnificativ sarcina fiscală totală pentru salariile mai mari de 5 salarii

medii. Plafonarea bazei de calcul al CASS intrase în vigoare la 1 ianuarie 2017 și a fost eliminată

începând din februarie, dar plafonarea bazei de calcul al CAS individuale era în vigoare încă din

2001 și venea la pachet cu plafonarea numărului de puncte de pensie, plafonare eliminată. Practic,

din acest moment, pe lângă sumele încasate suplimentar la BASS, a început să crească și datoria

BASS față de asigurați.

În mod ironic, creșterea sarcinii fiscale pentru salariile mari a venit la pachet cu creșterea

plafonului la microîntreprinderi și cu eliminarea restricției cu privire la consultanță și

management, măsuri ce au fost practic o invitație la înlocuirea contractelor de muncă cu

contracte de prestări servicii încheiate cu microîntreprinderea angajatului.

4. Scutirea de impozit pe salariu a angajaţilor din cercetare/dezvoltare (OUG 32/2016), a

angajaților sezonieri din HoReCa (OUG 3/2017) și păstrarea scutirii de impozit pe salarii a

angajaților din IT (introdusă în anul 2000)

Opinia autorilor este că scutirile erodează baza de calcul al impozitului, creează distorsiuni

concurențiale și discriminări între diverse categorii profesionale. Nu există studii de impact al

acestor scutiri care să contrazică această opinie. Mențiune: scutirea de impozit pe salariile

obținute din activități de cercetare-dezvoltare nu a putut fi aplicată din cauza lipsei și mai apoi a

neclarității normelor de aplicare.

5. Scutirea de impozit pe salarii și de la plata CASS pentru angajații din construcții (OUG nr.

114/2018) și agricultură (Legea nr. 135/2022)

Aceste măsuri nu numai că au adus o scădere semnificativă a încasărilor la BC, dar au creat

distorsiuni majore în piața muncii. În plus, a fost creat un risc semnificativ pentru toate companiile

din domeniile menționate, scutirile fiind susceptibile a fi ajutor de stat.

6. „Split” TVA (OG nr. 23/2017)

Măsura, din fericire, modificată semnificativ înainte de a intra în vigoare, ar fi blocat pur și simplu

activitatea majorității companiilor românești, în special a celor cu capital românesc pentru care

accesul la finanțare este mai dificil. Am inclus-o în lista celor mai proaste măsuri pentru a sublinia

răul imens ce poate fi făcut de decidentul nepriceput și de consilierii săi (posibil pricepuți) care nu

sunt capabili să atragă atenția asupra greșelii, de teamă ca nu care cumva să își supere șefii sau

funcționarii publici.

7. Introducerea cotei super reduse de TVA de 5% în HoReCa (OUG nr. 89/2018)

Cum poți justifica aplicarea cotei reduse de TVA de 9% pentru alimentele cumpărate din magazin

și a celei de 5% pentru aceleași alimente cumpărate de la restaurant?

8. Suspendarea aplicării creditului fiscal pentru creșe și grădinițe (OUG nr. 168/2022)

Creditul fiscal pentru creșe și grădinițe, introdus prin Legea nr. 239/2020 și Legea nr. 296/2020, cu

potențial excelent pentru refacerea sistemului de educație timpurie, fără de care ne va fi imposibil

să sperăm la reducerea analfabetismului funcțional uriaș, a fost suspendat (sine die?!), la doar 4

luni de la intrarea în vigoare, motivul fiind lipsa resurselor bugetare. Prin aceeași OUG, a fost

suspendată însă plata impozitului specific în HoReCa, fiind evidente prioritățile guvernului de

atunci.

9. Modificarea regulilor cu privire la aplicarea cotei de 5% la achiziția de apartamente (OG

nr.16/2022)

Măsura a bulversat o întreagă industrie, într-o perioadă extrem de dificilă (caracterizată prin

creșterea accelerată a dobânzilor, a prețului la materialele de construcții), în plus afectând sever

capacitatea cetățenilor de a achiziționa locuințe noi.

19. Suspendarea plății impozitelor și taxelor pe perioada stării de urgență (OUG nr.

29/2020)

Aplicarea acestei măsuri tuturor companiilor și nu numai a celor ce activau în sectoarele afectate

de măsurile anti – Covid a fost o măsură extrem de hazardată care a dus la explozia nevoii de

finanțare a deficitului bugetar. În plus, recuperarea ulterioară a sumelor amânate a fost destul de

dificilă, fiind nevoie de reguli noi cu privire la eșalonarea debitelor restante.

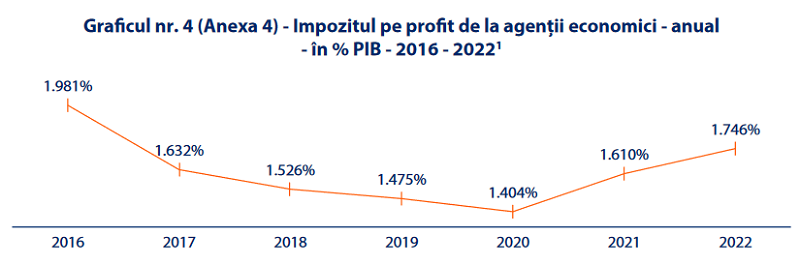

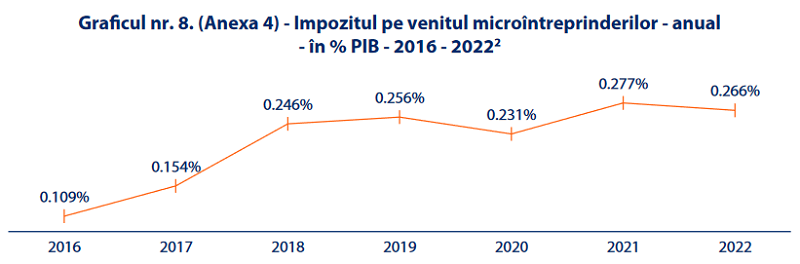

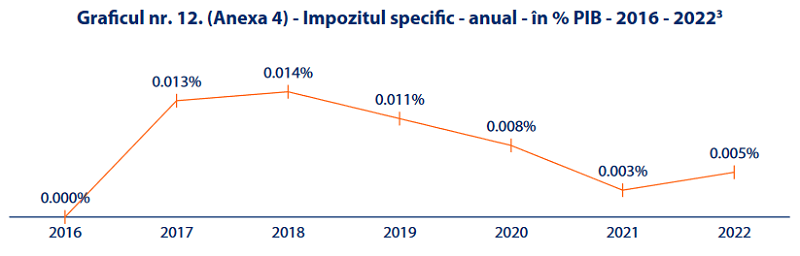

O anliză de impact: cum au evoluat veniturile bugetare

Studiul conține și o analiză exhaustivă a evoluției veniturilor bugetare în perioada analizata, atât pentru fiecare impozit individual, cât și – acolo unde a fost util – evoluția pe mai multe tipuri de impozite, cumulat. Acest lucru a fost făcut pentru a corela evoluțiile individuale și a analiza modul în care unele modificări au determinat migrarea bazei de impunere de la un impozit mai mare spre altul mai mic.

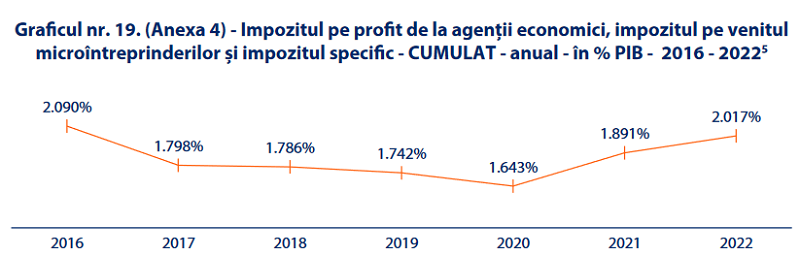

Din graficul de mai sus se observă că, într-o perioadă cu creșteri economice solide (cu excepția anului 2020) când, în mod normal, profitabilitatea companiilor crește și, deci, și impozitul pe profit crește, avem o scădere abruptă a ponderii impozitului pe profit (%PIB), scădere care este contraintuitivă în condiții

normale.

Conform așteptărilor, ponderea impozitului pe venitul microîntreprinderilor a rămas relativ

constantă (cu trend ușor crescător) în perioada 2018-2022, perioadă în care nu au mai fost

modificări semnificative nici la regimul microîntreprinderilor și nici la cel al impozitului pe profit.

Maximele acestui impozit (al cărui aport este, după cum se vede, nesemnificativ) au fost atinse în

primii 2 ani de aplicare (2017, 2018). Scăderea din 2019 poate fi ușor pusă pe seama reducerii numărului de plătitori ai impozitului specific, ca urmare a creșterii plafonului pentru microîntreprinderi din 2018 (doar companiile cu cifra de afaceri mai mare de 1.000.000 euro aplică regimul impozitului specific), iar scăderile abrupte din perioada 2020 – 2022, pe seama măsurilor luate în pandemie, de suspendare a plății impozitului specific.

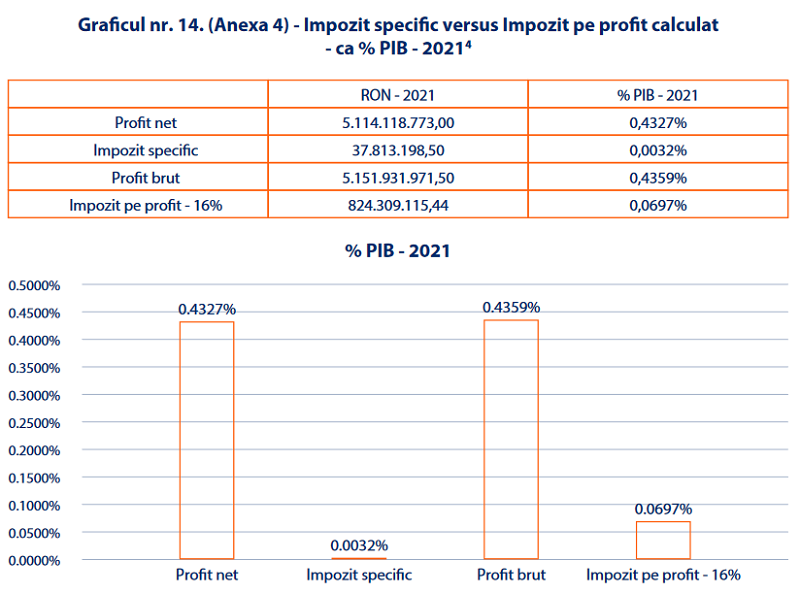

Din analiza cifrelor la 2021, observăm că din impozitul specific colectat de la cele 37.392 de societăți plătitoare ale acestui impozit, s-a colectat impozit specific de doar 37,8 milioane lei, în timp ce dacă ar fi achitat impozit pe profit s-ar fi colectat 824,3 milioane lei, adică s-a colectat efectiv doar 4,59% din impozitul pe profit ce ar fi trebuit colectat (de 22 de ori mai puțin).

Practic, ținând cont de sumele derizorii colectate din impozitul specific, putem considera că operatorii economici din sectorul HoReCa mare au fost scutiți de impozit în perioada analizată.

Această cvasi-scutire creează și o problemă cu privire la un posibil ajutor de stat.

Observăm și că scăderea ponderii impozitului pe profit nu este compensată de creșterile de la

impozitul pe venitul microîntreprinderilor și de la impozitul specific.

Trendul este descrescător din 2016 până în 2020, urmat de o creștere în perioada 2021 – 2022, fără

a recupera integral ecartul față de 2016.

Considerăm însă că relevantă pentru analiză este perioada 2016 – 2019, măsurile luate în 2020 pentru combaterea efectelor pandemiei (inclusiv amânarea la plată a impozitelor) distorsionând și cifrele pe 2021 și 2022, ca urmare a eșalonărilor la plata impozitelor sau a scutirii de la plata dobânzilor și penalităților pentru plata impozitelor restante.

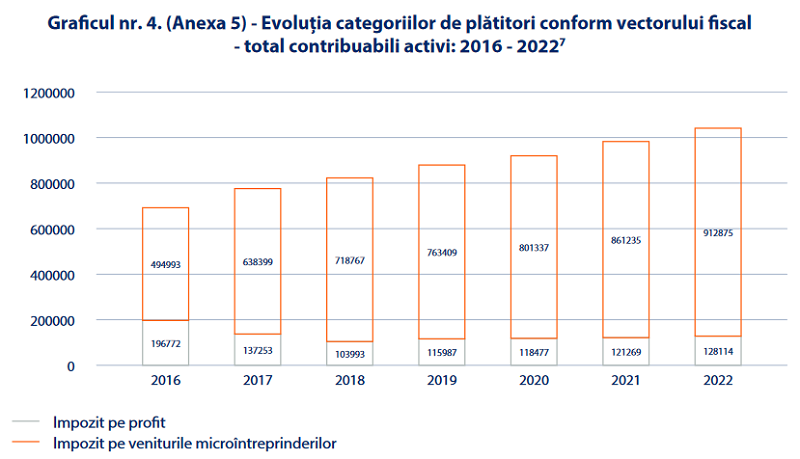

Din analiza evoluției numărului de companii plătitoare de impozit pe profit și a celor plătitoare de

impozit pe venitul microîntreprinderilor, observăm următoarele:

- Deloc surprinzător, numărul companiilor plătitoare de impozit pe profit scade semnificativ, atât

în 2017 (de la 196.772 la 137.253, cu 30,25%), cât și în 2018 (de la 137.253 la 103.993, cu 24,67%),

urmare a introducerii impozitului specific și a creșterii plafonului la microîntreprinderi. În 2018

rămăseseră doar puțin peste jumătate din companiile plătitoare de impozit pe profit din 2016

(52,8%). Din 2019 numărul acestora crește ușor până în 2022;

- În 2016, 28,44% dintre companii erau plătitoare de impozit pe profit, 71,56% plăteau impozitul

pe venitul microîntreprinderilor, raportul fiind de 2,23/1 (număr microîntreprinderi/număr

companii plătitoare de impozit pe profit);

- În anii următori, acest raport crește semnificativ în favoarea companiilor care plătesc impozit pe

venitul microîntreprinderilor: 4,65/1 în 2017, 6,91/1 în 2018, pentru ca, în 2022 să ajungă la 7,17/1;

- Numărul total de companii înregistrate la ONRC a crescut de la 691.765 în 2016, la 1.040.989 în

2022 (+50,5%). Avem însă o scădere a numărului de companii plătitoare de impozit pe profit de

68.658 (-34,9%), dar vedem o adevărată explozie a numărului de microîntreprinderi, acesta

crescând cu 417.882 (+84,4%).

Cine este și ce vrea The Tax Institute

The Tax Institute este o organizație înființată de Gabriel Biriș (avocat), Ruxandra Jianu (consultant fiscal), Ana Bobircă (conferențiar univ.dr., ASE). Director executiv al organizației este Ioana Grindean.

The Tax Institute își propune ca, bazat pe experiența profesională a fondatorilor și pe bunele practici observate în alte state, să contribuie cu analize temeinice și studii făcute de experți în legislație și finanțe la implementarea politicilor fiscale bine fundamentate, coerente și eficiente, care să asigure dezvoltarea României prin stimularea investițiilor și a muncii productive.

Evenimentul de lansare al The Tax Institute și prezentarea studiului au avut loc vineri, la sediul BNR.

***

Un răspuns

„Haos” fiscal iar Guvernatorul Isarescu spune ca el NU a STIUT!!

„Guvernatorul Băncii Naţionale a României, Mugur Isărescu, susţine că în cazul modificărilor legislative din domeniul fiscal realizate în ultimii ani a fost vorba de un „abuz de politici fiscale”:

„Discuţia îmi aminteşte de Creangă, povestea cu omul care căra apă cu ciurul. Păi, cu atâtea excepţii (…) chiar m-aţi speriat. Eu nici n-am ştiut că s-au făcut modificări legislative în domeniul fiscal. Aici a fost vorba de un abuz de politici fiscale în mod evident. Ai în 6 ani atâtea modificări. Pe ce stabilitate poţi să ai cu asemenea chestiuni? (…) a spus Isarescu…

NO COMMENT!

Guvernatorul BNR nu a stiut… cum sa fie altfel decat HAOS!???