Fiscalitatea este suportată inegal de contribuabilii persoane juridice: deşi IMM-urile deţin 20-30% din avuţia naţională, contribuţiile acestora la bugetul public (TVA, impozit pe profit, alte taxe şi impozite) şi la fondurile de asigurări sociale obligatorii (pensii, şomaj, sănătate, alte contribuţii) sunt mai mari decât cele ale companiilor cu capital de stat.

Fiscalitatea este suportată inegal de contribuabilii persoane juridice: deşi IMM-urile deţin 20-30% din avuţia naţională, contribuţiile acestora la bugetul public (TVA, impozit pe profit, alte taxe şi impozite) şi la fondurile de asigurări sociale obligatorii (pensii, şomaj, sănătate, alte contribuţii) sunt mai mari decât cele ale companiilor cu capital de stat.

Rezultatul brut al exerciţiului – RBE (suma tuturor profiturilor minus suma tuturor pierderilor) pentru IMM-uri a fost de aproximativ de două ori mai mare decât în întreprinderile mari (perioada 2008 -2010). Asta face din IMM-uri principalele plătitoare de impozit către bugetul de stat. De asemeni, pe partea bugetelor sociale, tot IMM-urile sunt cele care achită cele mai mari sume, deoarece angajează aproximativ 60% din salariații la nivel național.

Ce spune statistica IFC și BM

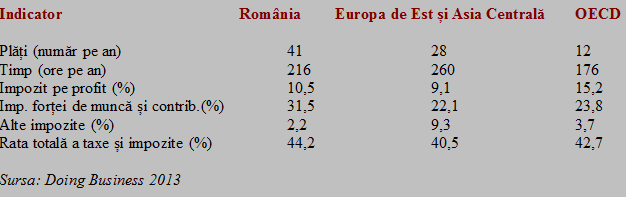

Din datele prezentate în raportul Doing Business 2013, emis sub egida International Finance Corporation și a Băncii Mondiale, rezultă că România nu are, la nivelul întreprinderilor mici și mijlocii, cel mai ridicat timp alocat plăților. În schimb, are un număr exagerat de mare de obligații de plată, ceea ce exprimă un anumit dezinteres al autorităților.

Acestea ar putea să simplifice procedurile de plată și să lase mai mult loc întreprinderilor pentru a se concentra pe obiectul lor de activitate. Chiar dacă repartizarea ulterioară a taxelor percepute pe diverse destinații între organismele statului ar fi mai laborioasă. Similar, nu atât nivelul impozitului pe profit pare să fie o problemă, cât funcția ad-hoc alocată întreprinderilor de colectare a dărilor pentru impozitarea forței de muncă.

De altfel, tocmai pe segmentul impozitării forței de muncă și a contribuțiilor ajunge fiscalitatea din România să depășească atât media pe regiunea Europa de Est și Asia Centrală, cât și celor mai dezvoltate economii pe plan mondial, grupate în OECD. Asta în pofida poziționării net mai favorabile la capitolul ”alte impozite” decât țările occidentale și cele din regiune.

Economia subterană reprezintă acel segment al activităţilor permise de lege care sunt deliberat ascunse faţă de autorităţile publice. Estimările specialiştilor conduc către valoarea de 1.850 miliarde euro la nivelul Uniunii Europene (16,1 % din PIB-ul UE) în anul 2009. Cu o diferențiere netă între Europa de Nord și Vest – 12,7 % din PIB, Europa de Sud – 21,2 % din PIB și Europa Centrală şi de Est – 24,4 %.

În acest context, România se află pe locul 4 (29,40 %) în clasamentul statelor membre ale Uniunii Europene cu cel mai mare segment al economiei subterane (ca pondere în PIB), fiind „depăşită” cu puţin doar de state cu economii de câteva ori mai mici: de 4,35 ori în cazul Lituaniei (locul 3 – 29,60 %), de 8,44 ori în cazul Estoniei (locul 2 – 29,60 %) şi de 3,42 ori în cazul Bulgariei (locul 1 – 32,50 %).

Soluții posibile

Așadar, pentru a ne apropia de practica occidentală, am avea nevoie de îmbunătăţiri ale mediului de afaceri de natură să diminueze la jumătate ponderea economiei subterane în PIB. Desigur, cu efectele de rigoare asupra instituirii unei concurențe loiale. Există chiar domenii, precum fabricarea pâinii sau a produselor din alcool, unde ar trebui coborât sub o anumită masă critică. Peste care și cei mai corecți întreprinzători sunt forțați să se alinieze la practicile de evitare fiscală pentru a supraviețui.

Potrivit CNIPMMR, ar fi necesară delimitarea clară a celor două componente majore ale economiei subterane: „munca la negru” şi „neraportarea unor venituri de către întreprinderi”. La nivel empiric se apreciază că 2/3 este reprezentată de munca la negru, iar restul de 1/3 de neraportarea veniturilor de către întreprinderi.

Diminuarea evaziunii fiscale se poate face ori prin intensificarea constrângerilor, ori prin acordarea de stimulente pentru conformarea voluntară, ori printr-o combinație bine dozată a acestora. Din păcate, prima variantă a arătat deja că generează efecte perverse, afectând în mod negativ şi agenţii economici de „bună credinţă”, cu efect de inhibare a dezvoltării economice de ansamblu.

Mai puțin utilizată a fost cea de a doua cale, unde măsuri deja luate în alte țări nici nu au fost luate în calcul. De pildă, returnarea unei părți din TVA către consumatori sau organizarea unei loterii a bonurilor fiscale au dat deja rezultate în alte părți. La noi, o revenire la cota de TVA precriză prin cuantificarea la nivelul cardurilor bancare și rambursarea în cont sau compensarea cu plata impozitului pe dobânda la depozite ar fi o soluție relativ simplă.