Băncile încep să aibă suficient de mulți bani pentru a-și reduce ratele de dobândă la credite și să le crească pe cele la depozite.

Pe de altă parte, firmele nu sunt pregătite să fructifice oportunitatea, ci acuză fiscalitatea, impredictibilitatea legislativă și lipsa forței de muncă. Totodată, capacitatea de îndatorare a populației se apropie de saturare.

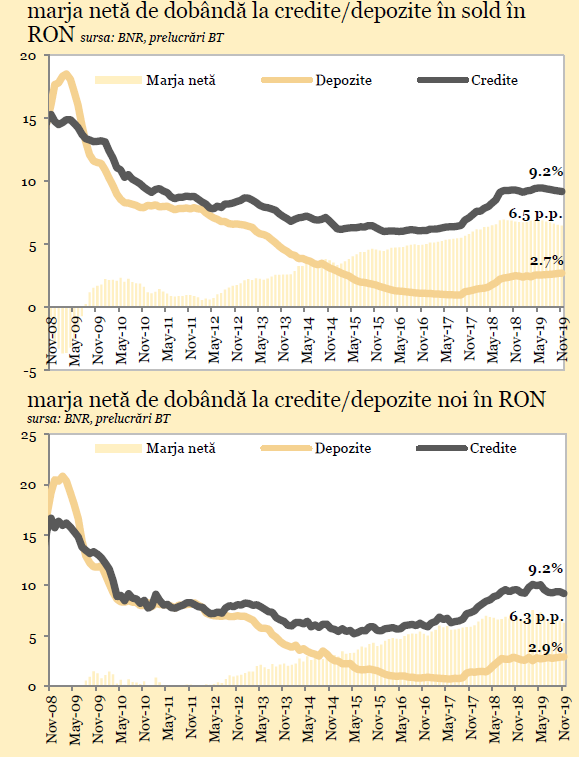

Marja netă de dobândă dintre creditele și depozitele noi în lei a scăzut, în noiembrie 2019, până la cel mai mic nivel din decembrie 2017 încoace, 6,27 puncte procentuale.

Dobânda la creditele noi a scăzut cu un ritm lunar mai mare decât cel în care a crescut la depozitele noi, respectiv de 18 puncte bază până la o medie de 9,20% (minimul din iunie 2018), față de patru puncte bază în cazul depozitelor noi, până la 2,94% (cel mai ridicat nivel din octombrie 2014), potrivit datelor Băncii Naționale analizate într-un raport al Băncii Transilvania (BT).

Similar, marja netă de dobândă pentru creditele-depozitele în lei aflate în sold a scăzut până la 6,48 puncte procentuale în luna noiembrie 2019, cel mai redus nivel din aprilie 2018.

Și în acest caz, scăderea dobânzii la credite a fost mai mare decât creșterea celei la depozite, ceea ce denotă că interesul băncilor de a da mai multe credite este mai intens decât cel de a atrage resurse.

Mai mulți de dat

De altfel, excesul de lichiditate de pe piață se numără printre argumentele cu care analiștii de la Cluj explică evoluția dobânzilor, alături de tendința de relaxare a politicilor monetare din Zona Euro şi SUA, care influențează și piața autohtonă.

Totodată şi băncile din România se simt expuse la concurenţa din afara sistemului bancar, sprijinită de instrumentele digitale.

Raportul citat invocă „factorii structurali din sfera sectorului bancar autohton (intensificarea concurenței în contextul implementării Revoluției Digitale și excesul de lichiditate, care reprezintă un cost de oportunitate)”.

Rata medie dobânzilor la depozitele „în sold” a ajuns la până la 2,71%, cel mai ridicat nivel din februarie 2015 (Ratele calculate sunt medii ponderate între creditele/depozitele populației și cele ale companiilor).

Scăderea marjei dintre rata medie de dobândă la creditele şi depozitele în sold „a fost determinată de declinul ratei de dobândă la credite cu un ritm lunar de cinci puncte bază, până la 9,19% (minimul din ianuarie) și de creșterea ratei de dobândă la depozite cu două puncte bază lună/lună, până la 2,71% (cel mai ridicat nivel din februarie 2015)”, spune raportul citat.

Probleme mai mari decât dobânda

Pe de altă parte, majoritatea companiilor spun că nu ar lua credite bancare „indiferent de costul acestora, deoarece intenționează să își reducă gradul de îndatorare”.

62% dintre companii nu ar lua un credit în lei, iar 66% nu ar lua un credit în euro, potrivit rezultatelor Sondajului privind accesul la finanțare al companiilor, realizat de Banca Națională a României (BNR), publicat miercuri.

(Citiți și: „Sondaj BNR: Majoritatea companiilor nu iau credite de teamă că nu le pot rambursa”)

Relevant este faptul că nu costul finanțării sau accesul la credite sunt piedicile invocate cel mai mult de companii, ci fiscalitatea (în proporţie de 60%) şi impredictibilitatea acesteia (58%) sunt cele mai presante probleme, potrivit sondajului care se referă la perioada aprilie – septembrie 2019.

Pe de altă parte, industria a atins punctul de creştere zero, după ce, în noiembrie, a înregistrat cea de-a treia lună de scădere continuă a activităţii, potrivit Barometrului Industrial care sondează opinia managerilor din domeniu.

„Managerii nu par a fi foarte îngrijoraţi de ritmul slab şi au încredere că peste 6 luni va fi mai bine”, spun autorii Barometrului după ce au studiat răspunsurile la chestionar.

(Citiți și: „Barometrul Industrial: Noiembrie 2019, a treia lună consecutivă de contracție”)

Companiile „au indicat o înrăutățire marginală în ceea ce privește costul finanțării, din perspectiva comisioanelor și a altor taxe aplicabile împrumuturilor, dar și a nivelului ratelor de dobândă”, potrivit celui mai recent Raport al BNR asupra stabilității financiare a României.

„Această evoluție s-a reflectat și în capacitatea companiilor de acoperire din profituri a cheltuielilor cu dobânzile, care s-a deteriorat ușor la finalul anului 2018. Acest indicator se menține însă confortabil peste pragul critic de 100% (respectiv 665%)”, spune raportul BNR.

Este vorba însă de minoritatea firmelor care își pot permite să ia credite, de care și sunt interesate, în fond, băncile.

Pe seama acestora, ca și a veniturilor în creștere ale populației a și crescut soldul creditului neguvernamental, în noiembrie, cu 7,2% an/an, până la 268,7 miliarde de lei.

Băncile sunt însă preocupate, pentru că au ajuns însă la un punct critic, în care raportul dintre credite și depozite se situează la minime istorice: până la 75,3% în noiembrie, „ minimul din ultimele decenii”, potrivit unui alt raport al Băncii Transilvania.

„Ne așteptăm la temperarea ritmului anual al creditului neguvernamental de la 7.7% în 2019 (maximul din 2009) la 5.7% în 2020 și 5% în 2021. Pentru depozitele neguvernamentale previzionăm majorarea cu o dinamică medie anuală de 9.3% în perioada 2019-2021”, spune Andrei Rădulescu, directorul de analiză macroeconomică al băncii.