Banca Centrala Europeana a pregatit un nou program prin care va pune la dispozitia bancilor peste 700 miliarde de euro la dobanzi apropiate de dobanda de referinta – care actualmente se situeaza la 0,15%. Se spera ca programul TLTRO (Targeted Longer-Term Refinancing Operations – Operatiuni Tintite de Finantare pe Termen mai Lung) sa aiba ca efect final cresterea creditarii din partea bancilor cu peste 1000 de miliarde de euro in urmatorii patru ani.

Banca Centrala Europeana a pregatit un nou program prin care va pune la dispozitia bancilor peste 700 miliarde de euro la dobanzi apropiate de dobanda de referinta – care actualmente se situeaza la 0,15%. Se spera ca programul TLTRO (Targeted Longer-Term Refinancing Operations – Operatiuni Tintite de Finantare pe Termen mai Lung) sa aiba ca efect final cresterea creditarii din partea bancilor cu peste 1000 de miliarde de euro in urmatorii patru ani.

Prin acest nou program Banca Centrala Europeana raspunde acelor numeroase voci care considera ca unul din motivele principale ale lipsei de dinamism a economiei europene este insuficienta creditarii catre companii si populatie. Ideosebi afectate de restrangerea accesului la credite sunt companiile mici si mijlocii in tari precum Italia, Spania sau chiar Franta. Tema este prezenta si in dezbaterile din Romania, existind si la noi o nemultumire cu privire la lipsa de apetit a bancilor de a credita economia reala.

Pe de alta parte insa, reprezentantii bancilor sustin ca acestea au capacitatea si dorinta de a finanta economia, insa nu exista cerere solvabila din parte companiilor si gospodariilor.

Este reducerea creditarii pe parcursul crizei datorata unor constrangeri la nivelul ofertei, sau tine de insuficienta cererii? Ipoteza dominanta in ultimii ani a fost aceea ca oferta a fost deficitara: bancile au suferit pierderi ca urmare a prabusirii pietelor financiare, ceea ce le-a diminuat capacitatea de a acorda imprumuturi. In plus, noile reglementari adoptate in majoritatea tarilor in dorinta de a preveni viitoare crize au inasprit conditiile de creditare si au marit considerabil cerintele de capital pe care bancile trebuie sa il puna deoparte pentru fiecare imprumut acordat. Ca urmare a acestor evolutii, a scazut atat capacitatea cat si apetitul bancilor pentru finantarea economiei reale.

Bazate pe aceasta ipoteza, bancile centrale au luat masuri de sprijinire a bancilor comerciale prin diverse instrumente, de la clasicele reduceri ale dobanzii de politica monetara si pana la adoptarea unor masuri ad-hoc de finantare directa in schimbul unei varietati extinse de titluri financiare pe care bancile comerciale le pot sconta la banca centrala. Rezerva Federala americana a fost deosebit de inventiva si de activa oferind inca din 2009 sute de miliarde de dolari pentru recapitalizarea bancilor. Banca Angliei a intervenit de asemenea direct in salvarea sistemului bancar britanic si a introdus in 2012 un program special de „finantare pentru creditare”. In Japonia, cresterea deliberata a masei monetare de catre Banca Centrala a constituit prima din cele trei „sageti” ale programului premierului Shinzo Abe de relansare a economiei. Desi mai ezitanta, Banca Centrala Europeana a urmat aceiasi directie a unor politici monetare acomodative care au pus la dispozitia bancilor fonduri abundente la costuri scazute.

Surprinzator insa, desi sistemele financiare au fost inundate cu lichididate, creditarea a stagnat, ba chiar in unele tari a scazut. O parte din finantarile suplimentare venite din parte bancilor centrale au ramas in rezervele bancilor, alta parte au ajuns la companii care au revenit la nivelurile de indatorare dinainte de criza si o buna parte din lichiditatea suplimentara din sistemul financiar si-a gasit un debuseu pe pietele bursiere sau in tot felul de plasamente financiare speculative.

Nu a existat o cerere semnificativa de creditare pentru investitii productive, astfel ca in ultima vreme capata tot mai multa credibilitate ideea ca blocajul creditarii nu se situeaza la nivelul ofertei ci mai degraba la nivelul cererii. Asta inseamna ca politicile si eforturile facute in ultimii ani s-au indreptat in buna masura intr-o directie gresita. Asa cum explica Adair Turner, fostul Presedinte al Autoritatii de Supraveghere Financiara din Marea Britanie si membru al Camerei Lorzilor: „Prabusirea creditului – mai ales in finantarea comertului – a fost in mod sigur un motiv principal pentru care criza financiara a generat o recesiune in economia reala. Salvarea bancilor cu banii contribuabililor, cerintele mai inalte de capital petru banci, politicile monetare ultra-laxe au fost toate vitale pentru a depasi constrangerile pe partea de oferta a creditului. Dar exista dovezi puternice care arata ca odata ce criza imediata s-a terminat, lipsa de cerere pentru credit a jucat un rol mult mai mare decat oferta limitata in a impiedica cresterea.”[i]

Atif Mian si Amir Sufi au publicat in acest an o lucrare[ii] care aduce dovezi concludente in sprijinul ipotezei ca lipsa de cerere pentru credite a jucat un rol important in prelungirea crizei. Ei analizeaza date la nivel de unitate administrativ teritoriala in Statele Unite (county, unitate similara judetului) si determina ca recesiunea a fost mai adanca si mai indelungata acolo unde cererea de consum a populatiei a scazut cel mai mult. Iar cererea de consum s-a prabusit in zonele in care gradul de indatorare a gospodariilor crescuse cel mai mult inainte de criza si preturile la imobiliare scazusera semnificativ odata cu declansarea crizei. Familile din aceste zone au cunoscut o reducere drastica a avutiei lor nete; ca urmare, nu se mai califica pentru obtinerea de noi credite bancare si sunt obligate sa isi restranga consumul. Reducerea consumului inseamna scaderea afacerilor pentru firmele din zona, care se vad nevoite sa licentieze personal, ducind la cresterea somajului, scaderea veniturilor si a consumului, intr-o spirala catastrofala a recesiunii.

Nu lipsa accesului la credite pentru firme este factorul hotarator in declansarea acestei spirale recesioniste ci slabiciunea cererii de consum. Tocmai din acest motiv, politicile indreptate catre stimularea creditarii pentru intreprinderi nu-si ating obiectivele: chiar si daca primesc credite cu dobanzi foarte mici, firmele ezita sa se imprumute pentru a-si dezvolta afacerile atata vreme cat cererea de consum ramane deficitara.

România

Aceasta situatie nu este in mod cert specifica Statelor Unite, ea este, cu diferente in detalii si mecanisme de constituire, valabila si in majoritatea tarilor europene si in Romania.

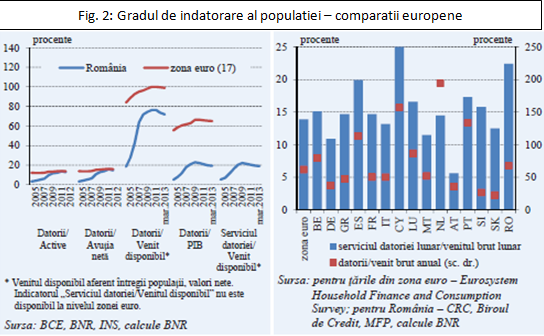

Si la noi s-a inregistrat o contractie puternica la nivelul avutiei nete a populatiei (Fig. 1)[iii] ca urmare a reducerii valorii activelor imobiliare in comparatie cu valoarea anterioara crizei.

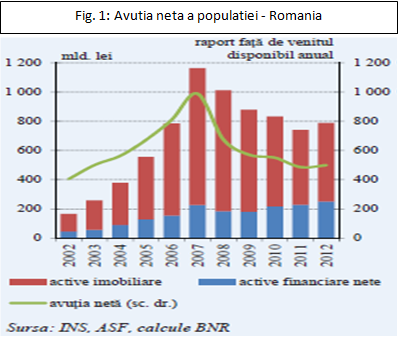

Gradul de indatorare al populatiei a crescut rapid in perioada 2005-2009, atingind la unii indicatori niveluri comparabile cu cele europene (Fig. 2). Serviciul lunar al datoriei depaseste 22% din venitul lunar si este la cel mai ridicat nivel din Europa dupa Cipru.

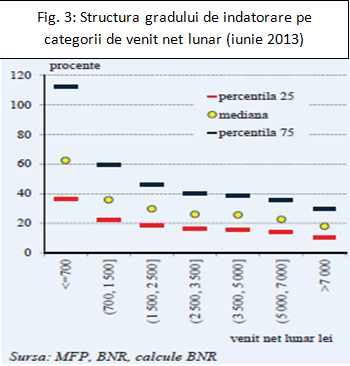

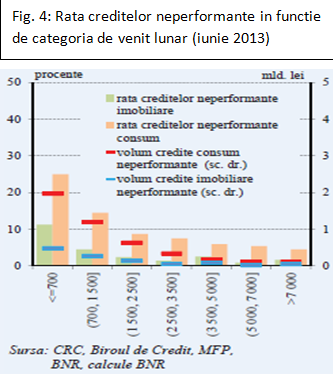

Este de retinut si faptul ca gradul de indatorare pentru persoanele cu venituri mici se situeaza la niveluri nesustenabile de 40-120% din venitul lunar net (Fig. 3) si explica in buna masura rata inalta la care au ajuns creditele neperformante in Romania: gradul de neperformanta este dublu la persoanele cu venituri de pana la 700 lei pe luna fata de urmatoarea grupa de venit, a celor intre 700 si 1500 lei pe luna venit (Fig. 4). Iar in Romania, cele mai multe familii se situeaza in grupele de venituri mici.

Ca urmare a acestei situatii la nivelul gospodariilor, consumul populatiei nu a putut sa constituie un punct de sprijin pentru revenirea economiei pe parcursul ultimilor ani si exporturile au fost an de an motorul ce a tinut in miscare economia romaneasca. Lipsa de vigoare a consumului intern explica si lipsa de apetit a firmelor pentru investitii si credite: indeosebi firmele mici si mijlocii, care se adreseaza preponderent pietei locale, nu sunt motivate sa-si dezvolte afacerilor atat vreme cat cererea de consum nu creste.

Concluzia cea mai importanta ce se poate desprinde din aceasta analiza este aceea ca este nerealist sa se astepte in continuare de la politicile monetare si de la sectorul financiar sa determine relansarea economiei exclusiv prin cresterea creditarii. Creditul ieftin si abundent creat de bancile centrale nu rezolva problema supraindatorarii la nivelul populatiei si al intreprinderilor si a cererii stagnante.

Statele care dispun de spatiul fiscal necesar pot lua masuri de sprijinire a cererii agregate la nivelul gospodariilor dar, mai ales in Europa, sunt putine tari ce au avut intelepciunea de a-si crea excedente bugetare in perioadele bune. Pe termen mediu si lung insa, procesul de resorbtie a datoriilor vechi va continua si suferinta produsa de acest proces nu va putea fi evitata (interventia politicienilor nu poate decat sa transfere povara de la unii la altii, in niciun caz sa o elimine !).

Crearea de locuri de munca si cresterea veniturilor in general trebuie sa se bazeze pe reforme structurale indreptate spre sporirea eficientei si a productivitatii.

[i] Adair Turner, The Great credit Mistake, Project Syndicate, 6 iunie 2014. https://www.project-syndicate.org/commentary/adair-turner-warns-that-policymakers–focus-on-credit-supply-constraints-ignores-the-main-impediment-to-growth

[ii] Atif Mian, Amir Sufi, House of Debt, University of Chicago Press, 2014.

[iii] Toate graficele sunt preluate dupa “Raport asupra stabilitatii financiare 2013, elaborate de Banca Nationala a Romaniei.

2 răspunsuri

Buna ziua. Incep prin a va adresa o intrebare: cat credeti ca ar trebui sa fie o dobanda pentru un credit ipotecar in euro, astfel incat procentul celor care vor sa acceseze un astfel de credit sa creasca si sa fie atragator pt cei dornici sa achizitioneze un imobil ? In momentul de fata el se compune din o marja a bancii, de regula peste 5 %, plus euriborul la 3 sau 6 luni. Mai este vre-o tara in UE care sa aibe o astfel de oferta ? nu credeti ca marja bancii este foarte mare ? Daca fac un depozit in lei mi se ofera o dobanda de 2,5% si aceea diminuata cu 16 %, iar daca fac un credit in lei platesc o dobanda de 4-5 ori mai mare. ESTE CORECT ?

Echivalarea – suparator de generalizata – CREDITULUI cu CREDITUL BANCAR si ignorarea – voita sau nu – a CREDITULUI COMERCIAL este o abordare ce nu poate conduce la schimbarea realitatii – lipsa unei cereri solvabile prin prisma apetitului – obiectiv supra reglementat intern si extern – redus al bancilor de reluare a creditarii.

Este necesara crearea unei infrastructuri adecvate CREDITULUI IN GENERAL (in toate formele sale) si CREDITUL BANCAR nu va intarsia sa reactioneze pozitiv!