România se situează pe primul loc între țările UE la diferența dintre TVA care ar trebui încasat și cele efectiv colectat. Este una dinte constatările unui raport comandat de UE și elaborat de un grup de instituții în frunte cu Center for Social and Economic Research (CASE) Polonia și Netherlands Bureau for Economic Policy Analysis (Central Planning Bureau sau CPB).

România se situează pe primul loc între țările UE la diferența dintre TVA care ar trebui încasat și cele efectiv colectat. Este una dinte constatările unui raport comandat de UE și elaborat de un grup de instituții în frunte cu Center for Social and Economic Research (CASE) Polonia și Netherlands Bureau for Economic Policy Analysis (Central Planning Bureau sau CPB).

Ciprul nu apare în studiu din motive de schimbare a metodologiei conturilor naționale și de aceea datele privesc doar 26 din statele membre UE. Raportul estimează sumele neîncasate din TVA în anul 2011 la nivelul UE-26 la aproximativ 193 miliarde euro sau 1,5% din PIB. Este o creștere importantă față de nivelul de 1,1% consemnat la raportul anterior pentru anul 2006.

În termeni absoluți, mai mult de jumătate din suma menționată revine celor patru mari economii, Italia, Franța, Germania și Marea Britanie. Dar, dacă se face raportarea la mărimea economiei, pe primul loc la neîncasarea de TVA se situează România, care devansează Letonia, Grecia și Lituania.

Proporția de TVA neîncasat s-a majorat la declanșarea crizei și a crescut odată cu cota legală de taxare, mai ales în țările cu un sistem slab de colectare.

Deși ocupă locul patru între statele UE ca pondere a TVA în veniturile bugetare (cu ceva mai mult de un sfert din total), după Bulgaria, Estonia și Lituania și înaintea Letoniei ( adică intercalată în așa-numitul grup BELL), România are o pondere medie a încasărilor din TVA în PIB relativ la celelalte țări din UE pentru că și încasările bugetare sunt mici raportate la PIB.

Situația din UE

UE a încercat o aliniere a diverselor cote de TVA existente la nivel național de-a lungul anilor. În prezent, directiva pentru TVA intrată în vigoare la 1 ianuarie 2007 prevede o rată standard minimă de 15% și permite două rate reduse, de cel puțin 5%. Totuși, anumite state beneficiază de derogări și excepții.

Astfel, există și cota zero în opt state (Belgia, Danemarca, Finlanda, Irlanda, Italia, Malta, Suedia și Marea Britanie), precum și cote superreduse de 4,8% în Irlanda, 4% în Spania și Italia, 3% în Luxemburg și 2,1% în Franța.

De remarcat că Austria, Belgia, Danemarca, Luxemburg și Suedia nu au modificat nici măcar odată cotele de TVA în intervalul 2000 – 2011, în timp ce Franța, Germania, Italia și Olanda au efectuat câte o singură modificare. Toate țările UE au și cote reduse de TVA, cu excepția Danemarcei care aplică doar cota zero pentru ziare și alte câteva articole.

România

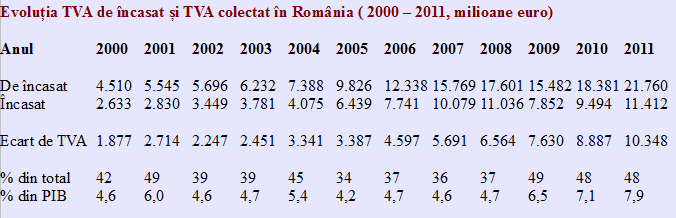

România figurează pe ultimul loc între statele europene în ceea ce privește decalajul între TVA de încasat și cel efectiv colectat, cu o medie de 42% pe perioada analizată. Raportul atrage atenția că progresul înregistrat în perioada de dinantea crizei declanșate în 2008, când s-a coborât sub pragul de 40% a fost reversat în 2009, când încasările din TVA au scăzut brusc cu circa 30% (vezi tabelul).

Coincidență interesantă, actualul ministru al Finanțelor, Daniel Chițoiu a deţinut, în perioada 2005 – 2006, funcţia de vicepreşedinte al Agenţiei Naţionale de Administrare Fiscală (ANAF), el coordonând departamentul de administrare a veniturilor statului. Apoi, în intervalul 2007 – 2008 a fost chiar președinte al ANAF.

Or, datele arată o scădere bruscă, de la 45% la 34% a procentajului de sume neîncasate din TVA între 2004 și 2005 și o creștere la fel de spectaculoasă între 2008 și 2009, de la 37% la 49%.

Dincolo de perioada de boom economic, care a favorizat o conformare mai bună la plata TVA, e posibil să fi contat într-o măsură semnificativă și îmbunătățirea activității Fiscului. Implicit ar exista la vârful MF și o experiență utilă pentru o creștere a gradului de colectare pe viitor, care va fi sau nu consemnată de raportările UE.

Chestiunea aducerii la uzanțele europene de colectare a TVA este una extrem de importantă dacă privim procentajul de PIB care nu a fost colectat, în raport cu deficitele bugetare consemnate în fiecare an din acest secol și cu cifra de 2,2% din PIB a deficitului bugetului general consolidat inclusă în proiectul de buget pentru 2014.

Evident, nu este posibilă colectarea completă, dar aducerea ratei de neîncasare spre nivelul de mediu de 17% înregistrat pentru UE-26 sau chiar la nivelul mediu de 22% consemnat în noile state membre ( care au aderat din 2004 și 2007) ar însemna un plus de circa patru procente din PIB la veniturile bugetare. Adică venituri ”europene”, de 37- 38% din PIB, la aceleași cote de taxare, sau un TVA mai mic aplicat pe o bază mai largă și o stimulare a creșterii economice.

3 răspunsuri

GRESELILE ENORME, precum cresterea fiscalitatii si deci si a TVA-lui, au impins Romania in dezastrul in care se afla, in prezent. NU fiscalitatea trebuie sa creasca. De CRESCUT trebuie sa CREASCA BAZA de IMPOZITARE si PUTEREA de CUMPARARE a veniturilor populatiei. In cea ce priveste fiscalitatea, trebuie aplicat principiul: CAT MAI PUTIN DE LA CAT MAI MULTI.

Frate macar de neorocirea aia de TVA fac cumva sa scap! In rest ma taxeaza cum ma prind! Masina imi iau din alta tara ( daca o iau noua e chiar o afacere, daca e SH numai sa o trag guvernului si tot o iau din afara!), haine cumpar numai la nevoie de la noi, ,in rest cand scap pe afara rup magazinele, electronicele la fel! Cred ca o sa incep sa cumpar si mancarea de prin Bulgaria, nu cred ca scutesc mare lucru, dar le dau gaura la nenorocitii astia!!!!

Spunea cineva ca atunci cind s-a marit TVA-ul sirienii au sarit in sus de bucurie ca vor fura mai mult din rambursarea de TVA? II controleaza din spate cineva pe inspectorii de la rambursari?