Sfârșitul programelor de relaxare monetară din SUA și din UE reduce și mai mult șansele României de dezvoltare economică bazată pe împrumuturi avantajoase, după ce a fost ratată șansa finanțării marilor proiecte de investiții publice la niveluri de dobândă scăzute.

Principala cauză a ratării a fost slăbiciunea sau chiar inexistența unor programe coerente de investiții publice, care să încurajeze investițiile companiilor private, acestea din urmă fiind „urmăritorii” (folowers) statului în materie de investiții.

Când statul nu investește în mari proiecte publice şi nu se împrumută în primul rând pentru a le finanţa pe acestea – nici nu oferă o direcție economiei reale, potrivit economiștilor consultați de cursdeguvernare.ro.

Finanțare mai ieftină. A căror cheltuieli de stat?

Mecanismele puse în funcțiune după criză prin relaxarea monetară (inclusiv cea cantitativă – QE, achiziții de obligațiuni) ale Federal Reserve (banca centrală a SUA) și ale Băncii Centrale Europene (BCE) au urmărit încurajarea investițiilor prin scăderea dobînzilor.

Cum s-au extins şi unde s-au blocat mecanismele:

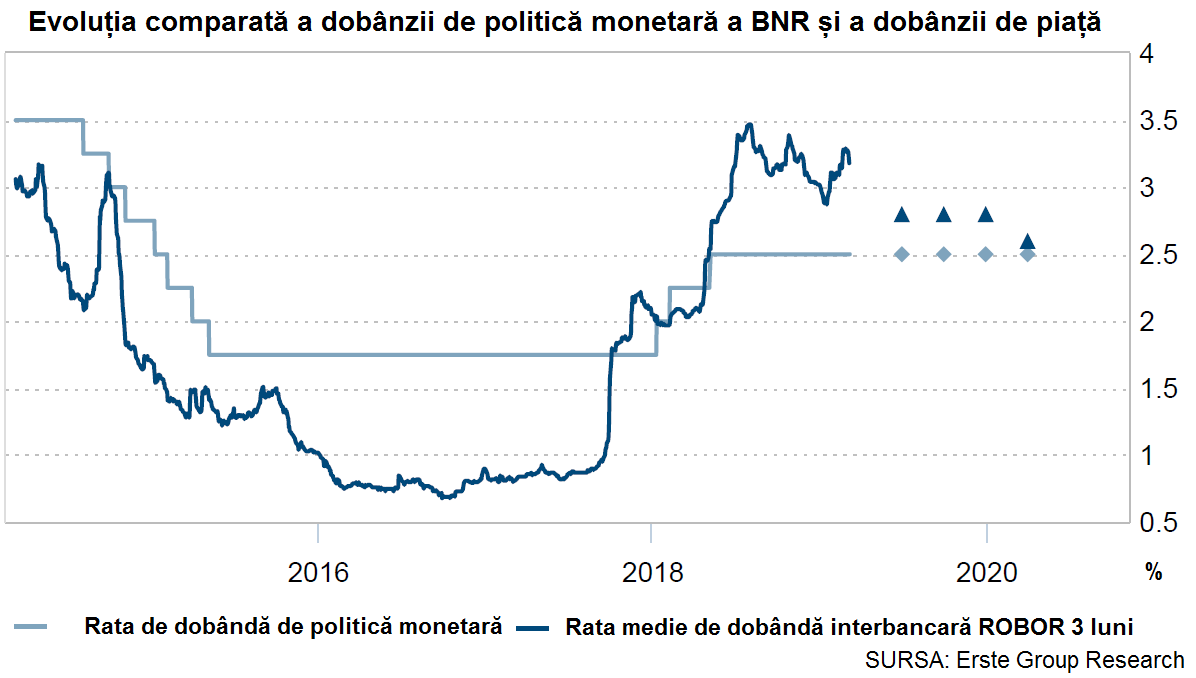

- Tendința de scădere a dobânzilor de referință s-a extins în România,. BNR a redus propria sa dobândă de politică monetară și numai pentru că nu putea lăsa cale liberă marilor fonduri speculative ale lumii să migreze spre dobânzi mai mari.

- Campaniile de achiziții de eurobonduri ale BCE au susținut, implicit, și finanțarea externă mai ieftină a statului român.

- Statul român s-a putut finanța mai ieftin și prin titlurile de stat în lei, de la băncile din România, tot ca efect al scăderii dobânzilor, până nu demult.

- În SUA, în Zona Euro, dar și în multe alte țări din UE, finanțările aproape gratuite ale băncilor centrale și-au văzut efectele și în investiții, începând cu cele guvernamentale

- În România, mecanismul s-a plafonat pentru că politicile guvernamentale (fiscale și salariale) au încurajat mai ales consumul, respectiv creșterea „deficitelor gemene” (bugetar intern și extern), spun economiștii consultați de cursdeguvernare.ro.

- Oriunde altundeva în UE, companiile au putut atrage de pe piața de capital finanțări mari, pentru că au crescut cotațiile acțiunilor la Burse, tocmai pe seama perspectivei banilor mai ieftini.

- La Bursa din București, cotațiile au crescut stimulate mai ales de dividendele mari impuse de guvern companiilor cu capital majoritar de stat.

- Finanțarea prin bursă nu a fost niciodată încurajată de guvernele României și nici dezvoltarea bursei. Încă din vremea marilor privatizări, privatizările au ocolit bursa în favoarea negocierilor selective și netransparente.

Fereastra de oportunitate maximă

Evoluția dobânzilor din ultimii ani mărturisește despre oportunitățile ratate, astfel:

- Sub presiunea reducerii până la şi sub 0% a dobânzilor celor mai mari două bănci centrale din lume, BNR a redus propria dobândă de politică monetară de la 10,25% în septembrie 2008.

- Rata de referință a BNR a fost constantă la 1,75% din mai 2015 până în ianuarie 2018.

- Acei trei ani de dobânzi minime istorice au fost şi cei mai propice pentru relansarea finanţării economiei.

- Politica monetară a avut roadele așteptate: dobânda medie pe piaţa interbancară (mult hulitul ROBOR la 3 luni) s-a păstrat tot timpul sub şi mult sub rata de referinţă a BNR, ajungând mai mică de 1%.

- În aceiași trei ani de grație, rata dobânzii la creditele noi pentru companii a evoluat între 3,5 și 4,5% – minime istorice.

- Fereastra de oportunitate s-a închis încet- încet, prin creşterea dobânzii de referinţă a Federal Reserve (banca centrală a SUA) din ultimii doi ani.

- La fel – a încetat, în decembrie 2018 și campania de achiziții de eurobonduri de către Banca Centrală Europeană (BCE) , prin care s-au pompat 2,6 trilioane de euro în băncile Zonei Euro.

Şi ușa trântită în fața dezvoltării

Oportunitatea dobânzilor mici ar mai fi existat și anul trecut: BCE continuă și acum să refinanțeze băncile din Zona Euro la dobânzi între -0,40 și 0,00%.

Cu excepția Băncii Transilvania și a CEC, toate marile bănci românești sunt deținute de bănci din Zona Euro.

Politicile economice, salariale și fiscale ale guvernelor din cei trei ani care trebuia să fie faști pentru dezvoltare și-au arătat, însă, efectele negative:

- au crescut dezechilibrele bugetare și ale comerțului exterior,

- au crescut presiunile inflaționiste,

- a crescut neîncrederea mediului de afaceri în guvern, din cauza propriei crize de finanțare a cheltuielilor neproductive.

- au crescut dobânzile, până la explozia din toamna anului 2017.

- BNR s-a văzut nevoită să majoreze de trei ori dobânda de politică monetară în 2018, până la 2,50%.

- Și, tocmai când inflația a fost îmblânzită, în decembrie 2018, criza de finanțare guvernamentală a dat lovitura de grație echilibrelor prin OUG 114/2018, supranumită „ordonanța lăcomiei” de autorii săi – supranume care a ajuns să descrie, însă, propria lăcomie a arhitecților guvernamentali.

Raportul BNR asupra stabilității financiare a României certifica, încă, în decembrie 2018 cu datele de până la 30 septembrie, o „revigorare a creditării economiei reale, inclusiv pe segmentul companiilor nefinanciare”.

„Însă se păstrează o concentrare importantă a expunerilor față de administrația guvernamentală”, mai spunea raportul citat.

România a fost expusă riscului de supraîncălzire dar din cauza consumului, respectiv a importurilor și nu a creșterii propriilor sectoare productive.