Deciziiile marilor bănci centrale ale lumii privind infuziile de lichidități și normalizarea regimurilor dobânzii sunt încă mai importante decât rezultatele economiilor, pentru marii jucători de la bursele lumii, potrivit ştirilor zilnice.

Deciziiile marilor bănci centrale ale lumii privind infuziile de lichidități și normalizarea regimurilor dobânzii sunt încă mai importante decât rezultatele economiilor, pentru marii jucători de la bursele lumii, potrivit ştirilor zilnice.

La 10 ani de la declanșarea crizei financiare, rostul indiciilor economice pare că este mai degrabă acela de a sugera analiştilor cât de mult ar putea băncile centrale să slăbească stimulentele monetare, pentru a evalua cât de mult va avea de suferit propulsia indicilor bursieri spre noi maxime.

Indicele Nasdaq Composite a înregistrat marți un nou record istoric la 6.344 de puncte.

„Lăcomia a fost bună pentru Nasdaq în acest an. Indicele a bătut 39 de recorduri în 2017 şi 47 de când Donald Trump a fost ales preşedinte al SUA”, potrivit CNN. Un istoric similar îl au și ceilalți indici bursieri importanți ai lumii.

Vineri şi ceilalţi indici majori americani, S&P 500 şi Dow Jones înregistraseră noi recorduri (la 2.465 puncte, respectiv 21.637 puncte, potrivit investing.com).

Recordurile au survenit după ce analiştii au interpretat favorabil date macroeconomice (altfel) negative, precum scăderea vânzărilor. Logica este aceea că astfel de indicii negative ar putea determina FED să amâne o nouă creştere a dobânzii. Deci să amâne o posibilă cauză a scăderii cotaţiilor bursiere.

Performanța indicilor burselor europene nu este mai prejos de cea a indicilor americani: la Londra FSTE 100 a înregistrat ultimul record în 2 iunie la 7.547 puncte, iar la Frankfurt DAX în 19 iunie la 12.889 puncte.

Jocul infuziilor de lichidități la dobânzi mici

În aceste zile, pentru investitori a fost decisiv argumentul că Federal Reserve ar putea amâna o nouă creştere a dobânzii de referinţă la dolar. Acest argument a atârnat mai greu decât îngrijorarea că preşedintele Donald Trump ar putea să nu-şi respecte promisiunile de stimulare a economiei.

Şi creşterea inflaţiei sub aşteptări a fost interpretată favorabil, dar nu pentru că inflaţia mare ar fi rea, potrivit percepţiei firești într-o economie care evoluează normal.

De data aceasta o inflaţie mai mare este un semn bun pentru o bancă centrală, de relansare a economiei. Nu şi pentru burse, căci dacă inflaţia nu creşte conform aşteptărilor, acesta ar putea fi de asemenea un motiv ca FED să nu crească dobânda.

Profiturile companiilor, respectiv ale investitorilor la bursă au depins întotdeauna de ratele dobânzilor, dar acum miza este normalizarea regimurilor monetare, spre care ţintesc atât banca centrală a SUA (FED) cât şi, în perspectivă, Banca Centrală Europeană (ECB) a Zonei Euro.

Normalizarea regimului monetar şi reducerea infuziilor de lichidităţi la preţ scăzut pe pieţele financiare (sau aproape zero în cazul euro) este o grijă pe pieţele de capital, nu numai pentru că dobânda mai mare ar reduce profiturile companiilor, dar mai ales pentru că reducerea infuziilor de lichidităţi scade cererea pentru acţiuni, respectiv preţul acestora.

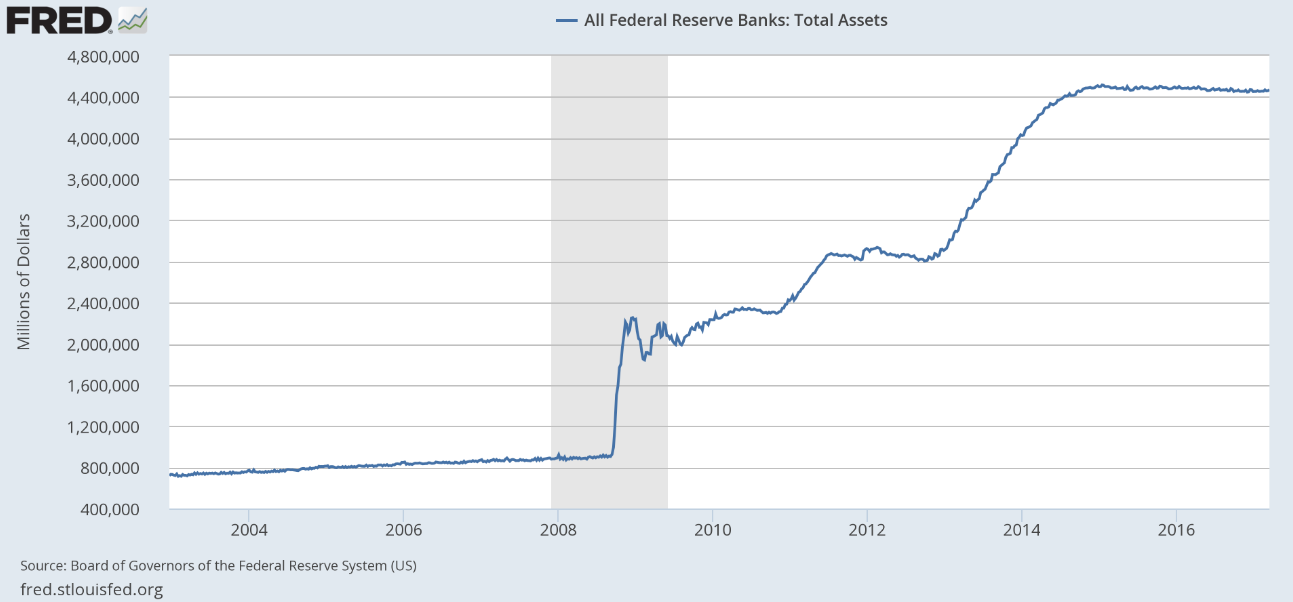

Trebuie precizat că FED nu a mai cumpărat active din 2014 și își pune deja problema reducerii uriaşului portofoliu de titluri de stat și ipoteci (de circa 4.500 de miliarde de dolari), pe care le-a cumpărat ca să introducă lichidităţi în sistem. Infuziile încetând de anul trecut. Aruncate din nou în piață, titlurile ar spori oferta și ar scădea prețul.

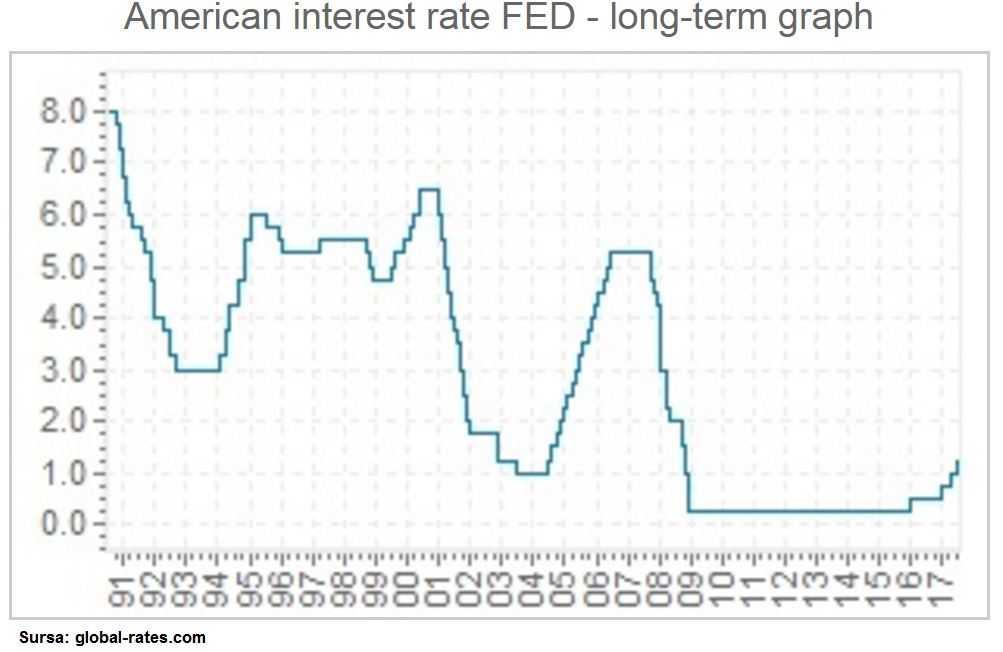

FED a operat deja patru creșteri ale dobânzii de referință, care este acum între 1 și 1,25%, faţă de aproape zero la începutul anului trecut.

În schimb, aflată în contratimp, Zona Euro abia îşi pune problema reducerii infuziilor, iar despre creşterea ratei dobânzii încă nu poate fi vorba.

De la Banca Centrală Europenă (ECB) nu ar fi de așteptat o creștere a dobânzii de referință la euro (acum aproape zero) până în 2019, potrivit analiștilor, dar piața a așteptat, miercuri, indicii că va fi amânată o scădere a cotei de achiziții de titluri de stat în euro.

Ciclu economic sau însănătoșire continuă?

Despre programele de relaxare monetară ale FED și ECB, mai ales, (quantitative easing, QE) se spune că au salvat lumea de o criză și mai mare decât cea a Marii Depresii din anii ’20 – ’30. Măsurile QE au inclus reducerea până aproape la zero a dobânzilor de politică monetară și achizițiile de titluri de stat

Lumea a fost salvată, dar au trecut deja aproape 10 ani de la declanșarea crizei, un răstimp care, într-o cronologie normală, ar fi încăput încă un ciclu economic, inclusiv perioadele de recesiune şi de creştere aferente.

Deocamdată, analiştii încă mai caută, în evoluţia inflaţiei, semnele că economiile au o creştere sănătoasă, intrinsecă.

Odiseea maximelor istorice ale marilor burse ale lumii este încă un joc al așteptărilor privind QE, fără de care nu ar fi existat, dar QE este pe cale să se sfârșească în 2017, scrie Financial Times. Consecințele vor mai dura încă un deceniu.

Strategia băncilor centrale a fost aceea de stimula marile economii și întreaga lume odată cu ele, evitând tocmai șocurile de pe piață.

„QE a distorsionat deciziile de investiții (pe piețele financiare globale) și face și mai dificilă o alocare potrivită a activelor (în portofolii)”, spune Ros Altmann, un fost ministru britanic, citat de Bloomberg.