Datoria externă a României se apropie de pragul psihologic de 100 miliarde euro, după ce dispăruse din scripte în primăvara lui 1989. Să vedem care au fost evoluţiile din ultimii ani ce ne-au adus aici şi cum se prezintă situaţia sumelor pe care statul român le are de returnat.

Datoria externă a României se apropie de pragul psihologic de 100 miliarde euro, după ce dispăruse din scripte în primăvara lui 1989. Să vedem care au fost evoluţiile din ultimii ani ce ne-au adus aici şi cum se prezintă situaţia sumelor pe care statul român le are de returnat.

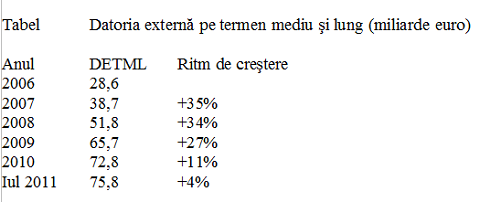

Datoria externă pe termen mediu şi lung s-a dublat în perioada crizei

Suma totală pe care România o datorează (termen scurt + mediu şi lung) se ridica, la 01 august 2011, la 96,1 miliarde euro.

Din aceşti bani, ceva mai mult de o cincime reprezentau datorii pe termen scurt iar aproape patru cincimi obligaţii de plată asumate pe termen mediu şi lung (datoria externă propriu-zisă, în accepţiunea obişnuită).

Datoria externă pe termen mediu şi lung ( adică cea cu scadenţa la mai mult de un an) s-a dublat în perioada crizei economice mondiale: a urcat de la 38,7 miliarde euro în 2007, la 75,8 miliarde euro la finele primelor şapte luni din acest an (vezi tabelul de mai jos).

Oficial, ne merge bine

Cu toate acestea, deşi datele pe ultimii trei ani ne plasează în fruntea creşterilor europene (dar trebuie ţinut cont de baza relativ joasă de plecare), rata de creştere a datoriei s-a diminuat semnificativ pe parcurs, tendinţa fiind de stabilizare a valorii relativ la Produsul Intern Brut undeva sub 40% din PIB.

Datoria externă pe termen scurt (DETS) a traversat recent pragul de 20 miliarde euro, pe fondul unui ritm de creştere de 12% faţă de 31 decembrie 2010, creştere de trei ori mai rapidă faţă de cea a DETML (cea pe termen mediu şi lung).

Cu toate acestea, rezerva valutară a României ne menţine într-o poziţie relativ sigură, într-un raport de circa 1,8 la 1 faţă de DETS ( limita tehnică de îngrijorare este 1 la 1).

Rata serviciului DETML (raport între serviciul datoriei externe pe termen mediu şi lung şi exportul de bunuri şi servicii) a fost semnificativ mai scăzută în primele şapte luni ale acestui an comparativ cu anul trecut, respectiv 22,7% faţă de 33,3%.

Paradoxul din scriptele agenţiilor de rating: datorie mare per total, dar moderată pe zona guvernamentală

Comunicatul prin care Standard&Poor’s ne menţinea recent sub limita de investment grade cu perspectivă stabilă făcea trimitere simultan la “nivelul moderat al datoriei guvernamentale” şi la “nivelul mare al datoriei externe”.

Datoria guvernamentală se situează la aproximativ 47 de miliarde euro, adică aproximativ 37% din PIB, mult sub limita de 60% impusă de criteriile de la Maastricht. Restul datoriei (sectorul neguvernamental) vine din zona privată şi e format din creditele care nu sunt luate de guvern şi nu sunt garantate de stat.

Îndatorarea puternică a sectorului neguvernamental în perioada 2006 – 2008, urmată de o frânare bruscă a intrărilor de capital a generat instabilitate financiară în mai multe ţări din regiune, inclusiv pentru România. Practic, am fost nevoiţi să dublăm datoria publică (18% din PIB în 2008), pentru a asigura stabilitatea financiară şi a evita atacurile speculative.

În acest scop, România a finalizat acordul de împrumut în valoare de circa 20 miliarde de euro cu FMI, UE şi mai multe instituţii financiare internaţionale şi a apelat la un acord de tip preventiv pentru alte 5 miliarde euro, care nu vor fi traşi decât dacă vor apărea situaţii speciale.

(Citeşte şi: „Datoria externă: Cine şi cât datoreză, care şi când plăteşte”)

Acest acord, aflat în derulare cu FMI şi încheiat pentru doi ani, are o valoare de circa 3,5 miliarde de euro la cursul actual (300% din cota ţării la Fond). La el se adaugă un sprijin preventiv al UE de 1,4 miliarde euro, şi încă 400 milioane euro de la Banca Mondială.

Gestiunea împrumuturilor se află într-un moment de răscruce

Cât priveşte îmbunătăţirea structurii pe maturităţi a banilor luaţi cu împrumut, Guvernul a demarat în iulie anul trecut un program de împrumuturi pe termen mediu de pe piaţa externă (Medium Term Notes), cu o valoare de 7 miliarde de euro.

Motivaţia este că, în 2010, 38% din datoria României avea scadenţa pe termen scurt, iar obligaţiile de plată asumate în valută reprezentau 52% din total. Astfel, România ocupa prima poziţie în UE după ponderea datoriei pe termen scurt şi a doua după ponderea datoriei pe termen lung cu rată fixă (51,4%, cel mai mic nivel din UE cu excepţia Estoniei).

“Rostogolirea datoriilor” (contractarea de noi credite pentru achitarea celor vechi) presupune tragerea din piaţa de capital a peste 6 miliarde de euro, aproximativ 5% din PIB. Pentru comparaţie, precizăm că această sumă este aproape egală cu cea din anul de criză 2009, dar semnificativ mai mare faţă de anul trecut, când sumele împrumutate s-au ridicat la circa 3% din PIB.

În anul economic de vârf pentru România, 2008, valoarea totală a banilor împrumutaţi se ridicase la doar 1,8 miliarde euro.

Obţinerea unor dobânzi cît mai favorabile la emisiunile pe termen mediu şi lung ne este cerută şi prin criteriile de stabilitate. Respectiv, ar trebui să fie cu cel mult 2% peste media ratelor dobânzilor nominale pe termen lung ale celor mai performante trei state membre UE.

Ce ne aşteaptă: 2015 – vârful de plată al împrumutului de la FMI. Dobânzile

Din 2012, vom trece la rambursarea ratelor de capital aferente programului de 20 miliarde euro, pe lângă plata, aflată deja în curs, de dobânzi şi comisioane. Sumele sunt modice la scară statală, de ordinul a 173 milioane euro către FMI şi 148 milioane euro către UE.

Din 2012, vom trece la rambursarea ratelor de capital aferente programului de 20 miliarde euro, pe lângă plata, aflată deja în curs, de dobânzi şi comisioane. Sumele sunt modice la scară statală, de ordinul a 173 milioane euro către FMI şi 148 milioane euro către UE.

În 2013 şi 2014, serviciul datoriei publice către creditorii externi va creşte la câte 1,2 miliarde de euro, pentru ca 2015 să aducă un vârf de plată, cifrat la 1,8 miliarde euro, echivalent cu 1,5% din PIB-ul actual. Ceea ce nu e puţin dar se înscrie în limite rezonabile.

Încă un element care nu poate fi scăpat din calcul: creşterea spectaculoasă a soldului depozitelor constituite de non-rezidenţi, sold plecat de la mai puţin de un miliard de euro în 2006. Stabilitatea cursului de schimb şi dobânzile semnificativ mai ridicate decât în zona euro au stimulat plasamentele în lei.

Pragurile acestor plasamente, de 3, 5 şi 7 miliarde euro, au fost trecute consecutiv în 2007, 2008 şi 2009. În prezent, ne aflăm la 8,6 miliarde euro obligaţii de plată asumate faţă de depunători externi, obligaţii echivalente cu orice altă datorie contractată de guvern sau datorie comercială a firmelor.

5 răspunsuri