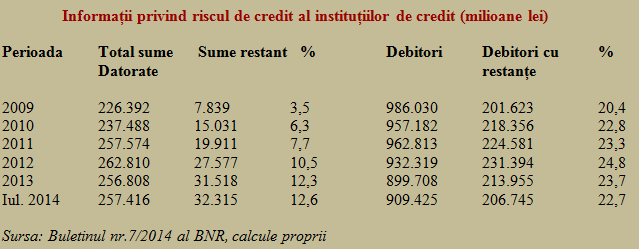

Dacă se urmărește evoluția în timp a creditelor acordate și cum au crescut sumele restante la rambursarea acestor credite, se poate observa o majorare continuă a ponderii volumului de bani ce nu au fost restituți la scadențele convenite de la începutul manifestării efectelor crizei economice, cu o tendință de plafonare a acestora undeva sub 13%.

Dacă se urmărește evoluția în timp a creditelor acordate și cum au crescut sumele restante la rambursarea acestor credite, se poate observa o majorare continuă a ponderii volumului de bani ce nu au fost restituți la scadențele convenite de la începutul manifestării efectelor crizei economice, cu o tendință de plafonare a acestora undeva sub 13%.

Dacă ne uităm, însă, la numărul debitorilor care au restanțe la plată, se poate observa că numărul și ponderea acestora s-au situat în permanență peste 20%, indiferent de volumul și ponderea sumelor restante. Numărul restanțierilor a atins un maxim în anul 2012, când și ponderea lor în total a urcat spre un sfert.

În prezent, avem mai puțini debitori cu restanțe decât în 2010.

Cel mai probabil, anumite persoane fizice și juridice nu au avut încă de la început capacitatea și/sau voința de a respecta graficul de rambursare al împrumuturilor luate. Variațiile date de evoluția economiei și de trecerea prin criză sunt destul de mici ca influență în rezultatele consemnate pe ansamblul sistemului bancar.

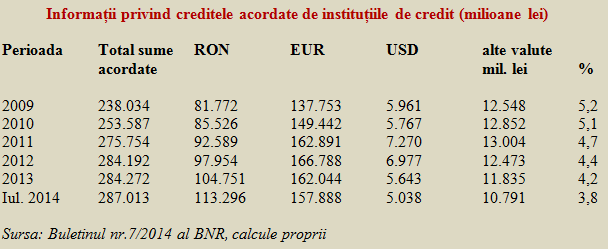

În ce privește creditele riscante dar luate perfect legal în alte valute decât euro și dolari americani (cu care românii erau deja mai familiarizați), se poate observa că ponderea lor e mică și în continuă scădere. Cine a riscat și a beneficiat inițial de avantajele unei dobânzi mai reduse, cazul francului elvețian, a ajuns la sume mari de plată în lei în contul datoriei principale, urmare a aprecierii previzibile a acestuia.

Acum sunt invocate dificultățile de plată ( datoria contractată în franci elvețieni aproape s-a dublat ca urmare a evoluției cursului). Dar, atunci când au căutat să ia credite, unii au preferat să nu ia aminte la condițiile din piață (majoritatea se vede că a făcut-o) și să nu se întrebe de ce ar fi acordat băncile asemenea credite la dobânzi semnificativ mai reduse decât cele la lei sau euro ?

Deoarece leul s-a apreciat în termeni reali în ultimii ani în raport cu euro, nu aceeași a fost situația majorității debitorilor, care au fost protejați ”de facto”. Politica dusă de BNR a permis obținerea de creștere economică în condițiile unei stabilități relative a cursului de schimb nominal, ceea ce a dus la posibilitatea adjudecării diferențialului de inflație în favoarea consumatorului român de produse financiare.

În ce privește riscurile asumate și neștiute sau neexplicate suficient la momentul acordării creditului, poate ar trebui să luăm aminte la riscuri mult mai mari decât cel de apreciere a francului elvețian, prin prisma faptului că, deși erau realmente imprevizibile, s-au materializat. Cel mai bun exemplu este cel al creditelor luate în lei, adică, potrivit recomandărilor teoretice, în moneda în care se obțin câștigurile.

Dacă cei care au împrumutat franci elvețieni s-au adresat justiției, cui ar trebui să se adreseze cei care au împrumutat lei în baza unor adeverințe de venit riguros verificate, după care s-au trezit cu salariile amputate ?

O întrebare, în loc de concluzie:

Dacă facem trimitere la riscul valutar, de ce nu facem trimitere și la riscul salarial al veniturilor diminuate și neindexate, în condiții de inflație amplificată prin majorarea intempestivă a TVA din 2010 ? Sau la riscul general de reducere a valorii proprietăților achiziționate ( implicit a garanțiilor aferente), indiferent de valuta în care a fost contractat creditul ?