Teama de viitoarele creșteri ale dobânzii îi face pe cei mai mulți antreprenori să-și dorească reducerea gradului de îndatorare, potrivit sondajului semestrial realizat de Banca Națională a României (BNR) privind accesul la finanțare.

Teama de viitoarele creșteri ale dobânzii îi face pe cei mai mulți antreprenori să-și dorească reducerea gradului de îndatorare, potrivit sondajului semestrial realizat de Banca Națională a României (BNR) privind accesul la finanțare.

Proporția antreprenorilor care doresc să reducă îndatorarea companiilor lor a crescut atât privind creditele în lei până la 62% din total (de la 59% în primăvară), cât și la cele în euro, până la 66% (65%).

Reacția corporatistă vine pe fondul unui grad de finanțare prin creditare deja redus, în ciuda creșterilor volumului creditelor din ultima vreme și în condițiile în care apetitul pentru credite al companiilor nu a crescut pe perioada în care dobânzile erau mici.

„Cea mai mare parte a companiilor chestionate consideră că nu are nevoie de finanțare de la bănci sau alte instituții financiare nebancare (63%, similar nivelului înregistrat în sondajul anterior)”, spune sinteza BNR a rezultatelor sondajului.

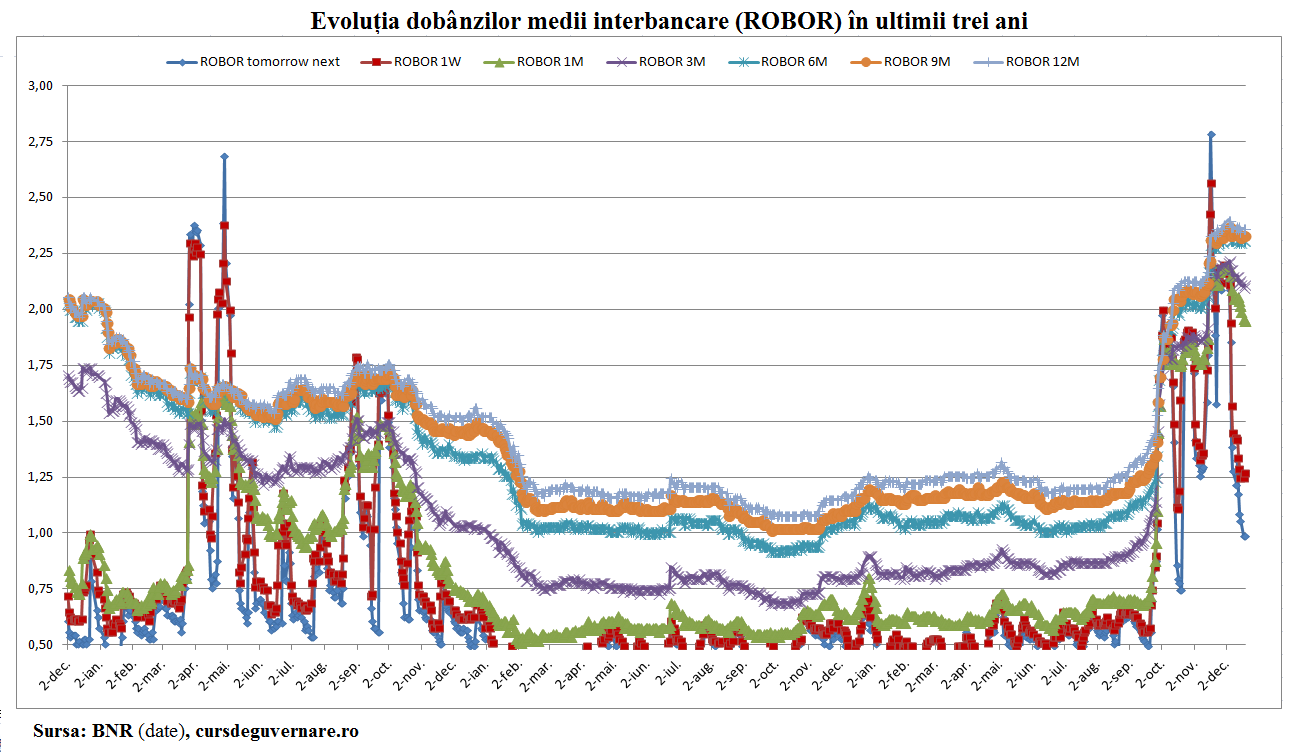

Sondajul BNR a prins luna septembrie, în care ratele medii (ROBOR) ale dobânzilor interbancare au explodat. Întretimp, ratele ROBOR au scăzut considerabil doar la termenele imediate, în ultimele două săptămâni: pe o zi, de la 2,16% la 1,27%, dar par să se fi plafonat, temporar, la niveluri înalte pe termene mai mari de o lună.

ROBOR la 3 și la 6 luni, în funcție de care se calculează sarcina datoriei la majoritatea creditelor, s-au corectat doar până la 2,11%, respectiv 2,31%, față de maximele de 2,22% și 2,35% din 5 decembrie.

Băncile urmează să-și recalibreze strategiile de creditare începând din ianuarie, când se va vedea din plin efectul creșterii dobânzilor pe piață.

Rezistența la creșterea dobânzii

Antreprenorii cred că firmele lor nu ar mai putea rezista la o creștere a dobânzilor mai mare de 3 puncte procentuale.

„Capacitatea companiilor de a face față unor evoluții nefavorabile privind rata dobânzii este redusă, o creștere de până la 3 puncte procentuale a ratei dobânzii, atât la împrumuturile denominate în lei, cât și la cele în euro, afectând semnificativ activitatea companiei și/sau capacitatea de rambursare a creditului în rândul a peste jumătate din firmele respondente”, spune sinteza sondajului BNR.

Mai precis, nivelul de 2% este rata maximă a dobânzii la care ar fi dispuse să se împrumute în lei pentru 37 % dintre firmele care au declarat că au nevoie de finanțare, în timp ce 29% dintre acestea ar accepta un credit în lei cu dobândă de maximum 4%.

Doar 12% dintre companii ar accepta un împrumut cu dobânda cuprinsă între 2 la sută și 4 la sută.

Rata medie a dobânzii pentru creditele în lei se situa la 3,9% la septembrie 2017.

Rata maximă acceptabilă a dobânzii pentru creditele în euro este de 1,5% în cazul a 41% din firmele care necesită finanțare, în timp ce alte 21% ar accepta o rată maximă a dobânzii cuprinsă între 1,5 și 3%.

Doar 9 % dintre firme afirmă că ar fi dispuse să contracteze un împrumut cu o rată a dobânzii cu valori maxime între 1,5 și 3%. Rata medie de dobândă la creditele în euro era de 2,4%, în septembrie 2017.

În septembrie 2017, creditele în lei contractate de 40 % dintre companii aveau o rată medie a dobânzii de 3 – 5%. Firmele care au accesat împrumuturi în euro se finanțează în mare parte la o rată de dobândă cuprinsă între 2% și 4 %.

Cea mai mare problemă: imprevizibilitatea fiscalității

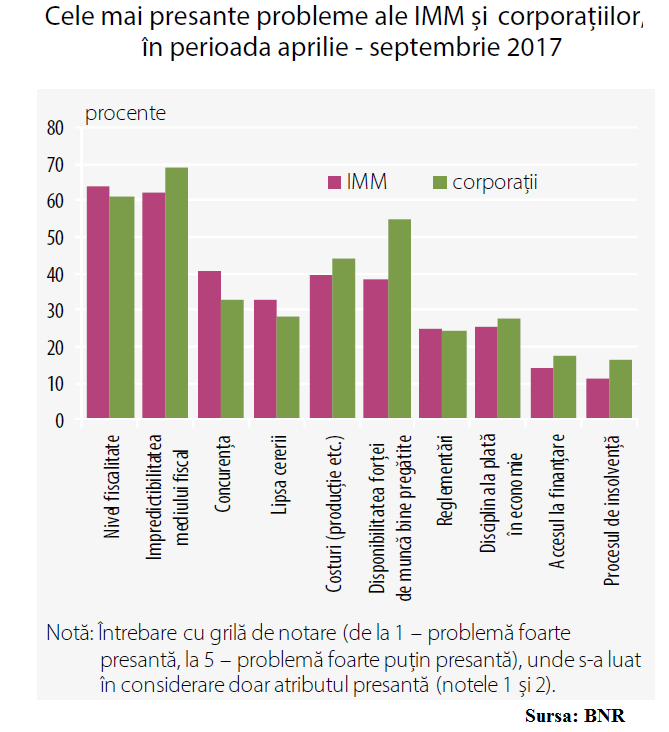

Apetitul redus pentru creditare al antreprenorilor face însă ca explozia dobânzii să nu schimbe ierarhia celor mai presante probleme cu care se confruntă firmele. Se mențin similare exercițiului anterior: nivelul ridicat al fiscalității, impredictibilitatea mediului fiscal și concurența.

„Accesul la finanțare se situează pe penultimul loc din punct de vedere al magnitudinii cu care firmele resimt această problemă ca fiind una presantă.

„Față de sondajul anterior (martie 2017), modificări notabile sunt în sensul creșterii pentru costurile de producție și disponibilitatea forței de muncă bine pregătite și în scădere pentru lipsa cererii”, spune sinteza sondajului BNR.

Doar 14% dintre companii au apreciat că accesul la finanțare este o problemă cu un impact ridicat pentru activitatea firmei (în creștere marginală față de semestrul precedent, când acest aspect a fost evidențiat de 13 la sută din companii).

„Firmele cu credite neperformante resimt problemele mai acut decât firmele cu credite performante. Un ecart semnificativ se remarcă în cazul accesului la finanțare (40% versus 14%) și, respectiv, al procesului de insolvență propriu sau al partenerilor comerciali (32% versus 13%).

Eșantionul utilizat în sondaj conține circa 11 000 de companii nefinanciare, este reprezentativ la nivel național și regional, iar extragerea companiilor incluse în sondaj este realizată prin procedee statistice specifice cu respectarea criteriilor privind: (i) clasa de mărime a companiei (microîntreprinderi, întreprinderi mici, întreprinderi mijlocii și corporații); (ii) sectorul de activitate (conform CAEN Rev. 2) și (iii) regiuni de dezvoltare, potrivit precizărilor BNR.