Este deja un lucru binecunoscut ca criza economica ce a devenit vizibila incepind cu anul 2008 a avut in centrul ei o criza a datoriilor: in mai toate tarile lumii si indeosebi in tarile dezvoltate, companiile, familiile, guvernele si bancile si-au crescut vreme de un deceniu gradul de indatorare pana la niveluri nesustenabile.

Este deja un lucru binecunoscut ca criza economica ce a devenit vizibila incepind cu anul 2008 a avut in centrul ei o criza a datoriilor: in mai toate tarile lumii si indeosebi in tarile dezvoltate, companiile, familiile, guvernele si bancile si-au crescut vreme de un deceniu gradul de indatorare pana la niveluri nesustenabile.

Corectarea exceselor in privinta datoriei si reducerea acesteia la niveluri realiste a fost considerata necesara si inevitabila: programe de austeritate au fost adoptate de multe guverne in vreme ce sectorul companiilor si cel al gospodariilor s-au angajat in „deleveraging”, reducerea datoriilor. Recesiunea si cresterea somajului care au urmat sunt de obicei prezentate drept urmari ale acestei tendinte de dezindatorare, corecta pentru unii economisti, excesiva sau gresita pentru altii.

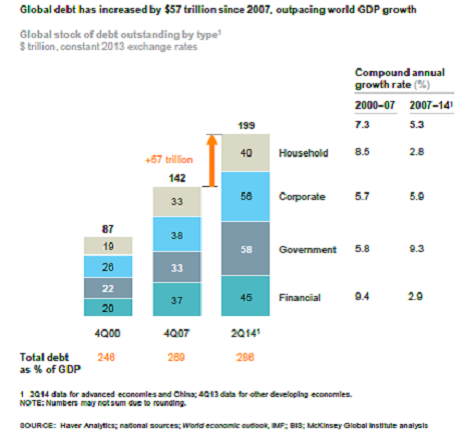

Un raport publicat in februarie 2015 de catre McKinsey Global Institute si intitulat „Debt and (Not Much) Deleveraging” (Datorie si (nu prea multa) dezindatorare) aduce date care arunca in aer perceptia dominanta cu privire la mersul economiei mondiale in ultimii ani: in pofida discursurilor despre austeritate si dezindatorare, in perioada 2007-2014 volumul total al datoriilor a crescut la nivel mondial cu 57 trilioane de dolari! (vezi Fig.1).

Ritmul de crestere medie anuala a datoriei, care era de 7,3% in perioada 2000-2007, s-a redus la 5,3%, dar raportat la ritmul de crestere a produsului intern brut ritmul de indatorare s-a intensificat. Daca in anul 2000 datoriile totale reprezentau 246% din PIB mondial, raportul a crescut la 269% in anul 2007 si la 286% in 2014.

Se observa insa ca in perioada 2007-2014 au avut loc modificari structurale semnificative ale datoriei: daca sectorul gospodariilor si cel al institutiilor financiare au inregistrat o reducere de trei ori a ritmului anual de crestere, ritmul de crestere a datoriilor guvernamentale s-a dublat.

Se observa insa ca in perioada 2007-2014 au avut loc modificari structurale semnificative ale datoriei: daca sectorul gospodariilor si cel al institutiilor financiare au inregistrat o reducere de trei ori a ritmului anual de crestere, ritmul de crestere a datoriilor guvernamentale s-a dublat.

In momentul de fata, guvernele din toata lumea detin 58 de trilioane din datoria mondiala totala de 199 trilioane de dolari. Se remarca faptul ca niciun sector nu inregistreaza o reducere propriu-zisa a volumului datoriilor.

Evident, datoria nu este uniform repartizata pe tari: Japonia are cel mai inalt nivel al datoriei totale raportata la PIB din lume, de 517%. Atrage atentia si faptul ca nivelul total al datoriei in China a crescut de patru ori in ultimii sapte ani si a ajuns la 282%, depasind astfel Statele Unite unde datoria totala se situeaza la 269% din PIB.

Tarile europene se situeaza in fruntea clasamentului celor mai indatorate din lume. In Irlanda, datoria sectorului real (excluzind deci sectorul financiar care in ultima instanta este un intermediar) este de 390%. Portugalia, Belgia, Olanda, Grecia, Spania, Suedia si Danemarca au toate un nivel al datoriilor totale ale sectorului real de peste 300% din PIB, in vreme ce Franta, Italia si Marea Britanie au o datorie de peste 250% din PIB. In toate aceste tari, cresterea datoriei totale a avut loc indeosebi pe seama cresterii datoriilor guvernamentale.

Care sunt consecintele acestei situatii? Istoric, nivelurile inalte ale datoriilor au fost asociate cu incetinirea cresterii economice. Familiile sau firmele care au un grad de indatorare ridicat nu se mai califica pentru noi credite si trebuie sa-si modereze consumul curent pentru a-si rambursa datoriile vechi. Aceasta inseamna o reducere a cererii de consum sau investitii, care la randul ei forteaza companiile sa reduca productia si numarul de angajati si sa renunte la planurile de dezvoltare.

Tocmai pentru a evita intrarea in acesta spirala negativa a recesiunii guvernele au incercat in ultimii ani sa sustina cererea de consum marind cheltuielile guvernamentale finantate prin imprumuturi, ceea ce da nastere unui nou cerc vicios… China este un bun exemplu al acestui tip de activism guvernamental, care a avut drept rezultat mentinerea in ultimii sapte ani a unei rate inalte de crestere economica (peste 7% anual) cu pretul cresterii de patru ori a datoriilor totale. Capitalul suplimentar a fost folosit pentru investitii care au creat capacitati de productie excedentare in multe industrii si in sectorul imobiliar, unde a aparut si o crestere semnificativa a pretuilor – bula speculativa.

Intr-un sens foarte general, Paul Krugman are dreptate cand sustine ca datoria nu trebuie sa ne ingrijoreze deoarece este vorba despre „bani pe care ni-i datoram noua insine”. Coborind insa in lumea reala observam ca debitorii si creditorii sunt indivizi, familii, grupuri sociale diferite, precum si companii, guverne sau tari diferite. Ei nu se considera in pozitia de a-si datora proprii lor bani si nu le este indiferent cat si cand trebuie sa plateasca sau sa primeasca.

Aici apare un aspect mai putin dezbatut al situatiei datoriilor, care are un potential chiar mai destabilizator asupra economiei decat incetinirea cresterii. La nivelul de indatorare la care au ajuns, multi debitori (familii, companii, guverne sau tari) nu isi vor putea plati niciodata integral datoriile pe care le au. Potrivit regulilor instituite in fiecare tara, acesti debitori ajung in ultima instanta la insolventa si faliment. Cand este vorba de tari, acestea pot sa ajunga la declararea incapacitatii de plata daca alte forme de „iertare” de datorii nu sunt acceptate de catre creditori. In toate aceste cazuri, unii creditori suporta pierderi si are astfel loc un transfer de avutie intre tari, intre grupuri sociale si intre generatii.

Cand astfel de transferuri se produc pe o scara larga, asa cum va fi probabil cazul in pentru rezolvarea datoriilor actuale, apar de obicei tensiuni sociale si politice majore si uneori chiar conflicte militare.

Uniunea Europeana ofera o buna exemplificare a dilemei datoriilor care nu pot fi rambursate, cazul cel mai evident fiind cel al Greciei. Datoria totala a Greciei este de 317% din PIB, iar datoria publica (guvernamentala) este de 175% din PIB. Cu toate facilitatile de care se bucura Grecia in momentul de fata in termeni de rate scazute ale dobinzilor la creditele primite din partea Uniunii Europene si esalonari generoase ale scadentelor, economia tarii nu genereaza surplusul de care ar fi nevoie pentru a face rambursarea datoriilor tolerabila social. Grecii au votat pentru Syriza, un partid care a promis ca poate obtine „iertarea” de datorii.

Numai ca alegatorii din alte tari ale Uniunii nu par sa fie de acord sa plateasca pentru o astfel de solutie, astfel ca decidentii politici sunt incapabili sa depaseasca blocajul creat.

Problema nerezolvata a datoriilor si a repartizarii pierderilor pe care aceste datorii le pot genera constituie in momentul de fata un factor major de blocaj pentru Uniunea Europeana. Multe proiecte, cum ar fi cel al Uniunii Bancare, nu pot fi duse la bun sfarsit datorita faptului ca tarile membre nu doresc sa preia riscurile legate de mutualizarea datoriilor existente – element indispensabil atat pentru constituirea unei formule de garantare a depozitelor la nivel european, cat si pentru un mecanism de rezolutie a crizelor bancare deplin functional.

Mai mult decat atat, incertitudinile create de datorii si de repartizarea pierderilor din aceste datorii sunt o povara pentru mediul de afaceri european. Institutiile financiare, companiile si cetatenii manifesta prudenta in deciziile de consum, investitii sau economisire pe care le iau deoarece inteleg ca se pot trezi in situatia de a suporta pierderile altora. Incertitudinile si lipsa de incredere explica in buna masura lipsa de vigoare a economiei europene, vizibila in ritmul anemic de crestere si persistenta somajului ridicat.

Bancile centrale au reusit in buna masura sa impiedice o solutionare disruptiva a problemei datoriilor (momentul Lehman Brothers) furnizind din abundenta bani si mentinind scazut nivelul dobanzilor. Numai ca prin astfel de politici, bancile centrale incurajeaza acumularea unor datorii si mai mari si nu este clar cand va veni momentul in care cineva o sa strige „regele este gol!” iar pietele financiare din intreaga lume se vor aprinde de la o scanteie care poate sa vina din Japonia, din China, din Europa, sau de oriunde din lume.

***

Aurelian Dochia este consultant financiar, fost director al BRD și consultant pentru Banca Mondială

2 răspunsuri

Prea multa datorie poate produce, paradoxal, deflatie: debt gives value to money

barometrul cel mai bun al starii economiei unei tari si a „bunei guvernari” este portofelul fiecaruia.exemplu:pensie 1070 lei cheltuieli decembrie 2015:800 intretinerea 500 curentul rest – 230 lei. o duc bine!