Proiectul Uniunii Pieţelor de capital (CMU) al Comisiei Europene (CE) este afectat consistent de viitoarea ieșire a Marii Britanii din UE, pentru că CMU va pierde cea mai mare piață financiară europeană și, totodată, una dintre cele mai mari din lume.

Scopul CMU este scăderea costurilor de finanțare și ameliorarea, dacă nu eliminarea barierelor reglementărilor naționale în vigoare.

Și numai din perspectiva burselor, Brexit a complicat planurile europene privind CMU, căci problema comunitară este acum aceea de spori atractivitatea piaței unice de capital europene până la cea a London Stock Exchange (LSE).

În plus este vorba și despre o desosebire structurală: spre deosebire de Deutsche Boerse (DB), care își obține circa 80% din venituri din tranzacțiile cu produse derivate (la termen) și servicii after market, LSE are o poziție dominantă pe piața cash, unde sunt atrase resurse pentru capitalizarea companiilor.

Fuziunea eșuată dintre cele două anulează avantajul pe care l-ar fi obținut Piața Unică de capital din complementaritatea structurilor lor.

Valoarea companiilor listate la bursele din Londra și Frankfurt ar fi dus la o piață cu o capitalizare combinată de 30 de miliarde de euro.

Primele măsuri

Pierzând piața de la Londra, Piața Unică de capital (CMU) europeană va trebui să atragă o mare parte din resursele pentru capitalizarea companiilor, care se duc acum spre Londra, inclusiv pentru cele peste 23 de milioane de IMM-uri din UE.

Deja Consiliul European a adoptat în 16 mai 2017 noi norme privind prospectele pentru emisiunile și ofertele de valori mobiliare, titluri de capital și titluri de creanță.

Normele conțin prevederi care va trebui adaptate și în legislația românească:

- nu va fi necesar un prospect pentru ofertele de acțiuni șmai mici de un milion de euro (Bursa de la București – BVB are un mecanism similar pe piața alternativă AeRO);

- prospectul de emisiune va fi obligatoriu pentru oferte de titluri în valoare de 5 – 8 milioane de euro – capital atras. Sub acest prag, normele sunt stabilite la nivel locale

- se instituie un nou tip de prospect pentru IMM-uri și întreprinderi care nu sunt IMM-uri (BVB ar putea adapta în consecinţă piaţa AeRO);

- perioada de aprobare fiind redusă astfel de la 10 zile la cinci zile pentru emitenţii de titluri care apelrează frecvent la piaţă;

- emitenții de titluri deja admiși pe piețele titlurilor de capital și piețele de creștere pentru IMM-uri vor face prospecte simplificate pentru emisiunile ulterioare;

- Autoritatea Europeană pentru Valori Mobiliare și Piețe (ESMA) va face disponibilă o bază europeană de date online a prospectelor.

Acestea sunt doar măsuri preliminare. Sunt așteptate altele, mai consistente și, cel mai probabil, polul principal al capitalizării prin bursă va fi Deutsche Boerse, iar cel al uniuni bancare – Banca Centrală Europeană, ambele situate în Frankfurt.

Iar CMU nu se rezumă doar la burse.

Interdependenţa UK – UE, pierderi probabile

Interdependenţa dintre pieţele financiare continentale şi piaţa londoneză are o complexitate care justifică intenţia Comisiei Europene (CE) de a reconfigura proiectul CMU. În acest sens Ugo Bassi, director în cadrul diviziei pentru servicii financiare al CE, a anunţat că noile propuneri vor fi cunoscute până la 7 iunie.

City of London domină pieţele de capital din UE atât prin forța proprie, dar și prin instrumentul paşaportului european (passporting), de acces pe pieţele din restul Uniunii.

Folosirea pașaportului în investiții la nivelul UE se concentrează tot în City.

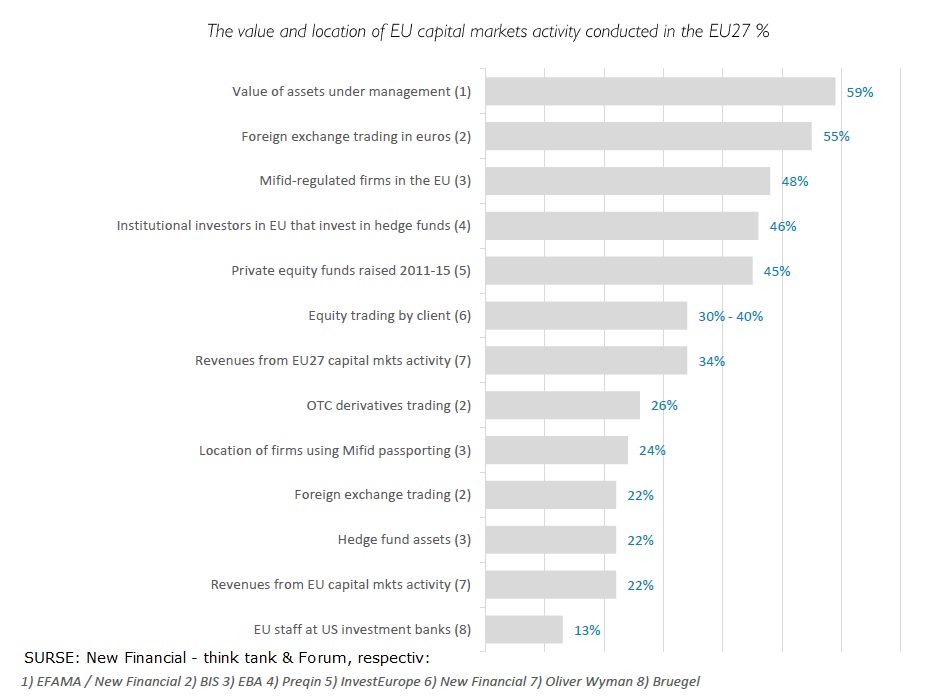

Principala grijă a intereselor UE27 este stabilitatea financiară, mai exact a finanţării, potrivit unui studiu New Financial , un grup de lucru (think tank) la nivel european, care a urmărit interdependenţa pieţelor de capital UK – UE în contextul Brexit.

Astfel:

- În medie, doar o treime din întreaga activitate din domeniul capitalului este condusă de pe continent (UE27).

- Doar 13% („la limită”) din forţa de muncă a celor mai mari cinci bănci de investiţii americane este localitzată în ţările UE27.

- Trei sferturi din activitatea de pe piaţa de capital comunitară (activitatea de investment banking, tranzacţii, servicii) are loc în City.

- Două treimi din afacerile din domeniu sunt conduse tot din City.

- Trei sferturi din firmele care folosesc instrumentul paşaportului european MIFID îşi au sediul în City.

- Aproximativ 10% din activitatea din Londra s-ar putea din City, doar în prima etapă, proporţia crescând ulterior gradual, potrivit estimărilor New Financial.

Uniunea Europeană este nevoită să relaxeze reglementările pieţei de capital pentru a contrabalansa atât pierderile priciunite de accesul la piaţa londoneză, dar şi apetenţa scăzută a companiilor europene pentru piaţa de capital.

Companiile europene accesează băncile pentru 80% din fondurile de care au nevoie pentru extindere şi UE speră că planificatele reforme vor determina firmele să se îndrepte şi spre burse.

Situația României

Deși în progres evident în ultimi ani, (sub)dezvoltarea pieței de capital din România și implicarea redusă pe această piață a entităților localizate în Marea Britanie nu conduce la distorsiuni de anvergura celor de la nivelul UE.

Abia după listarea DIGI, capitalizarea companiilor de la Bursa de Valori București (BVB) a ajuns la 20 de miliarde de euro, dar nu există intermediari britanici cu poziţii semnificative, din cauza lichidităţii reduse a pieţei.

Valoarea tranzacţiilor zilnice rareori depășeşte 10 milioane de euro, la București.

De asemeni, fondurile de investiţii care îşi vând produsele în România sunt localizate mai ales în Luxemburg şi Viena şi, oricum, activele nete totale ale acestora abia depăşesc 600 de milioane de euro, în vreme totalul fondurilor mutuale europene se ridică la 30.000 de miliarde de euro.

Doar două companii româneşti, Romgaz, Electrica şi Fondul Proprietatea ar avea dificultăţi ca urmare a Brexit, pentru că au titluri listate la Bursa din Londra, prin intermediul unor produse intermediare.

Pe de altă parte, proiectul Pieţei de capital Unice va determina oricum modificări de reglementare semnificative.

CMU ar putea fi prima piață financiară unică europeană europeană, „prin liberalizarea fluxurilor de capital transfrontaliere, prin eliminarea tuturor barierelor și printr-o racordare a întregii legislații românești la cea europeană”.

„Practic din 2019 nu vom mai avea legislații naționale originale în piața de capital, ci o legislație unică europeană”, spunea Mircea Ursache, vicepreședintele Autorității de Supraveghere Financiară (ASF), responsabil pentru piața de capital, în urmă cu o lună.

„Modalitatea de soluționare a retragerii Marii Britanii din UE poate avea implicații importante asupra economiei autohtone, pe canalul indirect, prin efectele semnificative ale acestui proces asupra întregului spațiu comunitar”, se rezumă să spună Banca Națională în ultimul său raport privind stabilitatea financiară.

România va avea Președinția UE în semestrul I din 2019, când ar trebui să se încheie negocierile Brexit.

Perspective

Mult dorita Uniune a Pieţelor de capital t(CMU) trebuie reevaluată din cauza ieşirii Marii Britanii din UE, a declarat recent Ugo Bassi, director în cadrul diviziei pentru servicii financiare al Comisiei Europene (CE).

Un document UE consultat de Reuters spune că Brexitul forţează Uniunea Europeană să regândească Uniunea Pieţelor de capital prin extinderea supervizării şi a accesului la pieţele financiare globale.

„Aceste evoluţii necesită acţiuni mai dure, o supervizare mai eficientă şi asigurări că beneficiile CMU sunt resimţite în întreaga Uniune Europeană. În mod tradiţional, City of London a furnizat lichidităţi şi servicii de risc al managementului pentru restul UE.

„Ieşirea Marii Britanii de pe piaţa unică europeană întăreşte necesitatea şi urgenţa dezvoltării şi integrării suplimentare a pieţelor de capital. Este necesară o reconstruire a sistemului financiar şi extinderea accesului la pieţele financiare globale”, spune documentul citat.

Băncile

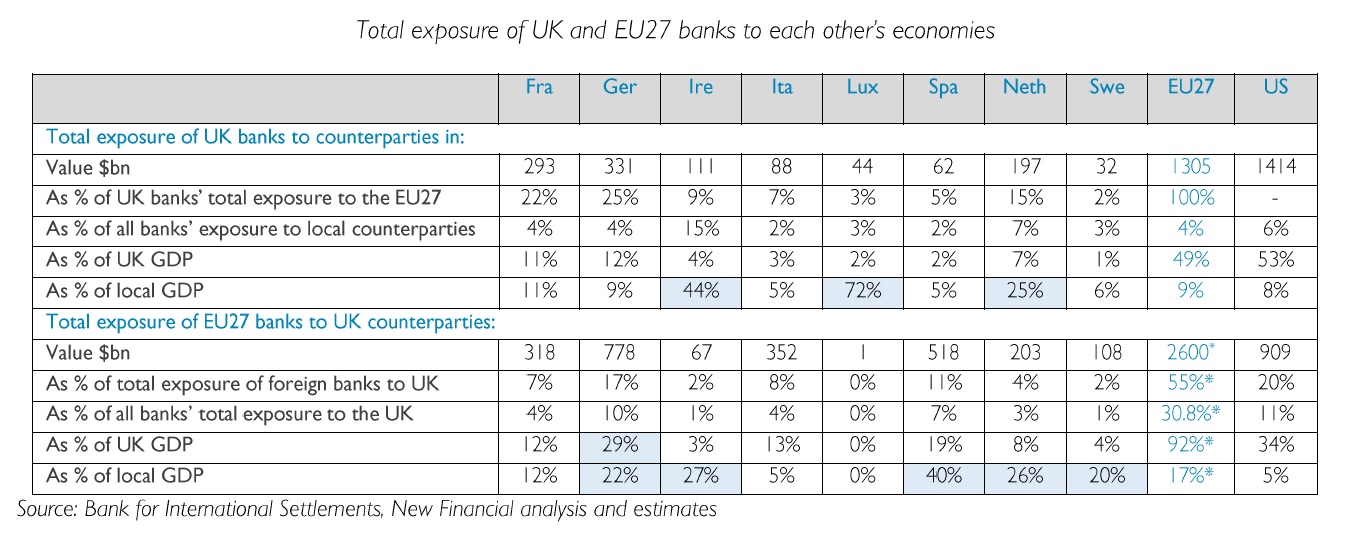

Băncile din Marea Britanie (UK) și cele din UE 27 au un grad înalt de integrare.

Băncile localizate în UK au o expunere totală de circa 1,3 trilioane de dolari față de contra părțile din UE27, potrivit datelor Băncii Rgelementelor Internaționale, citate de studiul New Financial. Asta înseamnă cam jumătate din PIB-ul Marii Britanii.

Băncile din EU27 au o expunere de circa 2,5 trilioane de euro, care înseamnă, însă, doar 17% din PIB-ul combinat al celor 27 de economii care vor rămâne în UE.

Băncile din Germania (780 mld. dolari), Spania (520 mld. dolari), Italia (350 mld. dolari) și Franța (318 mld. dolari) au cele mai mari expuneri în sistemul bancar britanic.

Nu există în România bănci cu capital britanic.

Anul trecut, comisarul european pentru servicii financiare anunţa un „plan de acţiune” de 33 de măsuri şi iniţiative legislative, care vor duce până în 2019 la înfiinţarea Uniunii Pieţelor de capital (CMU).

Acum UE vrea să atenueze reglementările privind capitalul impuse băncilor şi companiilor de asigurări după criza financiară mondială, pentru a ajuta pieţele să obţină mai multe fonduri, în vederea revitalizării creşterii economice.

După criza financiară mondială care a început în 2007 s-a descoperit faptul că multe bănci au fost subcapitalizate, astfel încât contribuabilii au fost nevoiţi să vină în sprijinul băncilor. Ulterior, un nou set de norme mai stricte de capital, cunoscute sub denumirea Basel III, a fost aprobat şi aplicat în Europa.

Cu toate acestea, băncile susţin că noile norme mai dure le forţează să pună deoparte rezerve mai mari în defavoarea creditelor, iar unele dintre bănci susţin că noile reguli le-au obligat să înceteze tranzacţiile cu titluri de valoare, ceea ce face pieţele mai puţin lichide şi mai volatile.

Propunerile CE

Proiectul la care lucrează experţii Comisiei Europene (CE) conţine propuneri care să întărească piaţa de capital a blocului comunitar, mai ales în sectoarele în care Londra este dominantă, precum investiţiile instituţionale, pensiile şi bursa.

CE va propune reglementări privind produse de pensii pan-europene, până în iunie şi, în trimestrul al treilea, măsurile de întărire a Autorităţii Europene a Pieţelor şi Valorilor Mobiliare (ESMA), la care Marea Britanie s-a opus cu insistenţă, potrivit Reuters.

De asemeni, CE va propune, în ultima parte a anului 2017, reglementări care să să uşureze cerinţele de capital ale firmelor de investiţii şi de licenţiere a a firmelor de tehnologie financiară, în vederea obţinerii paşaportului pentru a opera în interiorul UE, potrivit documentului aflat în lucru la Bruxelles, citat de Reuters.

Până la jumătatea anului viitor, vor fi propuse directive noi ale CE privind cadrul european al lansării obligaţiunilor garantate şi listarea la bursă a companiilor mici, care să facă mai atractivă piaţa de capital unică.

Noile reglementări ar urma să susţină:

• pieţele secundare pentru creditele neperformante sau a creditelor care împovărează bilanţurile băncilor şi care au fost considerate o cauză a reţinerii acestora de a acorda noi credite;

• facilitarea vânzării transfrontaliere a fondurilor mutuale şi ale produselor fondurilor de hedging;

Varianta finală a documentului CE ar mai putea suferi modificări, înainte de a fi publicat în iunie.