Investițiile străine directe (ISD) și așteptările privind cererea au o influență pozitivă asupra acumulării de capital din România, în vreme ce incertitudinile joacă un rol inhibitor, în special asupra investițiilor plănuite de companiile mici și medii sau tinere.

Investițiile străine directe (ISD) și așteptările privind cererea au o influență pozitivă asupra acumulării de capital din România, în vreme ce incertitudinile joacă un rol inhibitor, în special asupra investițiilor plănuite de companiile mici și medii sau tinere.

În cazul firmelor mari, în calea investițiilor stau, în general, datoriile mari.

Slabele performanțe ale României în ceea ce privește atragerea de ISD reprezintă totodată principala explicație a nivelul mai redus al formării brute de capital fix, față de cel consemnat de statele din regiune, reiese dintr-o analiză realizată de Banca Națională a României (BNR).

Reluarea creșterii economice și redresarea cererii începând cu anul 2014 au adus cu sine o îmbunătățire din perspectiva investițiilor. Acestea continuă să fie însă inferioare celor din 2008.

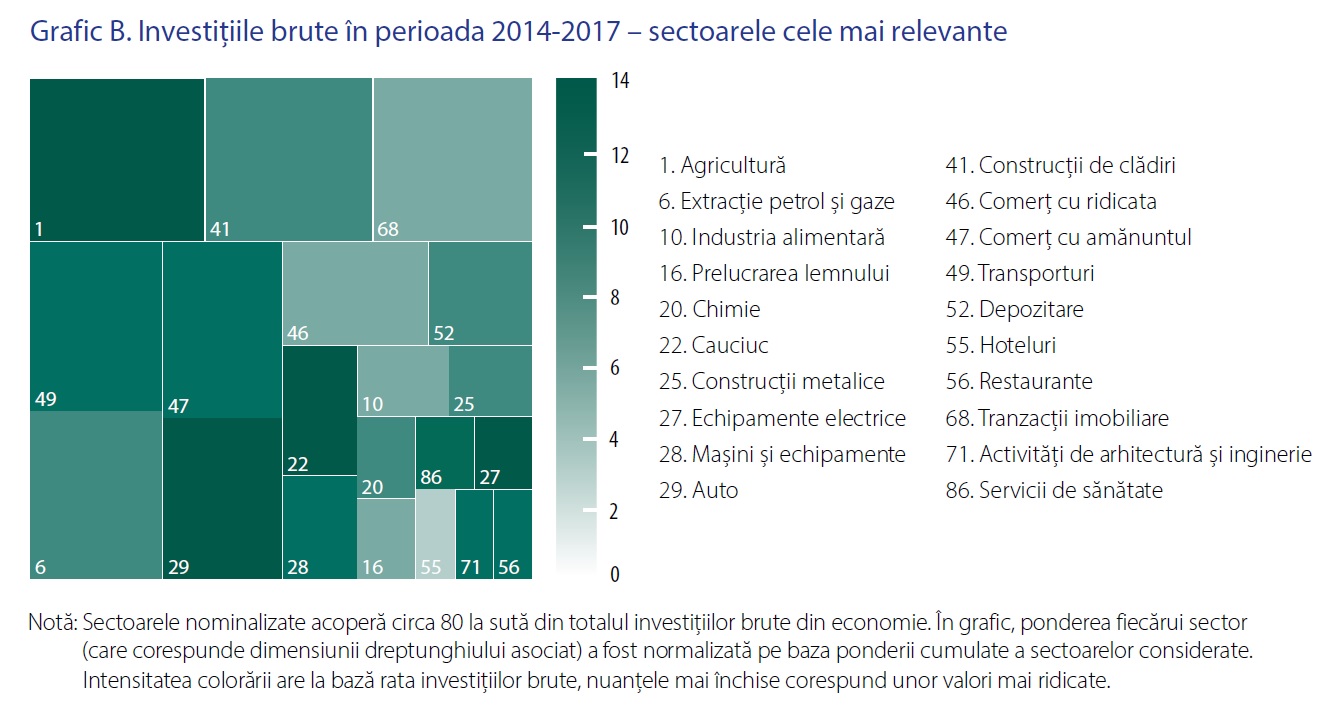

Sectoarele care s-au bucurat în perioada 2014-2017 de cele mai însemnate investiții au fost construcțiile, segmentul agricol și ramurile industriale, dar și sectorul comercial, în timp ce alte domenii au înregistrat ”performanțe mai puțin convingătoare, un exemplu notabil fiind cel al industriei alimentare”, se arată într-o casetă destinată analizei evoluției investițiilor, din cadrul Raportului asupra Inflației publicat luni de BNR.

Sectorul agricol a beneficiat de investiții robuste, antrenate de absorbția fondurilor europene, dar și de prezența pe plan local a unor importanți operatori internaționali, care au urmărit să își amelioreze capacitatea logistică. În perioada 2014-2017, circa 9 la sută din formarea brută de capital fix a economiei a provenit din acest sector.

Sectorul agricol a beneficiat de investiții robuste, antrenate de absorbția fondurilor europene, dar și de prezența pe plan local a unor importanți operatori internaționali, care au urmărit să își amelioreze capacitatea logistică. În perioada 2014-2017, circa 9 la sută din formarea brută de capital fix a economiei a provenit din acest sector.

De ce reducerea TVA a crescut retailul și nu industria alimentară

Există totuși industrii unde cererea în creșterea și îmbunătățirea încrederii în economie nu au dus la o creștere a investițiilor, exemplul semnalat fiind cel al industriei alimentare, care cumulează circa 10% din producția industrială a României.

”În pofida spațiului creat de stimulii fiscali semnificativi (inclusiv măsura adresată direct segmentului, de extindere a cotei reduse a TVA pentru toate alimentele din luna iunie 2015), aceasta a înregistrat un avans modest al ratei investițiilor (de 1-2 puncte procentuale), până la circa 5 la sută în medie pe an în perioada 2016-2017 în cazul investițiilor brute, respectiv 1,4 la sută în cazul celor nete”, reiese din analiza băncii centrale.

Evoluția contrastează puternic cu cea din comerțul cu amănuntul, unde rata investițiilor brute aproape s-a triplat, de la 4% în anul 2014 la 11% în anul 2017 (în timp ce rata investițiilor nete s-a majorat de la 3% în 2014 până la 7% în 2017).

Astfel, sector comercial a ajuns să cumuleze în anul 2017 aproximativ 16% din investițiile autohtone.

”Diferențele în planul activității investiționale dintre sectorul alimentar și cel comercial, ambele beneficiare ale unui context favorabil al cererii în ultimii ani, ilustrează în ultimă instanță efectul poziției competitive precare a primului domeniu amintit. Eroziunea competitivității a acționat în defavoarea prezenței investitorilor străini și a unei accelerări mai ferme a dinamicii veniturilor, reflectate mai departe într-o activitate investițională mai puțin alertă decât ar fi fost de așteptat, care nu oferă fundamente solide pentru o redresare a sectorului în perioada următoare”, este explicația analiștilor BNR.

Cum se iau deciziile de investire

Analiza BNR evidențiază importanța anticipațiilor companiilor privind evoluția cererii în demararea procesului investițional.

Dacă o firmă prevede condiții favorabile în următoarea perioadă, probabilitatea acesteia de a se plasa în regimul de acumulare a capitalului se majorează cu 4,3 puncte procentuale în cazul investițiilor brute (2,5 p.p. în cazul investițiilor nete).

(Citiți și: ””Banchetul de Centenar s-a terminat – urmează nota de plată”: Sumarul numărului 99 al CRONICILOR Curs de Guvernare”)

Pe de altă parte, o creștere a incertitudinii din economie estompează avântul investițiilor. Un ciclul economic mai volatil afectează cu precădere firmele mici și medii. În cazul firmelor de dimensiuni mari, efectul incertitudinii este mai restrâns, o posibilă explicație fiind dată de faptul că acestea au capacitatea de a formula anticipații mai precise în pofida unei plaje ample de variație a așteptărilor.

În același timp, ”investițiile firmelor tinere par mai expuse la amplificarea incertitudinii, în timp ce pentru operatorii cu cel puțin 13 ani de activitate, efectul are chiar semn contrar – probabil, aceștia, ca urmare a experienței acumulate, sunt mai capabili să fructifice oportunitățile de investiții apărute într-un mediu incert”, se arată în documentul citat.

Odată cu înaintarea în vârstă a firmelor, activitatea investițională se diminuează – majorarea cu un an a vârstei micșorează probabilitatea de a investi cu 0,6 pp pentru acumulările brute de capital și cu 0,1 pp în cazul celor nete.

Totodată, șansa de a realiza investiții (nete) se extinde în funcție de dimensiunea firmei (cele mari au o probabilitate cu circa 25 pp mai ridicată comparativ cu firmele micro), iar angajarea în operațiuni cu exteriorul favorizează acumulările de capital (probabilitate în medie cu circa 2 pp mai mare).

Investițiile străine directe din sector sunt, de asemenea, relevante pentru încurajarea formării brute de capital fix. Acest lucru este cel mai bine ilustrat de evoluția investițiilor din industria alimentară, respectiv din comerț.

În 2017, ponderea stocului de ISD în stocul brut de capital din retail era de 42$, față de doar 23% în industria alimentară. Lipsa de concurență a descurajat investițiile din industria alimentară, companiile străine limitându-se la a capta ”beneficiile care decurs din avansul de cerere doar prin exporturi către economia autohtonă”, nu și prin investiții în acest sector.

Comparații cu Ungaria, Cehia, Polonia

Investițiile autohtone nu par a fi dezavantajate de profitabilitatea firmelor, care este comparabilă, în linii mari, cu cea specifică celorlalte state din grupul urmărit.

De exemplu, în 2015 profitabilitatea raportată la valoarea activelor era de aproape 8 la sută în România, în timp ce în Ungaria, Cehia și Polonia aceasta era ușor mai redusă.

În schimb, dimensiunea firmelor (în funcție de personal) pare a avantaja ușor investițiile din Cehia și din Polonia. În Cehia, în 2015, o companie avea în medie 42 de angajați, în Polonia – 44, în vreme ce în România doar 38, iar în Ungaria – 37.

”Economia autohtonă este poziționată mai puțin favorabil și din perspectiva îndatorării firmelor, care, în pofida tendinței descrescătoare observate, se plasează în general peste valorile din celelalte trei state (ceea ce sugerează în același timp un nivel prea redus al capitalului propriu), dar și din perspectiva investițiilor străine directe, Cehia, Polonia sau Ungaria profilându-se drept destinații mai atractive”, se arată în studiu.