Deciziile Băncii Naționale a României (BNR) au liniștit pentru moment piața, deşi dobânzile rămân pe o tendinţă solidă de creştere.

Deciziile Băncii Naționale a României (BNR) au liniștit pentru moment piața, deşi dobânzile rămân pe o tendinţă solidă de creştere.

Ratele medii ale dobânzilor interbancare (ROBOR) au scăzut miercuri, numai marginal, cum era şi normal, pentru doar a doua zi după decizii.

Problemele tendinţei de creştere nu se pot rezolva doar într-o zi, iar evoluţiile următoare depind tocmai de diferenţa dintre normal şi necesar, făcută în evaluările operatorilor de pe piaţă, potrivit analiştilor consultaţi de Cursdeguvernare.

Ţinta – răspunsul la întrebarea: Dobânzile sau cursul de schimb?

Părerile sunt împărțite. Una dintre sursele dezechilibrelor de pe piaţă pare să fie „obsesia istorică a românilor, și implicit și a BNR, pentru cursul de schimb. În piețele financiare ortodoxe, băncile centrale cultivă stabilitatea dobânzilor, ancorându-le în dobânzile-cheie, și permit volatilitate cursului”, aminteşte economistul Radu Crăciun, într-un articol pe blogul său.

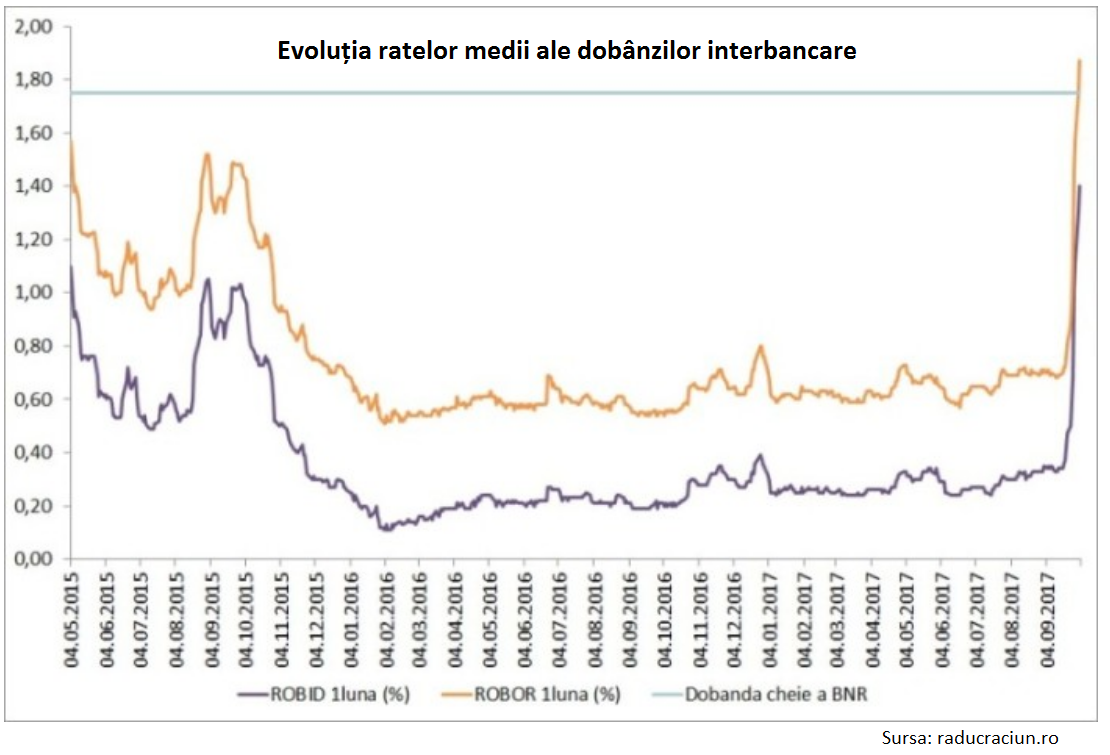

„BNR însă a procedat în mod constant pe dos. A permis volatilitatea dobânzilor pentru a cultiva stabilitatea cursului. Asta a făcut ca dobânda-cheie să devină pur decorativă. Nu mai era o ancoră”, spune Radu Crăciun.

Şi într-adevăr, nu numai ratele ROBOR, de fapt media dobânzilor la care băncile îşi oferă lei unele altora, ci şi ratele ROBID (media, mai mică, a dobânzilor la care băncile cer lei unele altora), au fost mai bine de un an până acum două săptămâni de 3 – 4 ori mai mici decât rate de politică monetară a BNR (1,75%), în jurul căreia ar fi trebuit să se învârte, în mod normal, potrivit manualelor.

„Într-o piață monetară normală, cele două dobânzi, ROBOR și ROBID, ar fi trebuit să se găsească în preajma dobânzii-cheie, care este “cheie” tocmai pentru că ar trebui să fie o ancoră pentru dobânzile de pe piața interbancară.

Acum, pentru că dobânzile pe piaţa interbancară au ajuns la niveluri normale, rămâne de văzut dacă şi după care condiţii îşi vor continua comportamentul .

Ce urmează

Ratele interbancare ROBID (pe nedrept nebăgate în seamă, pentru că nu de ele depind creditele) au scăzut, miercuri, mai mult decât ratele ROBOR, răspunzând astfel la măsurile de marţi ale BNR de creştere a lichidităţii pe piaţă.

Stabilizarea dobânzilor nu poate avea loc, însă, în afara nivelurilor normale în raport cu ancora dobânzii de politică monetară a BNR, la care băncile ar trebui să se refinanţeze în mod normal de la aceasta.

„Constat că ratele ROBOR tind pe termen scurt să se ancoreze de nivelul ratei de politică monetară. Pe medie piaţa nu ar trebui să se ducă mai sus. Operaţiunea repo de ieri (marţi, n.r.) a fost o ofertă bună de pe piaţă şi lichiditatea pieţei are perspectiva de a se îmbunătăţi pe termen scurt prin plăţile regulate pe care urmează să le facă MFP”, a declarat, pentru Cursdeguvernare, Horia Braun, economistul şef al BCR.

Scăderea ROBOR de miercuri a fost marginală și pentru că a ținut seama şi de „premiumul de maturitate destul de mic la care a fost făcută marţi operațiunea repo (a BNR), pe o săptămână, la dobânda de politică monetară de 1,75%”, spune şi Ciprian Dascălu, econmistul şef al ING Bank România.

„Evoluția viitoare va ține seama și de execuția bugetară. Ministerul Finanţelor strânge bani în contul său şi urmează să-i cheltuie, până la sfârşitul anului, introducând astfel lichidităţi în piaţă. Dacă, astfel, lichiditatea se va echilibra pe piaţă, ajungând chiar la un surplus, vom vedea probabil cotaţii echilibrate”, adaugă Ciprian Dascălu.

Creşterea accelerată din ultimele două săptămâni i-a surprins, însă, pe mulţi operatori de pe piaţă şi „va trebui ca surplusul de lichiditate să se menţină, astfel ca aceștia să se obişnuiască şi să fie mai puţin susceptibili, după deficitul înregistrat în ultima perioadă”, atrage atenția economistul şef al ING.

„Rămâne de văzut ce va decide BNR în şedinţa e politică montară din noiembrie. Înţelegerea mea este că va continua să îngusteze coridorul dintre dobânzile la facilităţile de depozit, respectiv de credit, probabil crescând pe cea dintâi la 0,75%”, spune Horia Braun.

Şi, pe termen mai lung, „întrebarea validă este dacă şi când va creşte rata de politică monetară, în funcţie de evoluţia inflaţiei şi de condiţiile de pe pieţele globale”, adaugă economistul șef al BCR.

Problemele pe care le are depanat BNR

În schimb, problemele BNR cresc. Guvernatorul BNR, Mugur Isărescu, a reamintit, marți, după ședința de politică monetară, că „creșterea dobânzilor este inevitabilă”.

Cât privește eventualele presiuni (implicit politice), Mugur Isărescu a ținut să se arate liniștit: „Noi rezistăm. Avem o lege clară, nu vă faceți griji cu presiunile. Mă vedeți chiar așa de ușor de presat?”, s-a întrebat retoric guvernatorul.

Presiunile cele mai importante sunt, totuși, de politică financiară fundamentală și privesc tocmai echilibrul dintre grija BNR pentru cursul care poate produce inflație și grija pentru dobânzile care depind de inflație.

Atâta vreme cât ponderea creditelor în euro era mare, protecția cursurlui de volatilitate „putea fi oarecum justificată. Însă odată cu mutarea populației de pe creditele în euro către cele în lei, BNR ar fi trebuit să își schimbe prioritățile și să ancoreze dobânzile în lei în dobânda de politică monetară. Nu a făcut-o și acesta este motivul pentru care acum este acuzată în mod eronat pentru creșterea ROBOR-ului”, spune Radu Crăciun.

După ce piața monetară a adus dobânda peste rata de politică monetară a BNR, aceasta poate interveni, dar „vestea proastă pentru unii este că, prin intervențiile sale directe în piață, BNR va putea doar să împiedice creșterea peste 1,75%”, mai precis: peste rata de politică monetară.

Iar rata de politică monetară va crește cel mai târziu în prima parte a anului viitor, ceea ce va duce mai sus și dobânzile, potrivit tuturor analiștilor.

„Rămâne de văzut ce va decide BNR în şedinţa e politică montară din noiembrie. Înţelegerea mea este că va continua să îngusteze coridorul dintre dobânzile la facilităţile de depozit, respectiv de credit, probabil crescând pe cea dintâi la 0,75%”, crede Horia Braun.

Şi, pe termen mai lung, „întrebarea validă este dacă şi când va creşte rata de politică monetară, în funcţie de evoluţia inflaţiei şi de condiţiile de pe pieţele globale”, mai spune economistul șef al BCR.

Păstrarea dobânzilor la nivel cât mai scăzut „s-ar putea realiza doar indirect, prin eliberarea unei părți din rezervele pe care băncile le țin la BNR. Ceea ce ar însemna un plus de lichiditate în piața monetară. Dar în condițiile în care inflația dă semnale clare de creștere susținută, orice bancă centrală își ascute armele”, spune Radu Crăciun.

„Și asta este ceea ce ar fi normal să facă și BNR”, conchide economistul citat.

Pe de altă parte, o altă întrebare este: își va ajusta BNR politica, lăsând cursul într-o flotare mai puțin controlată?

Aprecierea leului din ultimele trei zile spune că pe piață s-au vândut suficiente cantități de valută, inclusiv de marii speculatori globali atrași de noul curs al dobânii la leu și în ciuda creșterii cantității de lei.

Leul s-a apreciat cu jumătate de procent, până la 4,5772 lei / euro miercuri (media BNR). Pe piața interbancară, aprecierea este mai mică.

La fiecare clik, site-ul BNR își întâmpină cititorii cu deviza: „Obiectivul fundamental al BNR este asigurarea și menținerea stabilităţii preţurilor”.