România va întregistra cea mai mare creștere din Europa Centrală și de Est (ECE) din 2019 a randamentelor la titlurile de stat cu scadenţa de 10 ani, din cauza efectelor adverse ale „Ordonanţei Teodorovici”.

România va întregistra cea mai mare creștere din Europa Centrală și de Est (ECE) din 2019 a randamentelor la titlurile de stat cu scadenţa de 10 ani, din cauza efectelor adverse ale „Ordonanţei Teodorovici”.

Perspectiva este agravată de faptul că marii cumpărători locali de titluri de stat româneşti nu vor fi dispuşi să-şi mărească deţinerile, fie din cauza taxei pe active (băncile), fie din cauza altor constrângeri severe (fondurile de pensii private), potrivit unui raport al Erste Group Research (EGR).

Toate guvernele din regiune urmează să se confrunte cu scumpirea banilor pe care vor să-i împrumute prin vânzare de titluri de stat.

Spre deosebire de restul regiunii, însă, în România, „Guvernul se luptă să repare evoluţia fiscală negativă, iar recentele măsuri ar putea avea efecte adverse asupra cererii de titluri de stat pe termen lung”, scriu analiştii de la EGR.

Semnalul randamentului

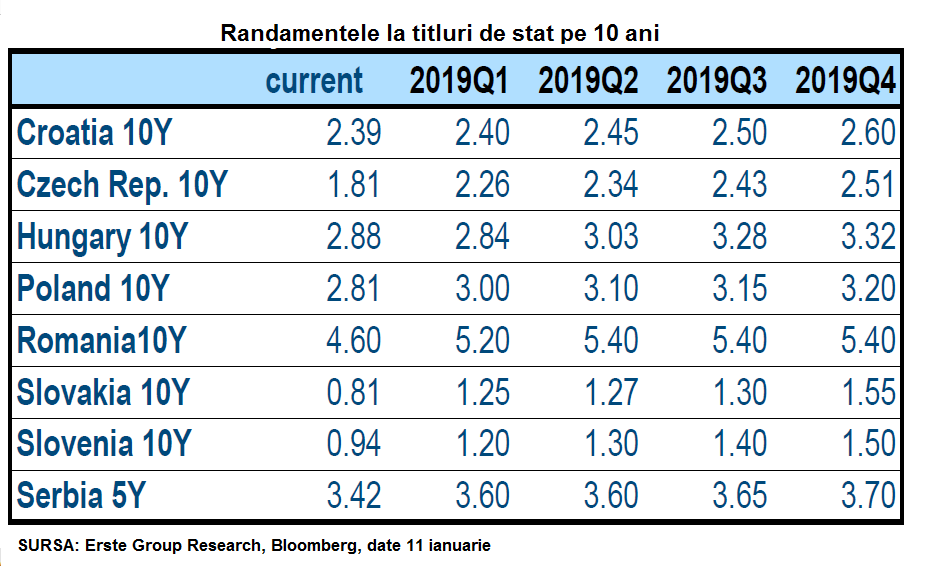

Ca urmare, România ar putea înregistra, în 2019, cea mai mare creștere a randamentului la titlurile pe 10 ani dintre ţările ECE: 80 de puncte procentuale de bază (pp, sutimi de procent), în vreme ce scumpirea medie din regiune ar putea fi de 50 pp.

România deja se împrumută la costurile cele mai mari din regiune: la randamente de 4,60% pentru ttilruile pe 10 ani, faţă de 3,42% – Serbia, sau 1,81% – Cehia.

Creşterea randamentului la obligaţiuni (raportul dintre dobânda şi preţul acestora) este efectul amplificării neîncrederii pieţei în emitentul titlurilor, manifestată prin vânzarea acestora, respectiv prin scăderea preţului lor.

România – excepţia negativă

„Cu excepţia României, toate ţările ECE ar urma să-şi menţină în siguranţă deficitul bugetar sub pragul de 3% din PIB, în 2019”, spune raportul citat.

Totodată, România nu intră nici în silogismul valabil în restul regiunii, unde estimările costului împrumuturilor nu sunt agravate de semnalele date de creşterea economică, inflaţie şi, – din nou – performanţa fiscală.

„Pentru România situaţia este mai complexă. Am schimbat perspectiva de politică monetară a BNR şi ne aşteptăm ca rata de referinţă să rămână nemodificată în tot anul 2019, din două motive:

- economia va plăti costul politicii fiscale pro-ciclice a Guvernului (reducerile de taxe din ultimi doi an., n.r.). Mult întârziata consolidare (înăsprire) fiscală va fi mult mai dureroasă și, probabil, mai puțin eficientă.

- transmisia politicii monetare va fi paralizată sau cel puțin mai ineficientă, în condițiile noilor măsuri neconvenționale de pedepsire a băncilor printr-o taxă legată de pragul ROBOR de 2%”, spune raportul citat.

Mecanismul nefast

Cu alte cuvinte, noile taxe vor împovăra economia, iar instrumentele Băncii Naționale nu vor mai funcționa, pentru că o taxă deja impune plafonarea dobânzii sub rata BNR de politică monetară

Astfel că, deși rata dobânzii de referință va rămâne neschimbată, „reducerea cererii de titluri de stat a instituțiilor financiare (bănci și fonduri de pensii) ar putea avea ca rezultat accentuarea creșterii randamentelor”, mai spune raportul EGR.

Altfel spus, emitentul – Ministerul Finanțelor va trebui să promită sau să accepte dobânzi mai mari pentru a-și vinde titlurile.

În rest, tabloul necesarului brut de finanțare arată o relativă siguranță în cele mai multe țări ale regiunii. Ungaria, de pildă, nu ar mai avea de ce să se confrunte cu o nevoie la fel de mare ca anul trecut de prefinanțare a proiectelor din fonduri europene.

În așteptarea bugetului

Estmările de mai sus privind creșterea randamentelor nu încorporează efectele Ordonanței 114, care este de natură să reducă apetitul instituțiilor financiare românești pentru titlurile de stat ale Guvernului .

„Aşteptăm să vedem bugetul de stat votat în Parlament (nu este cunoscut, încă, nici proiectul, n.r.). Credem însă că randmanetele pe termen lung vor creşte abrupt dacă măsurile nu vor fi ajustate”, scrie Eugen Şinca, analistul senior de la BCR, în raportul Erste Group Research (EGR).

Cererea în scădere pentru titlurile de stat româneşti

Mai mult, „este cert că, dacă sunt implementate măsurile fiscale într-o manieră neprietenoasă, crerea pentru titlurile de stat locale va fi afectată”, chiar dacă detaliile tehnice ale măsurilor controversate din ordonanță nu sunt cunoscute.

Cererea băncilor de titluri de stat a contat pentru 23% din creşterea volumului de titluri de stat de pe piaţă în ultimele 12 luni până în septembrie 2018.

Fondurile de pensii, a căror activitate este de asemeni afectată dur de ordonanţă, sunt responsabile de 50% din aceeaşi creştere de volum.

Puţine soluţii

Mecanismul explicat de raportul EGR nu arată perspective favorabile şi nici nu oferă multe soluţii.

Dacă cererea locală de titluri slăbeşte, guvernul va deveni tot mai dependent de investitorii străini.

În cazul în care condiţiile de piaţă devin ostile, BNR ar putea furniza lichiditate, iar Ministerul de Finanţe s-ar putea concentra pe emisiunile de titluri pe termen scurt.

Totuşi, „rămâne de văzut unde se va întâlni cererea cu oferta de titluri pe termen scurt. Investitorii străini nu au mare apetit pentru randamentele acestora”.

Şi „băncile locale se vor gândi de două ori înainte să-şi mărească bilanţurile, dacă vor fi obligaţi să plătească taxe mari pe activele lor”, conchide analistul citat.