Comisia Europeană va realiza, până în martie, un raport cu privire la propunerea înaintată de Cehia la Consiliul ECOFIN de vineri, 15 ianuarie, de a li se permite lansarea unui proiect-pilot de aplicare a unui sistem generalizat de taxare inversă pentru TVA.

Comisia Europeană va realiza, până în martie, un raport cu privire la propunerea înaintată de Cehia la Consiliul ECOFIN de vineri, 15 ianuarie, de a li se permite lansarea unui proiect-pilot de aplicare a unui sistem generalizat de taxare inversă pentru TVA.

La ora actuală, taxarea inversă este folosită, ca excepţie, pentru anumite produse şi servicii considerate a fi susceptibile fraudelor fiscale, precum şi în relaţiile intra-comunitare dintre statele membre UE.

Oficial, România susţine proiectul cehilor şi deşi autorităţile şi-ar dori implementarea sistemului ce ar putea duce la eliminarea fraudelor de tip „carusel”, autorităţile române au ales să nu se înscrie în proiectul-pilot pentru a nu-l compromite.

Sistemul de administrare fiscală din România nu este pregătit, la ora actuală, pentru implementarea taxării inverse, dar iniţiativa cehilor ar trebui să determine o mobilizare a autorităţilor fiscale, astfel încât România să fie gata pentru adoptarea sistemului, în situaţia în care proiectul-pilot al Cehiei primeşte unda verde şi are rezultatele scontate, a declarat pentru cursdeguvernare.ro secretarul de stat Gabriel Biriş.

„Noi am avut o discuţie cu delegaţia cehă. Doamna Dragu (Anca Dragu, ministrul Finanţelor Publice, n.r.) a exprimat susţinerea necondiţionată pentru proiectul lor pilot ceea ce până acum nu s-a întâmplat. În discuţia dintre noi şi cehi a rămas că vom colabora pentru susţinerea ţintei lor. Noi nu suntem în stare… noi acum dacă am zice că vrem şi noi, nu avem cum şi le-am pune şi lor în pericol acţiunea. Se doreşte izolarea pilotului. Acesta este motivul pentru care, deşi ne-am dori, nici măcar nu am exprimat ideea, pentru că suntem complet nepregătiţi„, a explicat Gabriel Biriş, secretar de stat în cadrul Ministerului Finanţelor Publice (MFP)

Biriş este de părere că proiectul ar putea fi aprobat deoarece se bucură de susţinerea fără echivoc a Germaniei care a propus în trecut, alături de Austria, un proiect similar. Acesta a primit avizul UE, însă a picat deoarece Austria, statul care ar fi trebuit să implementeze programul-pilot, nu a fost pregătită tehnic până la data expirării aprobării, în 2008.

Cehia susţine că mecanismele tehnice de la nivelul administraţiei sale fiscale sunt operaţionale. Casele de marcat din Cehia au memorie electronică şi comunică în real time cu serverere Fiscului. De asemenea, este pus la punct un sistem de administrare a emiterii de facturi în business to business (B2B) în aşa fel încât vânzătorii şi cumpărătorii să comunice online.

„Cehii cred că acum sunt în stare să emită singuri deconturile, să trimită ANAF-ul deconturi de TVA automatizat. Au implementat sisteme informatice ultra-moderne„, a precizat Biriş care a avut o întrevede cu delegaţia cehă.

Avantajele taxării inverse

Susţinătorii taxării inverse sunt de părere că sistemul ar putea duce la eliminarea fraudelor de tip „carusel”, estimate a fi responsabile pentru jumătatea din evaziunea fiscală (pe zona de TVA) de la nivel european.

„Total gap de TVA la noi (diferenţa dintre ce ar trebui să încasăm şi ce încasăm efectiv, n.r.) este în jur de 9 miliarde de euro pe an, conform studiilor UE, iar estimarea mea este că noi, de când am aderat, am pierdut şi pierdem în continuare 3-4 miliarde minimum de euro pe an numai din tipul acesta de fraudă”, a explicat Gabriel Biriş.

La ora actuală, la nivel european coexistă două sisteme diferite de taxare: cel invers practicat pentru schimburile intra-comunitare şi cel al plăţilor fracţionare aplicat de toate statele membre (în multe state membre, inclusiv în România, există şi excepţii pe anumite segmente cu risc de evaziune pentru care se practică taxarea inversă).

Biriş susţine că aplicarea sistemului de taxare inversă ar elibera importante resurse ale ANAF-ului, ar „scoate” din ecuaţie banii care pot fi furaţi din sistem (prin rambursările de TVA) şi ar muta tot riscul de evaziune la finele lanţului, în retail, care este „la vedere”.

Cel puţin jumătate din forţa de control a ANAF-ului, inspectorii fiscali, în loc să se ocupe de prevenţie, de îndrumare, de controale acolo unde e nevoie de astfel de controale, inclusiv pe preţuri de transfer, noi ce facem, îi ţinem ca să lucreze pe rambursări de TVA care nici rambursările de TVA nu ar mai fi necesare dacă am avea taxare inversă. Este o soluţie care încă are rezistenţă din partea unor state cărora le e teamă de o schimbare majoră, dar taxarea inversă este singura soluţie cunoscută care şi rezolvă problema nu doare reduce efectele.

Practic, pe de o parte scoţi banii care pot fi furaţi din sistem. Concentrezi efortul de combatere a evaziunii (la finele lanţului, n.r.) în retail care este vizibil. În anul de graţie 2016, cu informatizare, cu sisteme moderne de analiză de risc este mult mult mai uşor de controlat decât frauda din business şi business pe care noi încercăm să o combatem cum? Cu declaraţia 088, unde încurcăm extraordinar de tare contribuabilii corecţi pentru că le generăm riscuri. Ce faci dacă îţi schimbi un administrator şi la analiza de risc nu îţi mai dă codul de TVA? (…) creştem foarte mult costurile doing business şi îndepărtăm investitori serioşi. (…) În loc să te concentrezi pe informatizarea proprie a ANAF-ului, tu muţi sarcina spre contribuabil, sarcină pe care tu nici nu poţi să o utilizezi eficient, neavând sisteme informatice de analiză de risc„, a comentat Biriş.

Proiectul pilot propus de Cehia

Autoritățile din Cehia fac demersuri pentru implementarea unui proiect pilot de aplicare a sistemului de taxare inversă pentru TVA, la nivelul întregii economii, în vederea evaluării impactului său în ceea ce privește combaterea fraudei fiscale de tip „carusel”.

Ministerul Finanțelor din Cehia sublinia, într-un document publicat la finele lunii noiembrie 2015, că are în vedere impunerea unor condiții care să asigure evitarea unor efecte negative a proiectului asupra sistemului naţional de colectare a TVA-ului și asupra schimburilor comerciale intra-comunitare.

În primul rând, statele membre care doresc să participe la acest proiect pilot trebuie să fie pregătite din punct de vedere tehnic pentru implementarea efectivă a mecanismului, dar și pentru punerea în funcțiune a sistemelor de control – prin introducerea unor declaraţii cu ajutorul cărora să poată fi verificată conformarea fiscală de la finele lanțului de distribuție unde s-ar transfera practic riscul fraudei fiscale.

”Cehia este pregătită să participe la acest proiect pilot având infrastructura IT, declarațiile și legislația națională”, se arată în documentul citat, în care oficialii executivului din Cehia solicită continuarea discuțiilor pe această temă, după ce, la finele anului trecut, Comisia a respins o cerere de aplicare a sistemului de taxare inversă la scală largă.

Legislația europeană și sistemul de fraudăB2B

Mecanismul de taxare inversă este reglementat la nivel european de directiva privind TVA (Directiva 2006/112/EC). Statele membre aplică un sistem de plăţi fracţionate pentru TVA, dar li se oferă posibilitatea de a aplica un sistem de taxare inversă pe anumite segmente, unde există riscuri de fraudă.

Domeniul de aplicare a taxării inverse fost destul de limitat la început. Posibilitatea de a utiliza acest sistem a fost extinsă în 2013, când au fost introduse o serie de articole ca răspuns la apelurile făcute de mai multe state membre. Practic au fost adăugate noi categorii de produse şi servicii la care poate fi aplicat. Ca urmare a acestor evoluții, în ultimii ani, cele două sisteme de colectare a TVA au coexistat, fără ”a se fi observat probleme semnificative”, notează reprezentanții Finanțelor din Cehia.

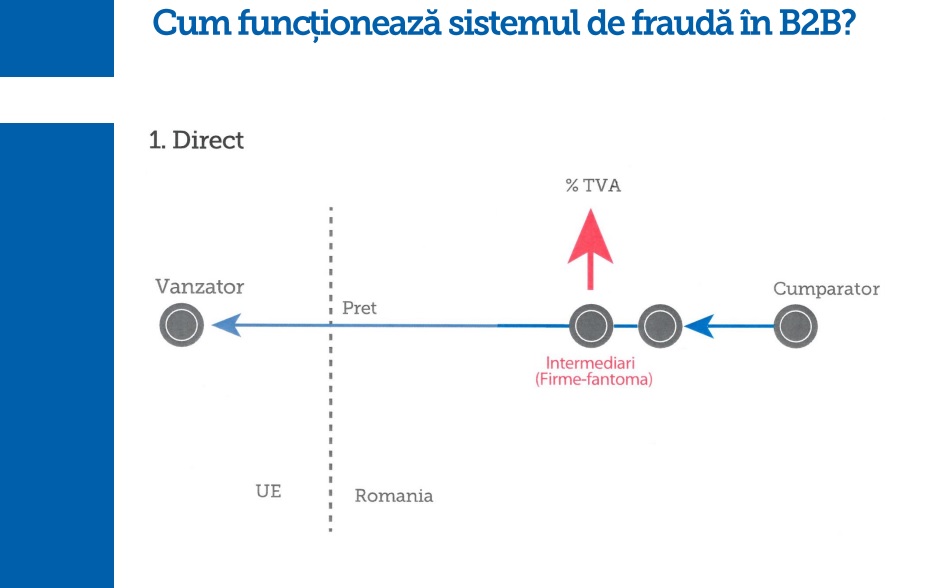

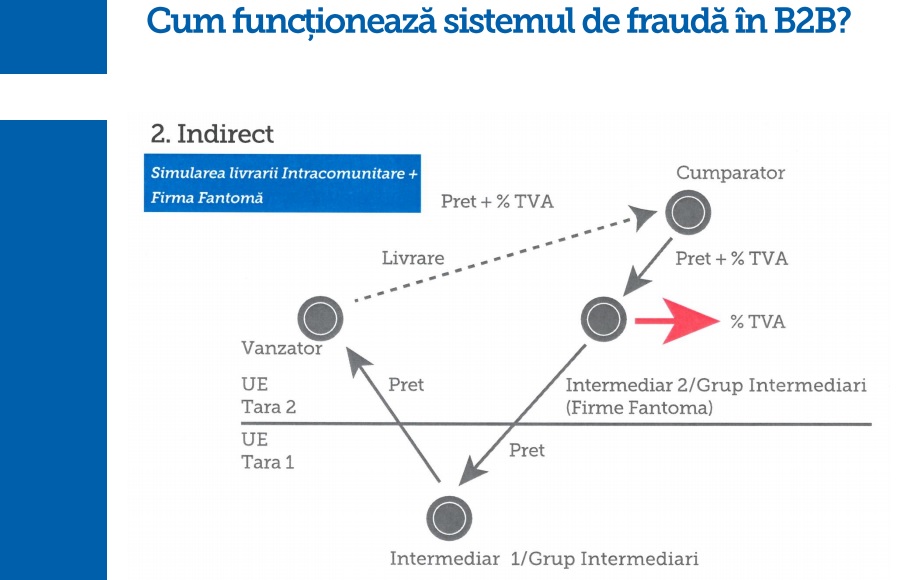

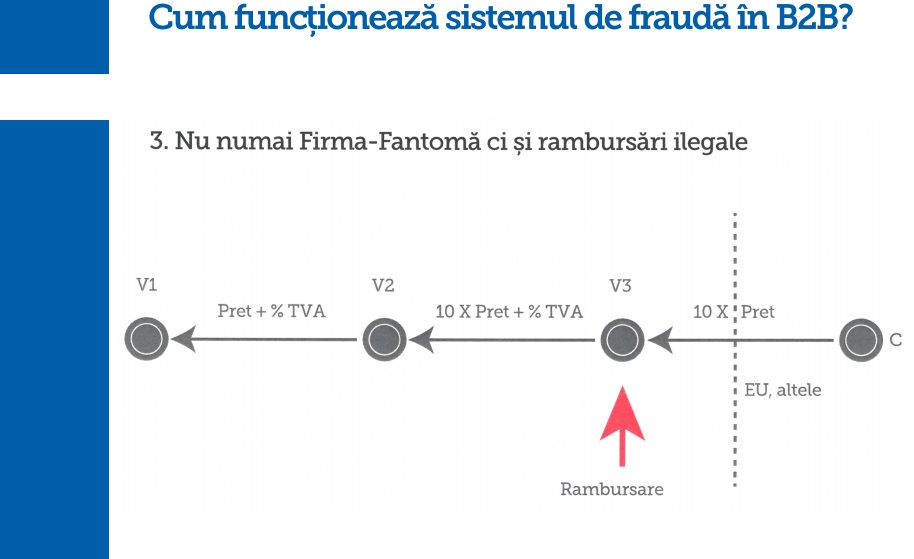

Principalul scop al introducerii taxării inverse este eliminarea dublei pierderi cauzate de fraudele de tip carusel – ”firme fantomă” care facturează TVA-ul de la clienții lor, dar nu îl virează niciodată la bugetul de stat) și rambursările de TVA de care beneficiază clienții firmelor fantomă, cu prejudiciu direct asupra bugetului de stat.

Oficialii cehi arată că odată ce un stat a introdus un astfel de sistem, acesta nu a fost abolit ulterior deoarece ”experiența arată că taxarea inversă funcționează, pur și simplu, ca măsură de combatere a fraudei”.

Poziția Comisiei Europene

Ministrul de Finanţe din Cehia este de părere că măsurile convenționale de combatere a evaziunii nu sunt foarte eficiente în cazul fraudelor de tip carusel. În acest context, Cehia, alături de Austria, Bulgaria și Slovacia au solicitat în iunie 2015 modificarea Directivei TVA astfel încât statelor membre să le fie permisă aplicarea opţională a sistemului de taxare inversă. Cererea a fost respinsă.

Cele patru state au solicitat Consiliului, în temeiul articolului 395 din Directiva TVA, să autorizeze, în urma unei propuneri a Comsiei, o măsură specială de derogare de la articolul 193 din Directiva TVA în ceea ce privește aplicarea procedurii de taxare inversă în legătură cu toate furnizările de bunuri sau de servicii în valoare de peste 10.000 de euro, cu scopul de a combate frauda.

Acest lucru ar fi autorizat statele membre vizate să impună aplicarea procedurii de taxare inversă în orice sector, oricărui tip de bunuri sau servicii doresc, eventual ansamblului economiei naționale. Acest lucru ar modifica în mod fundamental actualul mecanism de plată fracționată, unul dintre principiile fundamentale pe care se întemeiază sistemul actual de TVA.

Comisia a respins cererea deoarece aceasta nu s-a bucurat de susţinerea în unanimitate a statelor membre UE.

”Comisia nu a împărtășit punctul de vedere că taxarea inversă este unul dintre cele mai eficiente mijloace de combatere a fraudelor de tip carusel sau de reducere a evaziunii fiscale și s-a opus oficial cererii pe 28 octombrie 2015”, se arată în document.

“Având în vedere domeniul general de aplicare al măsurii solicitate, principiul fundamental al plății fracționate pe care se bazează sistemul armonizat al TVA ar fi în mod evident afectat. De asemenea, Comisia consideră că orice modificare substanțială a principiilor sistemului TVA ar trebui să fie decisă la nivelul UE în contextul reformei sistemului TVA, și nu prin intermediul unor soluții pur naționale”, a argumentat Comisia.

Legislaţia europeană permite la ora actuală aplicarea facultativă şi temporară a unor mecanisme de taxare inversă în legătură cu furnizarea bunurilor şi serviciilor care prezintă risc de fraudă.

Soluții pentru eliminarea riscului de la finele lanţului

Autorităţile din Cehia arată că sistemul este relativ facil de implementat şi nu implică prea multe modificări. Baza de impozitare, cotele de impozitare, operațiunile impozabile nu se modifică. Singurul lucru care se schimbă este punctul de pe lanț din care este colectat TVA-ul de către administrațiile fiscale.

De asemenea, ei susţin că taxarea inversă menţine neutralitatea fiscală şi că veniturile nu au de ce să scadă. Mai mult, acestea ar putea creşte ca urmare a reducerii fraudelor de tip “carusel” şi ar avea un efect benefic asupra cash-flow-ului companiilor prin eliminarea întârzierilor din sistemul de rambursare al TVA-ului.

”Transferul potențialului de fraudă la sfârșitul lanțului de afaceri poate fi eliminat prin introducerea de noi instrumente care să se bazeze pe tehnologiile moderne și anume obligații de raportare specifice care să permită administrațiilor fiscale să verifice registrele încrucișat, online”, notează autoritățile din Polonia.

România are cel mai scăzut nivel din UE al veniturilor fiscale în PIB

România are cel mai scăzut nivel din Uniunea Europeană în ceea ce privește ponderea veniturilor fiscale în PIB, reiese dintr-un raport publicat vineri de Eurostat.

În 2014, ponderea veniturilor fiscale în PIB, respectiv suma tuturor taxelor, impozitelor și contribuțiilor sociale nete colectate de stat, exprimate ca procent din PIB, a fost de 40% la nivel european, în ușoară creștere față de 2013 (39,9% din PIB).

Taxele, impozitele și contribuțiile sociale colectate în România au reprezentat doar 27,7% din PIB, în creștere cu 0,3 puncte procentuale față de anul precedent, potrivit datelor Eurostat.

Cele mai semnificative avansuri din punct de vedere al nivelului veniturilor fiscale în PIB s-au înregistrat în Danemarca, unde acestea au crescut de la 48,1% în 2013 la 50,8% în 2014.

Cehia se află la polul opus, cu o scădere de 0,7 puncte procentuale, la 34,1% din PIB în 2014.