Continuăm analiza efectelor unei politici monetare laxe – caracterizate printr-o rată real-negativă a dobânzii – întorcându-ne atenţia asupra echilibrului extern. Pentru ţările europene acest echilibru extern pare a fi cel mai bine caracterizat prin finanţarea cu uşurinţă a deficitului de cont curent, sau – ceea ce este echivalent-prin atragerea facilă a economisirii externe.

Continuăm analiza efectelor unei politici monetare laxe – caracterizate printr-o rată real-negativă a dobânzii – întorcându-ne atenţia asupra echilibrului extern. Pentru ţările europene acest echilibru extern pare a fi cel mai bine caracterizat prin finanţarea cu uşurinţă a deficitului de cont curent, sau – ceea ce este echivalent-prin atragerea facilă a economisirii externe.

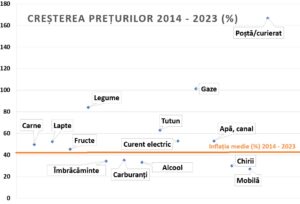

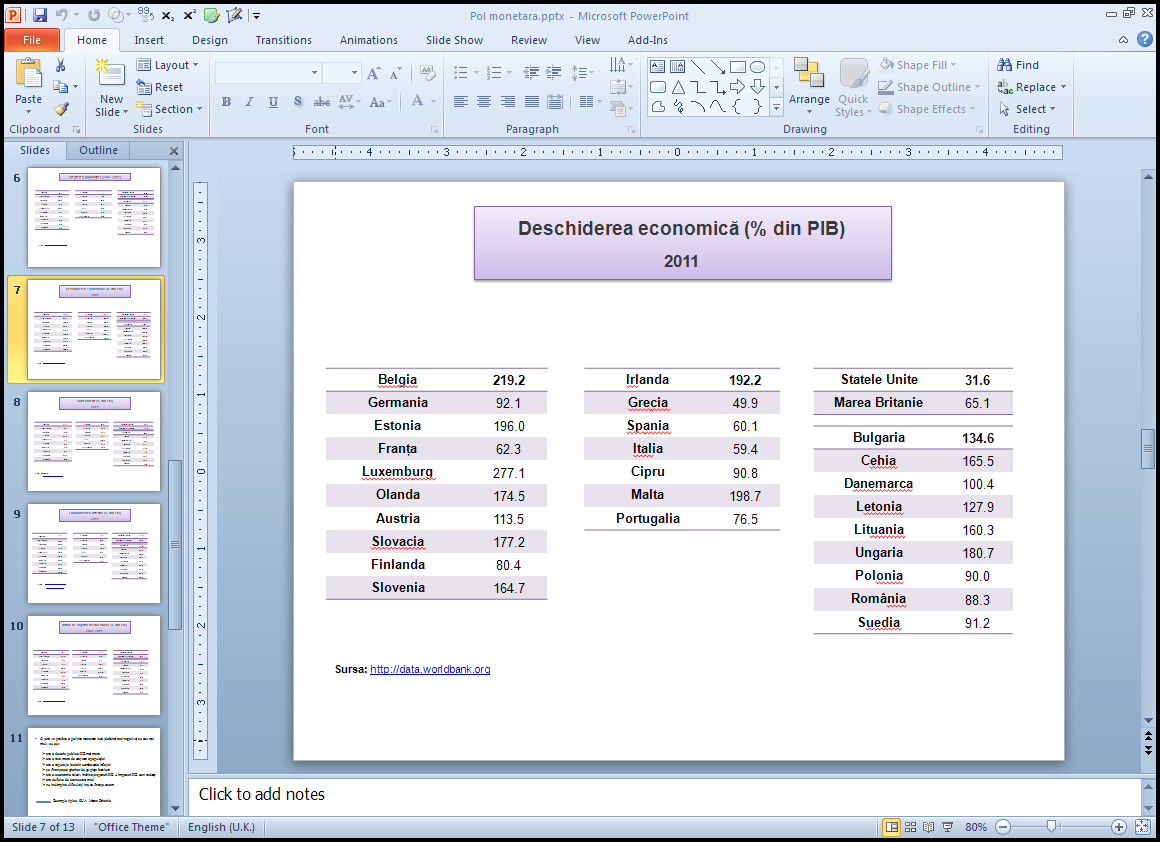

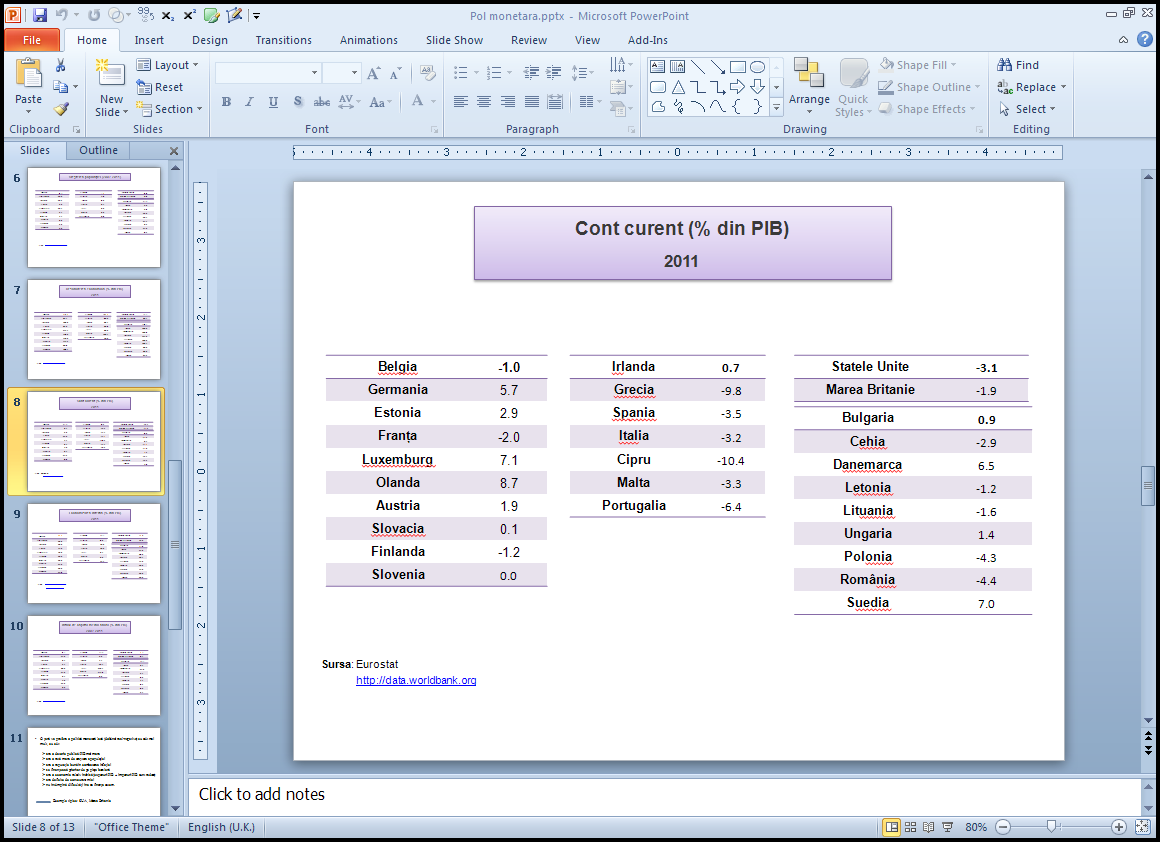

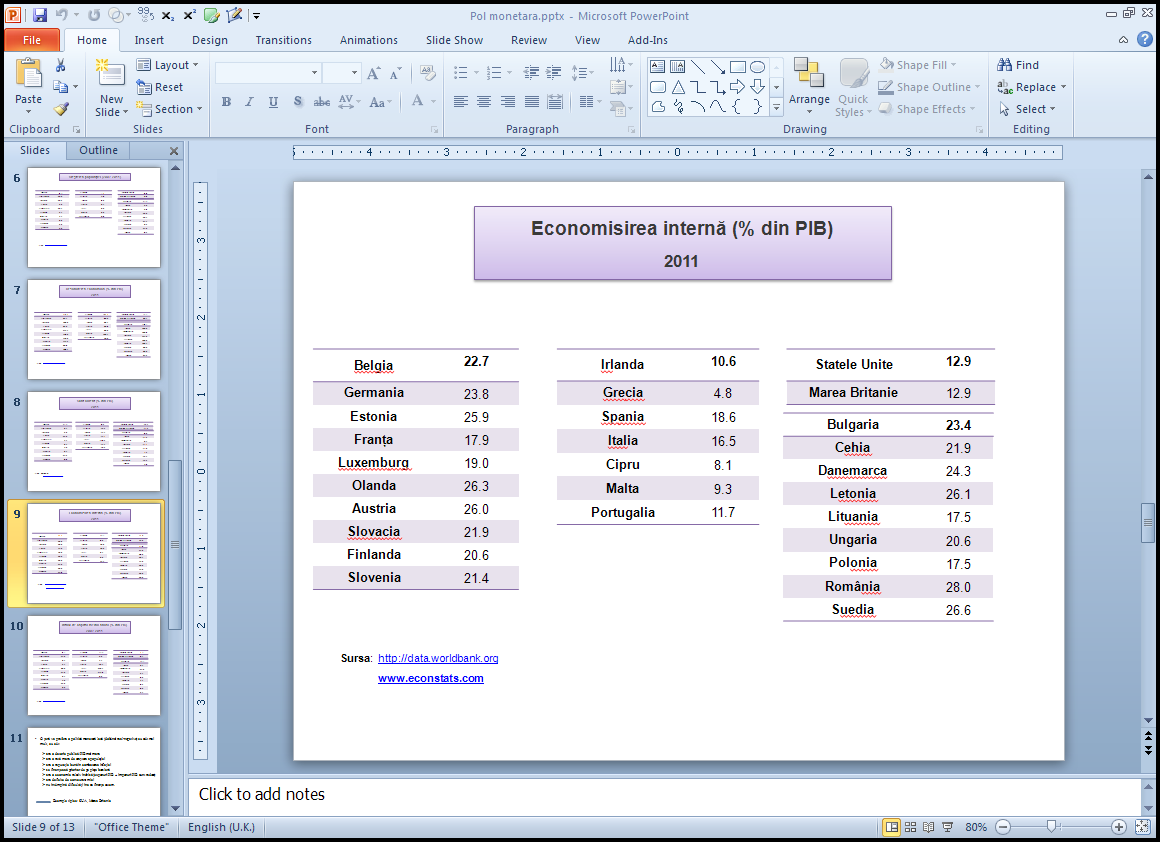

Vom porni de la observaţia conform căreia, ceteris paribus, cu cât o economie este mai închisă/autosuficientă, cu atât şansele cresc ca deficitul de cont curent să fie mai mic şi, pe cale de consecinţă, necesarul de economisire externă care trebuie atras să fie mai mic. Ilustrând pe cazul SUA: economia americană este una dintre cele mai închise (exportul plus importul reprezintă circa 32% din PIB) – vezi Tabelul nr.4; în aceste condiţii, deficitul de cont curent, de 3,1% din PIB nu are cum să fie foarte mare – vezi Tabelul nr.5; economisirea externă este atrasă cu uşurinţă – vezi Tabelul nr.7, chiar dacă economisirea internă este una din cele mai reduse din lume – vezi Tabelul nr.6). Într-adevăr, indiferent dacă ratele dobânzii sunt pozitive sau negative, dacă economia performează sau nu, dacă Congresul legislează sau nu, dacă ţara este lovită de uragane sau nu, SUA nu au nici o problemă în a atrage economisirea externă. De ce s-ar preocupa, în acest caz, să ofere rate remuneratorii al dobânzii?

Să contrastăm cele de mai sus cu cazul României: având o economie mică şi relativ deschisă (exportul plus importul reprezentând circa 88% din PIB) şi având un deficit de cont curent semnificativ (4,4 % din PIB în 2011), România, în pofida unei economisiri interne de peste 25% din PIB, are nevoie vitală de a atrage finanţare externă. Or, dintr-o multitudine de cauze, acesta este dificil de atras. Una din condiţiile pentru a face România atractivă pentru finanţarea externă este aceea de a avea dobânzi real-pozitive, adică o remunerare corespunzătoare a depozitelor bancare.

Încă şi mai acut se pun problemele în statele din Sudul Eurozonei, unde deficitele externe sunt mari (Cipru – 10,4% din PIB, Grecia – 9,8% din PIB, Portugalia – 6,4% din PIB), economisirea internă este insuficientă (Grecia 4,8% din PIB, Cipru 8,1% din PIB, Portugalia 11,7% din PIB), iar influxurile de capital extern, deşi vitale, sunt aproape inexistente – vezi Tabelul nr.7. Pentru aceste ţări, practicarea de dobânzi real-negative, în stil SUA, nu poate decât să le scadă atractivitatea în ochii finanţatorilor externi.

Al doilea set de probleme legat de echilibrul extern, dar şi de structura financiară a economiilor, este cel referitor la stimularea sectorului bancar vis-a-vis de stimularea pieţelor de capital. SUA îţi obţin circa 75% din necesităţile de finanţare ale economiei de pe piaţa de capital şi numai 25% din sectorul bancar. În Europa, proporţia este inversă (iar în România, sectorul bancar asigură 92% din necesarul de finanţare). O scădere a dobânzii de politică monetară nu deranjează SUA, deoarece dacă băncile comerciale o preiau şi fac neatractive pentru public depozitele bancare, devin automat mai atractive plasamentele alternative, precum piaţa de capital , bursa de mărfuri, piaţa imobiliară etc. De altfel, unul din scopurile declarate ale Fed-ului american pare să fie fost stimularea acestor sectoare, chiar şi în detrimentul sectorului bancar. Că din aceste stimulente se pot naşte foarte uşor noi bule speculative (bubbles) în SUA şi în lume nu pare să fi preocupat prea mult autorităţile americane.

Din contră, în ţări precum România, dacă piaţa bancară este defavorizată în termeni relativi, investitorii nu prea au alternative viabile în care să-şi transfere banii, cu excepţia unor activităţi puternic speculative. La fel stau lucrurile în majoritatea ţărilor europene.

Făcând bilanţul celor de mai sus, putem conchide că:

1. O ţară va prefera o politică monetară laxă (dobânzi real-negative) cu atât mai mult, cu cât:

– are o datorie publică/PIB mai mare

– are o rată mai mare de creştere a populaţiei

– are o reputaţie mai bună în combaterea inflaţiei

– se finanţează prioritar de pe piaţa bursieră

– are o economie relativ închisă (exporturi/PIB+importuri/PIB reduse)

– are deficite de cont curent mai mici

– nu întâmpină dificultăţi în a atrage finanţare externă.

Exemple clare pentru această tipologie: SUA,Marea Britanie. Contra-exemple clare: România, Polonia. Pentru aceste din urmă ţări, echilibrul intern şi echilibrul extern sunt mai bine servite de practicarea unor politici monetare ortodoxe, cu rate real-pozitive ale dobânzii.

2. O discuţie interesantă o comportă statele din flancul sudic al Eurozonei. Aşa după cum am văzut, pentru acestea este vital să aibă rate scăzute ale dobânzii (pentru a-şi reduce datoria publică/PIB, dar şi datorită natalităţii crescute), dar în acelaşi timp au nevoie de rate înalte ale dobânzii (pentru a atrage finanţare externă şi pentru a nu mai permite dezvoltarea unor bule speculative). Cum să iasă din această dilemă? În mod paradoxal, răspunsul este că aceste state trăiesc astăzi în cea mai bună dintre lumile posibile: pe de o parte, primesc finanţări ieftine prin intermediul BCE şi al organismelor financiare internaţionale, la dobânzi care le permit reducerea datoriei publice/PIB; pe de altă parte, primesc finanţări scumpe de la pieţele de capital, care le obligă să investească eficient să nu permita dezvoltarea unor noi bule speculative. Implicaţia este că aceste state trebuie sa facă orice pentru a rămâne în Eurozonă, întrucât ieşirea le-ar condamna la rate exorbitante ale dobânzilor, care le-ar agrava extrem de mult situaţia datoriei publice.

3. Argumentaţia prezentată arată – sperăm noi, convingător – că tratamentele similare nu se pot aplica la pacienţi fundamental diferiţi. Astfel, ceea ce pare a fi optim în cazul SUA sau Marii Britanii (o dobândă real-negativă) poate fi total contraindicat în cazul României sau al Poloniei, deoarece structurile economice sunt fundamental diferite.

Şi, a-propos: medicine şi drug sunt, în limba engleză, cuvinte interşanjabile. Dar aplicarea unui drog pe post de medicament se poate termina cu o dramă pentru un pacient care are o altă tipologie.

***

Valentin Lazea este economistul-șef al Băncii Naționale a României