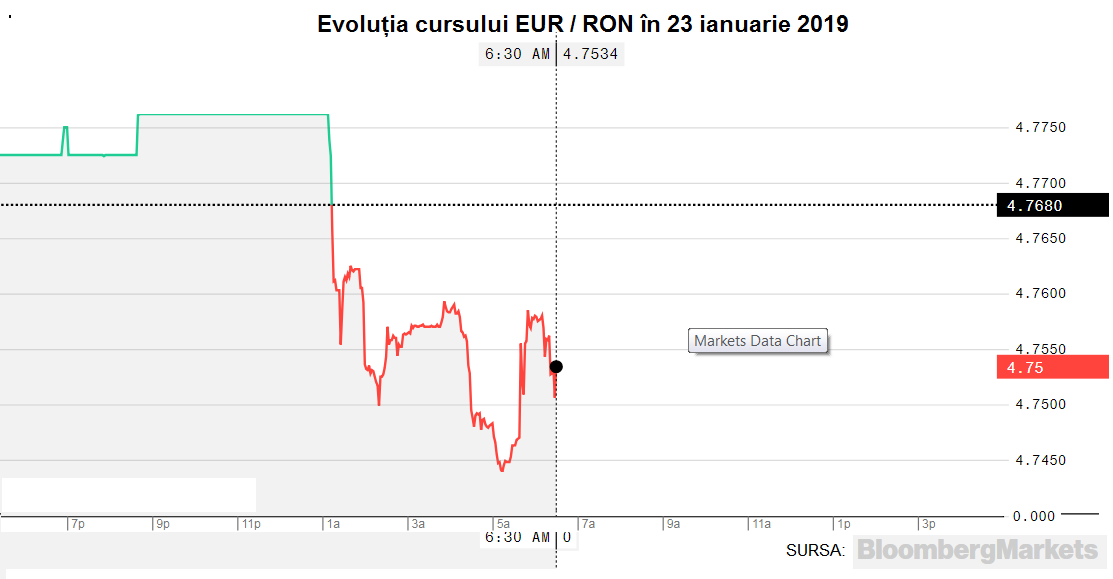

Media cursului euro calculată de Banca Națională a României (BNR) a urcat, miercuri, brusc, la un nou nivel record, de 4,7569 lei/ euro, mai mare cu 0,91% față de cea înregistrată marți, după o zi în care piaţa interbancară a debutat cu cotații de peste 4,78 de lei.

Media cursului euro calculată de Banca Națională a României (BNR) a urcat, miercuri, brusc, la un nou nivel record, de 4,7569 lei/ euro, mai mare cu 0,91% față de cea înregistrată marți, după o zi în care piaţa interbancară a debutat cu cotații de peste 4,78 de lei.

Piaţa a avut apoi evoluţia unei zile în care atacul speculativ pregătit încă de dimineaţă s-a confruntat cu operaţiuni evidente de temperare a acestuia.

Şi marţi, cotaţiile scăzuseră la un moment dat brusc cu circa cinci bani în 10 minute, BNR fiind suspectată că ar fi intervenit pe piaţă pentru a calma spiritele.

Miercuri, însă, s-au produs mai multe valuri de creştere şi descreştere, semn că operaţiunile de temperare ale deprecierii au fost mai elaborate, având în vedere că în zilele următoare, lichidităţile în lei ar urma să scadă ca urmare a perioadei de plată a taxelor.

Pe piaţa valutară de retail deja s-a trecut de pragul de 4,80 lei/ euro, întrecând şi cele mai severe prognoze pentru acest an.

Analiștii CFA România tocmai au publicat rezultatul sondajului lor lunar, conform căruia cursul ar putea ajunge la 4,7168 lei/euro peste șase luni, dar la la 4,7883 lei/euro peste 12 luni.

Alte estimări ale celor mai mari bănci din România plasează maximele acestui an între 4,73 și 4,80 lei / euro.

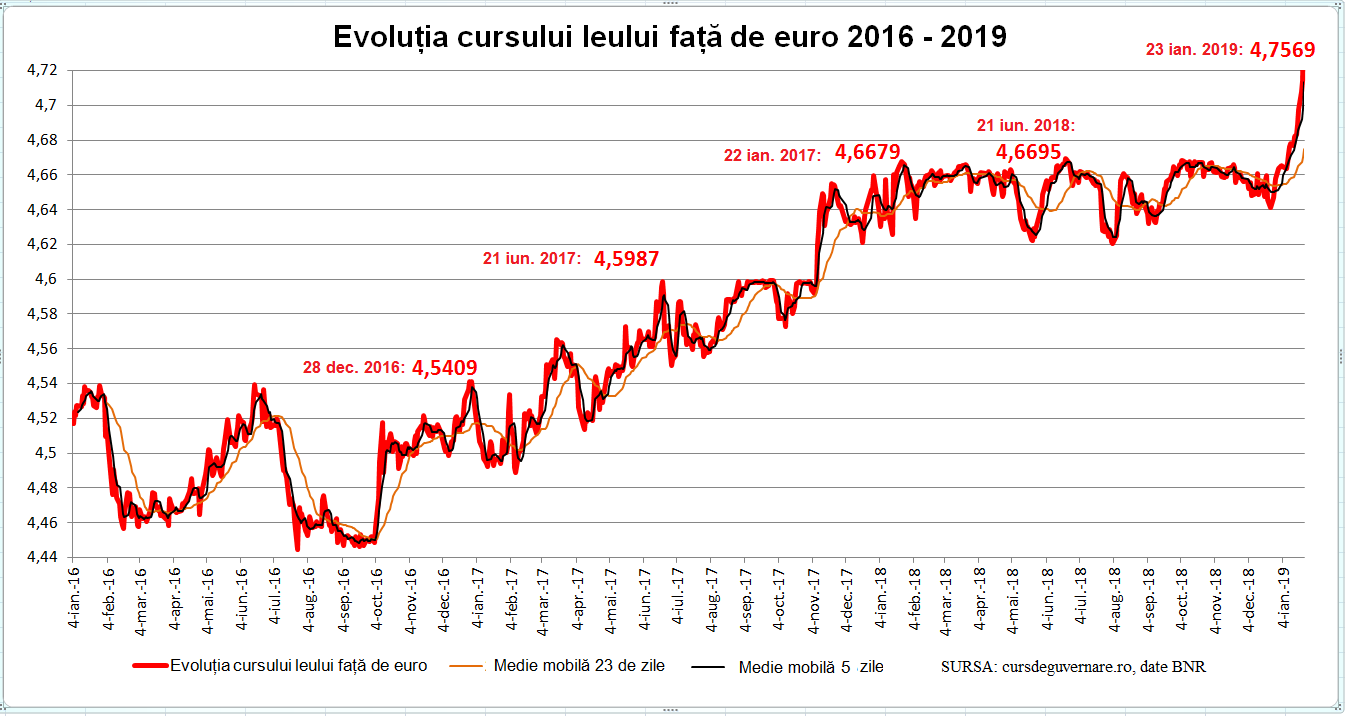

Leul a pierdut 1,87% faţă de cel mai slab curs de dinaintea actualului puseu de depreciere (4,6695, în 21 iunie 2018) şi 2% în acest an.

„Nu știm ce urmează. Este greu de estimat atât impactul taxei pe active cât și cel al incertitudinilor bugetare. Este vorba de o testare reciprocă, a toleranței BNR de către piață și a estimărilor acesteia de către BNR”, spunea economistul unei mari bănci din România, săptămâna trecută.

Speculatorii sunt atrași de conjuctura nefavorabilă a finanțelor românești, agravată de OUG 114/2018, care a redus forța politicilor BNR, prin legarea unei taxe pe activele bancare de dobânda de piaţă

Mecanismul spiralei de depreciere

Atacurile speculative profită de conjunctura nefavorabilă caracterizată de inflaţie mare, de deficitul finanţelor publice şi de dezechilibrele externe ale României, exprimate în deficitul comercial şi cel al balanţei de plăţi, potrivit economiştilor consultaţi de cursdeguvernare.ro.

Pe scurt, politica unei bănci centrale nu poate proteja şi cursul valutar al monedei şi dobânda la care se vinde acea monedă:

- BNR, de pildă, va cumpăra leul până când preţul local al acstuia (dobânda) va creşte insuportabil de mult pentru economie.

- Sau, va pune pe piaţă lei, ca să amelioreze dobânda, dar aceştia vor căuta pe piaţă profitul cel mai mare şi se vor transforma în lei.

Sursa iniţială a dezechilibrelor a fost creşterea cantităţii de lei pe piaţă prin creşterea salariilor, ca şi reducerea fiscalităţii în ultimii trei ani.

Excesul de lei nu a fost susţinut şi de creşterea volumului de marfuri autohtone şi atunci importurile au crescut exploziv faţă de ritmul exporturilor, iar nevoia de valută s-a cronicizat.

Speculatorii au pândit momentul prielnic pentru declanşarea atacurilor împotriva leului încă de atunci când s-a consolidat tendinţa de creștere a deficitului comercial şi a celui al balanţei de plăţi (contul curent).

Momentul de declanşare a fost oferit de „ordonananța lăcomiei” și de impasul în care se află Ministerul Finanțelor în construirea bugetului cu un deficit de maxim 3%.

Ordonanța „Vîlcov – Teodorovici”, care a anunțat taxarea activelor bancare în funcție de media dobânzii de piață la lei, face inutilizabil instrumentul dobânzii de politică monetară folosit de BNR, pentru a potoli inflaţia.

BNR nu mai poate mări dobânda la care împrumută băncile (ca să tempereze consumul şi respectiv inflaţia), pentru că va contribui la deteriorarea bilanţurilor lor din cauza noii taxe.

BNR nici nu poate să intervină prin achiziţii pe piaţa valutară în orice condiții speculative, pentru că nu ar face decât să încurajeze speculatorii: îi vor vinde euro, cursul acestuia va scădea, doar cât să le ofere șansa de cumpăra mai ieftin leii cu care vor relua achizițiile de euro și îl vor duce pe un nou palier, de unde ar putea continua spirala depercierii.

Mecanismul atacului se bazează și pe tehnica decontării unor instrumente de schimb (swap) lei-euro. Speculatorii mizează pe depreciere, cumpără lei la o cotație, contând pe decontarea lor la ulterioară, după ce vor fi vândut euro în profit.

Astfel spirala deprecierii se autoalimentează cu resurse.

În fine, Statul însuși are nevoie de lei dar și de euro pentru a-și acoperi deficitul. Ca urmare:

- fie apelează la băncile locale, dar la o dobândă tot mai mare, căci acestea se gândesc la suplimentul de taxe pe care va trebui să-l plătească,

- fie apelează la împrumuturi externe în euro, dar și acestea s-ar putea scumpi, pentru că BNR nu mai poate face leul suficient de atractiv prin propria sa dobândă.

De altfel, marile puseuri de depreciere din ultimii doi ani s-au produs (v. graficul de mai sus):

- înaintea alegerilor din toamna lui 2016 şi pe seama programului de guvernare ale viitorilor câştigători ale acestora;

- cu ocazia bugetelor de stat din următorii doi ani, sau ale rectificărilor acestora, respectiv din cauza întârzierii celui pe 2019.

În concluzie, BNR nu poate conserva și leul și dobânda în același timp (iar speculatorii știu asta), ci doar să reducă dimensiunea dezastrului.